تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

الأسهم مقابل الأسهم بشكل مبسط - فهم الاختلافات بين المصطلحين، وما يعنيه كل منهما وكيفية البدء بالنسبة للمستثمرين الجدد في سوق اليوم.

بالنسبة للمبتدئين في الاستثمار، غالبًا ما تبدو كلمتا "الأسهم" و"الأسهم" مترادفتين، مما قد يؤدي إلى بعض الالتباس. على سبيل المثال، ربما صادفت العبارة التالية: "في حين أن جميع الأسهم أسهم، فليست جميع الأسهم أسهمًا".

على الرغم من الارتباط الوثيق بينهما، فإن فهم الأسهم مقابل الأسهم أمر ضروري لاتخاذ قرارات استثمارية مستنيرة.

مخزون

الأسهم نوع من حقوق الملكية، تُمثل حصصًا في شركة مُدرجة في البورصة. عندما تُصدر الشركة أسهمًا، تُقسّم ملكيتها إلى وحدات تُسمى أسهمًا، يُمكن للمستثمرين شراؤها وبيعها في بورصات الأوراق المالية.

امتلاك أسهم في شركة يعني امتلاكك حصةً فيها، مع إمكانية الاستفادة من نموها وربحيتها. تُعد الأسهم أكثر أشكال الاستثمار شيوعًا، وهي وسيلة أساسية للأفراد للمشاركة في الأسواق المالية.

علاوة على ذلك، تُصنف الأسهم بشكل رئيسي إلى أسهم عادية وأسهم ممتازة. يتمتع المساهمون العاديون عادةً بحقوق التصويت في قرارات الشركة، وقد يحصلون على أرباح غير مضمونة، وقد تتقلب بناءً على أداء الشركة.

لا يتمتع حاملو الأسهم الممتازة عادةً بحقوق التصويت، ولكن لديهم حق أكبر في الأصول والأرباح، وغالبًا ما يحصلون على أرباح ثابتة. الأسهم الممتازة أقل تقلبًا من الأسهم العادية، ويفضلها المستثمرون الذين يسعون إلى دخل ثابت.

الأسهم

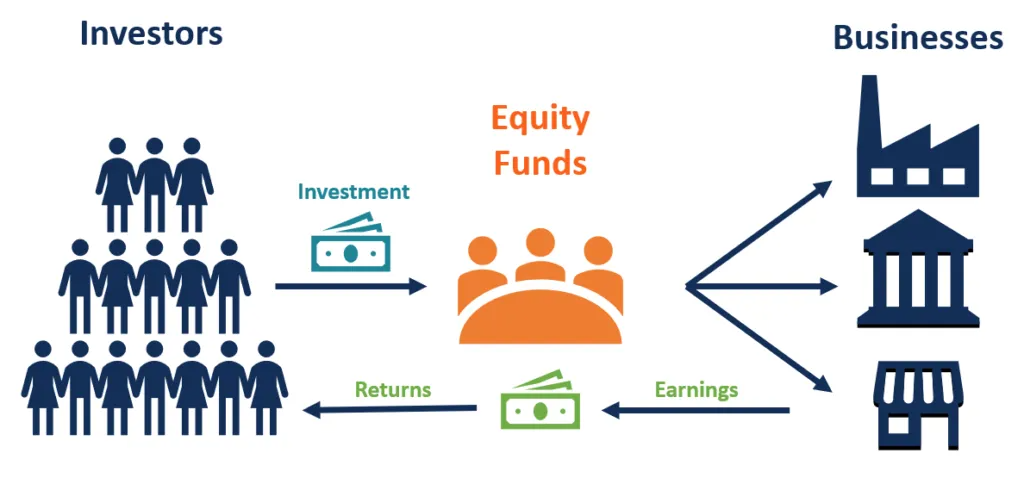

من ناحية أخرى، تُمثل حقوق الملكية ملكيةً في أصلٍ أو شركة. وفي سياق الاستثمار، تشير حقوق الملكية إلى حصص الملكية في الشركات، وتشمل أشكالًا مختلفةً مثل الأسهم العادية والأسهم الممتازة وأدوات حقوق الملكية الأخرى.

عندما تمتلك أسهمًا في شركة، فإنك تمتلك جزءًا من أصولها وأرباحها. تمنحك هذه الحصة من الملكية الحق في توزيع أرباح محتملة، وفي بعض الحالات، حق التصويت في قرارات الشركة.

في حين أن الأسهم هي الشكل الأكثر شيوعًا لحقوق الملكية، إلا أن "حقوق الملكية" تشمل نطاقًا أوسع من حصص الملكية. وتشمل الملكية الخاصة، التي تشمل الملكية في شركات خاصة غير مدرجة في البورصات العامة، ورأس المال الاستثماري، الذي يشير إلى الاستثمارات في الشركات الناشئة في مراحلها المبكرة. عادةً ما تكون هذه الأشكال من حقوق الملكية أقل سيولة وتنطوي على مخاطر أعلى، ولكنها قد تُحقق عوائد كبيرة.

سوق الأسهم، المعروف عمومًا باسم سوق الأوراق المالية، هو المكان الذي تُباع فيه الأسهم وتُشترى. تُسهّل بورصات الأوراق المالية الرئيسية، مثل بورصة نيويورك (NYSE) وناسداك، تداول الأسهم، مُوفرةً منصةً للشركات لجمع رأس المال، وللمستثمرين لشراء وبيع حصص الملكية. ويلعب سوق الأسهم دورًا محوريًا في الاقتصاد من خلال تمكين تكوين رأس المال وتوفير فرص استثمارية.

على الرغم من استخدام مصطلحي "الأسهم" و"الأسهم" بالتبادل، إلا أنهما يحملان فروقًا دقيقةً بالغة الأهمية للمستثمرين. تشير الأسهم عمومًا إلى الملكية في شركة، بينما تشير الأسهم تحديدًا إلى الأسهم المتداولة علنًا والتي تمثل تلك الملكية.

ولتوضيح التمييز، يسلط الجدول أدناه الضوء على الاختلافات الرئيسية بين الأسهم والسندات:

| ميزة |

الأسهم | مخزون |

| تعريف |

يمثل حصة الملكية في الشركة | نوع من الأسهم يمثل الملكية من خلال الأسهم المتداولة علنًا |

| نِطَاق | مصطلح واسع، يشمل الأسهم والأسهم الخاصة والأسهم المفضلة |

مصطلح أضيق، يشير على وجه التحديد إلى أسهم الشركات المدرجة في البورصة |

| الأنواع المضمنة | الأسهم العادية، الأسهم المفضلة، الأسهم الخاصة، رأس المال الاستثماري |

الأسهم العادية والأسهم الممتازة |

| الوصول إلى السوق | السوق العام والخاص | البورصات العامة |

| تمثيل الملكية | يمكن أن يشمل الملكية الجزئية التي لا ترتبط دائمًا بحقوق التصويت |

عادة ما تكون مرتبطة بالملكية مع حقوق التصويت في الأسهم العادية |

| السيولة | قد تكون قليلة السيولة (خاصة الأسهم الخاصة) |

سيولة عالية عند تداولها في البورصات الرئيسية |

| الوصول إلى الاستثمار | غالبًا ما يتطلب رأس مال كبير أو مؤهلات للأسهم الخاصة |

يمكن الوصول إليها بسهولة من قبل المستثمرين الأفراد من خلال حسابات الوساطة |

تتوفر استثمارات الأسهم بأشكال مختلفة، لكل منها خصائصه وآثاره على المستثمرين. يُعدّ السهم العادي النوع الأكثر شيوعًا، إذ يمنح المساهمين حقوق التصويت وإمكانية توزيع الأرباح. أما الأسهم الممتازة، وإن كانت أقل شيوعًا، فتُقدّم أرباحًا ثابتة وأولوية على المساهمين العاديين في حالة التصفية، ولكنها عادةً ما تفتقر إلى حقوق التصويت.

الاستثمار في الأسهم الخاصة يشمل الاستثمار في شركات غير مدرجة في البورصة، والتي غالبًا ما تتطلب رأس مال كبير وتوفر سيولة أقل. إن فهم هذه الأنواع المختلفة من استثمارات الأسهم يُمكّن المستثمرين من تصميم محافظهم الاستثمارية بما يتناسب مع قدرتهم على تحمل المخاطر وأهدافهم الاستثمارية.

يوفر الاستثمار في الأسهم مزايا عديدة. فهي تتمتع بإمكانية زيادة رأس المال، ما يعني أن قيمة استثمارك قد تزداد بمرور الوقت مع نمو الشركة وزيادة ربحيتها.

بالإضافة إلى ذلك، تُوزّع العديد من الشركات جزءًا من أرباحها على المساهمين كأرباح، مما يُوفّر مصدر دخل. كما تُوفّر الأسهم السيولة، إذ يُمكن شراؤها وبيعها بسهولة نسبية في البورصات. علاوة على ذلك، يُتيح امتلاك الأسهم للمستثمرين المشاركة في نجاح الشركات والاقتصاد ككل.

مع ذلك، ورغم أن الأسهم تُقدم عوائد مُحتملة، إلا أنها تنطوي أيضًا على مخاطر. إذ قد تتقلب قيمة الأسهم نتيجةً لعوامل مُختلفة، منها أداء الشركة، والظروف الاقتصادية، ومعنويات السوق. وقد يُتكبد المستثمرون خسائر إذا انخفضت قيمة استثماراتهم.

علاوة على ذلك، فإن توزيعات الأرباح غير مضمونة، ويمكن تخفيضها أو إلغاؤها في حال واجهت الشركة صعوبات مالية. من الضروري للمستثمرين تقييم قدرتهم على تحمل المخاطر وتنويع محافظهم الاستثمارية للحد من الخسائر المحتملة.

بالنسبة للمستثمرين الجدد، يتطلب البدء بالاستثمار في الأسهم عدة خطوات. أولاً، تعلّم أساسيات الاستثمار وافهم أهدافك المالية وقدرتك على تحمل المخاطر. بعد ذلك، ستحتاج إلى فتح حساب وساطة، وهو بمثابة منصة لشراء وبيع الأسهم. بعد إنشاء حسابك، يمكنك البحث عن الأسهم التي تتوافق مع أهدافك الاستثمارية واختيارها.

يُنصح بالبدء بمحفظة استثمارية متنوعة، قد تشمل صناديق المؤشرات المتداولة (ETFs) أو صناديق الاستثمار المشتركة، التي تتيح لك الاستثمار في مجموعة واسعة من الأسهم. مراجعة محفظتك وتعديلها بانتظام يضمن توافقها مع أهدافك.

في الختام، يُمكن لفهم الفرق بين الأسهم والسندات أن يُساعد المستثمرين الجدد على فهم أين تذهب أموالهم ونوع التعرض أو الحقوق التي يحصلون عليها. في حين أن جميع الأسهم هي أسهم، فليست جميعها أسهمًا مُتداولة علنًا.

تصبح المصطلحات أكثر أهمية عندما تقوم بتنويع استثماراتك في الأدوات المعقدة أو فرص الاستثمار الخاصة.

إخلاء مسؤولية: هذه المادة لأغراض إعلامية عامة فقط، وليست (ولا ينبغي اعتبارها كذلك) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُمثل أي رأي مُقدم في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُعينة مُناسبة لأي شخص مُحدد.

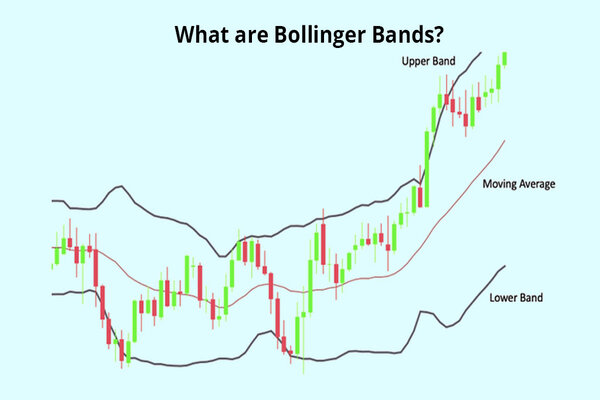

تقيس مؤشرات Bollinger Bands التقلبات باستخدام ثلاثة خطوط متكيفة حول حركة السعر، مما يساعد المتداولين على تحديد الانعكاسات المحتملة والانقطاعات والمزيد.

2025-04-15

اكتشف كيف يعمل المتوسط المتحرك الأسي (EMA) على تعزيز تحليل الاتجاه ويساعد المتداولين على اتخاذ قرارات أسرع وأكثر ذكاءً.

2025-04-15

يساعد المتوسط المتحرك البسيط (SMA) على تحديد اتجاهات السوق من خلال حساب متوسط الأسعار على مدى فترات زمنية محددة. تعلّم كيفية استخدام هذا المؤشر الأساسي.

2025-04-15