摘要:

摘要:

日圓貶值是因寬鬆貨幣政策和低利率,導致資金外流。貶值提升出口競爭力,但增加進口成本,影響企業利潤及投資環境。投資人可低成本買入日本資產,需防匯率風險。

最近,不少朋友打算前往日本旅遊搶購化妝品,朋友圈裡也頻頻出現日本風光的照片,甚至有人考慮在日本抄底房地產。這現象的根本原因很簡單——日圓貶值了,使得去日本的花費減少,購物變得更便宜。然而,對於投資者來說,了解日圓貶值的真正原因及其背後的經濟動因至關重要。這將有助於建立正確的投資思維,避免盲目跟風。接下來,我們將深入探討日圓貶值的原因、影響及投資因應策略。

日圓貶值的原因

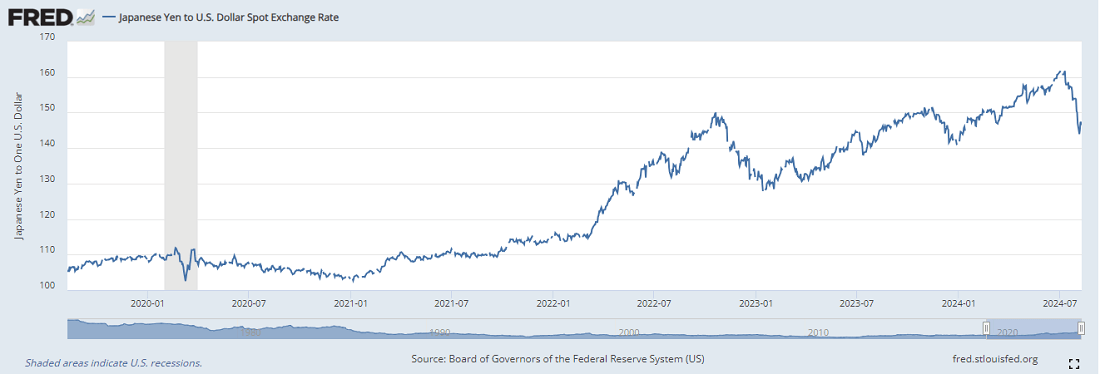

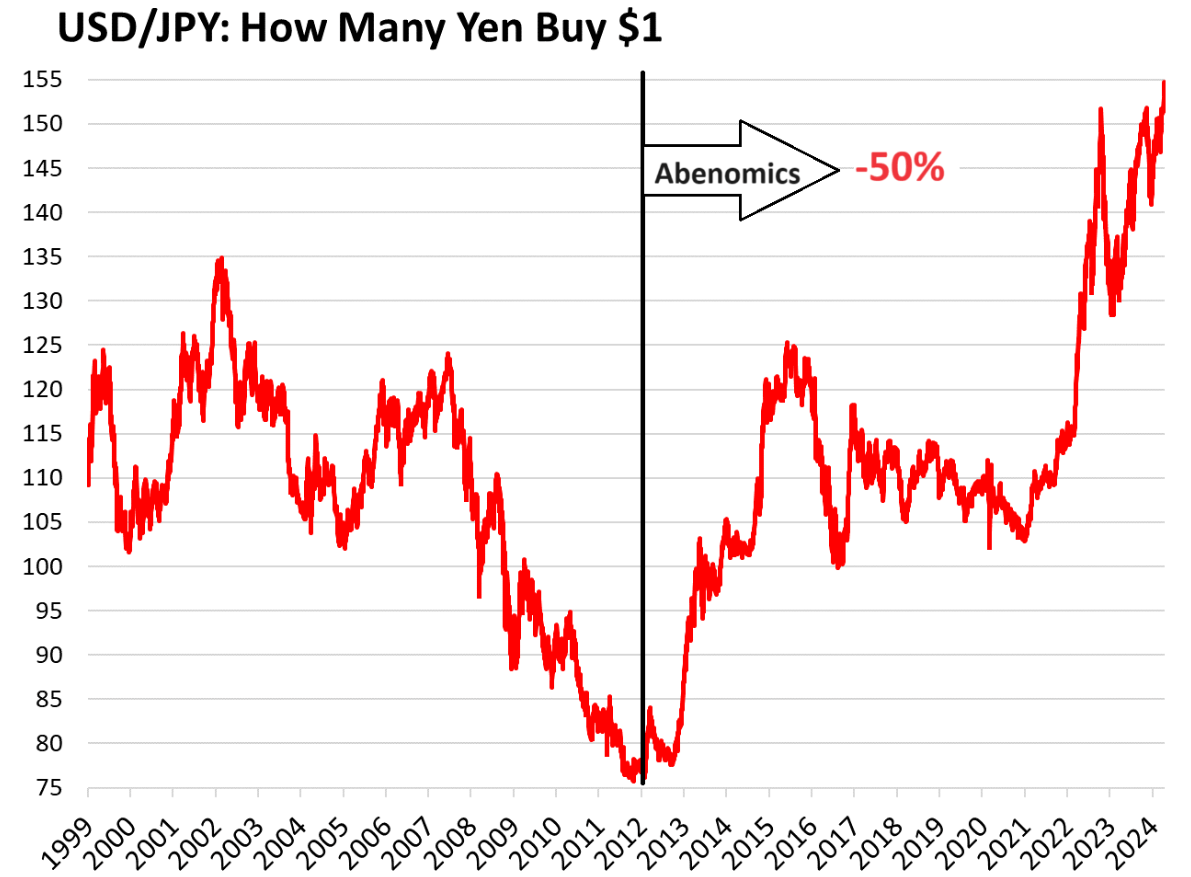

就像股票一樣,貨幣的價值也會經歷起伏。日圓在歷史上曾多次出現大幅貶值。例如,1997年亞洲金融危機後,日圓兌美元匯率經歷了劇烈波動,從約90日圓/美元貶值至約130日圓/美元。

2012年,安倍晉三成為日本首相並推行了“安倍經濟學”,其中一項關鍵措施是推動日元貶值。在他的政策推動下,日圓兌美元匯率從2012年的約80日圓/美元貶值至2015年的120-125日圓/美元。這一階段日圓的貶值被普遍視為政策成功的標誌,顯著促進了日本的出口成長,並對經濟復甦產生了積極影響。

COVID-19疫情帶來了全球經濟的不確定性,日本經濟也面臨挑戰。為因應經濟下滑,日本央行持續實施寬鬆貨幣政策,這在2022年和2023年導致日圓兌美元匯率貶值至約140日圓/美元。

隨後,日圓一直處於長期貶值狀態,這一趨勢主要源自於多重經濟和政策因素的綜合作用。日本央行持續實施寬鬆貨幣政策,加上長期的低利率環境,導致了日圓的購買力下降。此外,國際經濟情勢的變化,如全球經濟成長的不確定性和主要經濟體政策的調整,也進一步加劇了日圓貶值的壓力。所有這些因素共同作用,使得日圓在較長時間內持續走弱。

要知道,日本長期以來面臨貿易逆差,意味著進口額超過出口額。過去三年多,日本每年都出現了貿易逆差。這種狀況導致了資金流出日本,從而加大了日圓的貶值壓力。貿易逆差表明,日本在國際市場上的競爭力不足,需要更多的外匯來支付進口商品,而這會降低日圓的價值。

而自2016年以來,日本央行就實施了負利率政策,最初設定為-0.1%。負利率政策使得在日本國內的存款和投資報酬率非常低。為了尋求更高的收益,投資者和金融機構借入日圓,轉而投資於利率較高的外國資產,如美國或歐洲的國債和房地產。這種套利交易不斷增加對外幣的需求,同時加劇了日圓貶值的趨勢。

不僅是個人和機構,甚至日本政府和大企業也參與了外匯套利。日本政府大量投資海外債券,透過利差獲得收益。這種操作加劇了日圓的貶值,因為它們需要將日圓換成其他貨幣進行投資。企業則可能透過將獲利的美元或歐元資產匯回日本,進一步推動日圓貶值。

日本的政府債務水準非常高,截至目前已超過GDP的250%。在這種情況下,日本央行若要透過升息來穩定日圓匯率,可能會引發國內金融市場的劇烈動盪。高債務水準使得日本央行面臨巨大的政策困境,限制了其在貨幣政策上的選擇。

此外,日本政府持有大量美國國債。如果日本政府為了支持日圓匯率選擇拋售這些國債,這會影響美國國債的市場流動性,並可能引發美國財政部的不滿。美國財政部可能會對日本採取反制措施,如將日本列為匯率操縱國,這進一步增加了日本政府在匯率操作上的難度。

而且,市場對日本央行的政策和行動非常敏感。如果市場認為日本央行無法有效應對日圓的貶值壓力,可能會進一步做空日元,加劇其貶值。這種市場預期與實際政策的脫節,導致了日圓貶值的惡性循環。

自2024年4月以來,日圓對美元匯率持續下跌,跌幅一度擴大至2%。到6月底,匯率甚至跌破了1,160日圓的大關,創下了38年來的新低點。儘管之後日圓有所回升,但近期匯率再次出現下跌趨勢。

而究其原因,則是聯準會的升息政策導致了日美之間利差的擴大,這使得資金流出日本,導致日圓貶值。雖然目前多數分析師預計聯準會在年底前可能會有2-3次降息,但考慮到日本經濟的疲軟現狀,日本央行在下一步升息的步伐上可能會非常謹慎。因此,日美之間較大的利差仍然存在,強勢美元和弱勢日圓的大格局很難改變。

總的來說,日圓貶值的背後是日本經濟政策、市場行為以及國際經濟環境多面向因素的綜合作用。為了因應這種貶值趨勢,日本需要在經濟政策和市場操作上找到新的平衡點,以避免進一步的經濟和金融風險。

日圓貶值的影響

日圓貶值的影響

作為已開發國家,日圓的貶值具有深遠的影響。這種貨幣貶值不僅對日本國內經濟產生了重要影響,也對其他亞洲國家,產生了顯著的連鎖反應。此外,日圓貶值對全球經濟和金融市場也帶來了廣泛的影響。

對日本經濟而言,日圓貶值的影響是雙面的。首先,日圓的貶值能夠顯著刺激日本的出口。日本製造的商品在國際市場上的價格相對降低,從而提升了其競爭力。這不僅有助於擴大日本企業的海外市場份額,還能吸引更多外國遊客前往日本旅遊,進一步推動旅遊業的成長。此外,出口收入的增加對日本經濟的整體成長也是一種積極推動。

然而,另一方面則是對日本企業生產成本的抬升。隨著日圓貶值,進口原材料和能源的成本上升,這直接影響了依賴進口的企業,可能導致其生產成本增加並壓縮利潤空間。長期而言,這種成本壓力可能會削弱日本企業在國際市場上的競爭力,對日本經濟的持續健康發展造成負面影響。因此,儘管短期內貶值帶來了一些經濟好處,但其長期效果仍需謹慎評估。

就像日本股市儘管在近期創下新高,並突破了歷史前高,但如果以美元計價,實際成長幅度有限。房地產市場的表現也類似,儘管以日圓計價的東京房價已經超過了歷史高點,但以美元計價的房價仍然未能回到90年代泡沫破滅前的水平。

因此,日圓的持續貶值不僅揭示了日本經濟內部的結構性問題,也可能預示著未來經濟發展的許多困難。雖然短期內貶值為日本經濟帶來了一定的好處,如刺激出口和旅遊業,但其長期影響仍需謹慎評估。持續的貶值可能引發更深層的經濟挑戰,削弱市場信心,增加金融市場的波動性,進而對日本的整體經濟穩定性構成潛在威脅。

日圓的貶值不僅對日本經濟產生了深遠影響,也對全球經濟,尤其是與日本有著緊密投資和經貿關係的亞洲國家造成了衝擊。它可能引發市場上競爭性的貶值風險,不利於中國、韓國等國的出口。

日圓貶值顯著提高了日本商品在國際市場上的競爭力,特別是在汽車和電子產品等與中國直接競爭的領域。由於日本商品變得更便宜,中國的中高端製造業可能面臨訂單流失的風險,這將削弱中國在這些產業的出口能力。

這種情況對中國經濟構成了潛在的威脅,尤其是在目前以出口為主要成長動力的情況下。如果中國的出口競爭力被削弱,整體經濟成長可能受到不利影響,加劇當前投資和消費低迷的局面。

此外,日圓貶值可能導致人民幣相對日圓升值,這對中日兩國的貿易與投資環境產生重要影響。隨著日本商品價格變得更具吸引力,中國的出口商可能面臨更大的競爭壓力,因為日本商品在國際市場上更具價格優勢。

同時,日圓貶值可能吸引更多外國投資者進入日本市場,因而提升日本在全球投資市場的吸引力。然而,這也可能使日本投資者在中國市場的投資成本增加,削弱他們在中國的投資意願,進而影響中日之間的資本流動和經濟合作。

日圓的貶值趨勢揭示了全球主要經濟體在貨幣政策上的協調不足,而缺乏協調的現象對國際資本流動、匯率波動和市場投資決策產生了深遠影響。全球投資者和金融機構因此需要調整策略以應對此變化。這種政策差異透過金融市場傳導,進一步影響了全球經濟,並對某些國家的經濟穩定性構成了潛在威脅。

總而言之,日圓貶值是一個複雜而多面向的現象,對日本經濟以及全球經濟都產生了深遠影響。日圓的持續貶值不僅重新塑造了區域經濟格局,也對全球經濟的穩定性和市場動態帶來了重要的挑戰。這項變化迫使各國在應對全球經濟波動和調整內部政策時,需要更加謹慎和協調,以維護經濟的持續發展與穩定。

日圓貶值的投資因應策略

日圓貶值的投資因應策略

目前,日圓對美元的匯率創下歷史新低。 2022年,1萬日圓還能兌換85美元左右,而現在只能兌換62美元左右。這意味著,如果持有美元在日本消費,基本上就享受了超過25%的折扣。這也是為什麼大量遊客和代購湧向日本,掀起了一股購物熱潮。

專家預測,由於日本央行維持低利率政策,日圓可能會繼續走弱。這不僅增加了短期消費的吸引力,也為投資日本資產提供了折扣價的機會。用美元購買日本股票、房產或是投資日本企業,相當於以更低的成本取得優質資產。

然而,匯率波動是一把雙面刃。雖然短期內的日圓貶值提供了投資機會,但如果日圓繼續貶值,可能會影響投資的回報。假設現在用美元購買日本資產,當前匯率是一美元兌換150日元,未來日元再跌至一美元兌換160日元,即便資產在日元計價下沒有變化,換回美元時的價值卻減少了。

日本剛剛經歷了“失落的30年”,經濟成長緩慢,通貨緊縮嚴重。為了扭轉這種局面,日本政府和央行採取了一系列措施,包括調低利率和拋售美債。這些資金用於基礎建設、科技研發等,意在刺激經濟成長。

例如,日本透過拋售美債,獲得了數兆日圓的資金,這些資金被用於支持高鐵和綠色能源項目,推動了相關產業鏈的發展。此外,日本也透過設立科技研發基金,支持企業進行創新,提升競爭力。

儘管日本政府採取了積極措施,但是否能真正實現經濟反彈仍存疑。過去30年,日本也曾嘗試過類似的政策,但效果不顯著。當前全球經濟環境複雜,地緣政治風險和國際貿易爭端等因素也可能拖累日本經濟復甦。

而為了因應日圓貶值,日本宣布計畫從2026年開始大規模拋售美債,並實施升息政策。這些措施旨在穩定日圓匯率,但也加大了市場的不確定性。日本的經濟狀況顯示出嚴重的負擔,升息對市場的負面影響進一步放大。這些政策措施進一步打擊了市場對日本經濟的信心,也加劇了全球市場的波動。

當然,如果投資的是高成長的日本股票,例如年度報酬率達到20%的公司,即使匯率貶值,投資仍有可能獲得不錯的收益。相反,如果投資回報低,匯率的進一步貶值可能會加劇損失。因此,投資日本資產不僅要看匯率,還要仔細評估所投資資產的潛力。

值得注意的是,日本的科技企業在半導體和新能源領域表現強勁,展現出強大的競爭力和創新能力。如果看好這些產業的長期發展潛力,短期的匯率波動可能不會對最終收益產生顯著影響。投資人應關注這些產業的長期趨勢,而非短期市場波動,尤其是在全球對半導體和新能源需求持續成長的背景下,這些領域有望成為未來的重要成長點。

總結來看,日圓貶值確實為短期抄底日本資產提供了機會,但也需要警惕匯率持續走弱的風險。對長期投資人而言,最關鍵的還是要關注所投資資產的內在價值和長期成長潛力,而不是被短期匯率波動所左右。透過評估資產的真正價值,投資人可以在波動的市場中找到穩健的投資機會,確保長期收益的可持續性。

| 原因 | 影響 | 投資因應策略 |

| 央行寬鬆政策,低利率 | 日圓貶值,刺激出口 | 投資出口型企業 |

| 聯準會升息,日美利差擴大 | 資金外流,日圓加速貶值 | 購入日圓計價資產 |

| 外匯套利交易增加 | 市場波動加劇 | 使用對沖工具 |

| 長期貿易逆差 | 進口成本上升,企業獲利受壓 | 關注出口導向企業 |

| 政府高負債,政策空間有限 | 難以升息,市場信心受挫 | 投資避險資產 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

ADR美股是投資台灣科技龍頭的重要管道,以台積電為首的半導體巨頭佔據主導,覆蓋晶片製造、封測及電子代工,兼具高成長與高股息特性,堪稱佈局全球科技產業鏈的高效選擇。

2025年09月02日

SEMICON Taiwan 2025台灣國際半導體展9月登場。台積電CoWoS擴產、檢測與碳排規範成焦點,精測、穎崴、旺矽、帆宣、弘塑、萬潤、等九檔個股同步受惠,投資人可提前佈局。

2025年09月02日

貴金屬交易為投資者提供了透過外匯市場高效參與商品交易的機會,涵蓋黃金、白銀等主要品種,可透過期貨、差價合約和現貨交易三種靈活方式參與,滿足多元化配置與避險需求。

2025年09月02日