摘要:

摘要:

好市多憑藉獨特的會員製商業模式、強大的品牌忠誠度和高效供應鏈管理實現穩定增長和高市值,股票長期投資價值顯著,但高市盈率要求投資者在股價回調時謹慎入場。

在電商產業快速發展的背景下,好市多(Costco)不僅成功抵禦了電商的衝擊,也實現了每年穩健的營收成長,增幅高達10%。在股市中,Costco的表現突出,其市值已接近沃爾瑪,儘管其收入僅為沃爾瑪的三分之一。許多人對這一現象感到疑惑,同時對其成功的原因充滿好奇。接下來,讓我們深入分析好市多的成功優勢與長期投資價值。

好市多商業模式及成功因素

Costco的起源可以追溯到1976年在加州聖迭戈成立的Price Club,以及1983年在華盛頓州西雅圖成立的好市多。 1993年,這兩家公司合併,形成了今日的Costco。如今,它已經成長為全球第二大零售商,僅次於沃爾瑪。

好市多(Costco)的核心商業模式是會員制,其主要分為兩種類型的會員。首先是商業會員,這類會員主要服務小型企業和供應商,幫助他們以批發價格購買商品。其次是金卡會員,主要針對一般消費者,提供一系列優惠和折扣。

這種會員制模式要求顧客購買會員卡才能進入商店購物,不僅提供了穩定的現金流,還增強了公司的財務穩定性。透過收取會員費,好市多確保了穩定的收入來源,並有效提高了顧客的忠誠度和購物頻率。

雖然初期面臨一些阻力,但透過增加返現制度,成功吸引了大量會員。會員年費和消費習慣使得好市多的主要收入來源為會員費,而非銷售利潤。高達93%的續約率顯示會員制度的成功,未來年費上漲將可能推動股價。

好市多透過大規模採購和低毛利策略實現了低價銷售,這種低毛利策略成功吸引了大量價格敏感的消費者。公司將主要獲利來源集中在會員費上,透過這種方式與競爭對手形成了明顯的差異化競爭。儘管毛利率僅11%,遠低於沃爾瑪的25%,Costco仍能憑藉其高銷售量和快速商品週轉獲得獲利。

透過與供應商建立長期合作關係和集中採購,好市多有效地降低了成本,實現了高效的供應鏈管理。其門市不僅充當零售商店,還兼具倉庫功能,這種佈局優化了物流和營運成本,使得節省的費用能夠返還給消費者,從而進一步增強了公司在市場中的競爭力。

此外,公司對SKU(庫存單位)的數量進行嚴格控制,提供約4000種商品,大大低於競爭對手。這項策略不僅減少了交易成本,也提升了議價能力,確保了商品品質的穩定,同時簡化了消費者的選擇過程,讓購物體驗更有效率、更方便。

Costco的自有品牌(Kirkland Signature)是公司成功的關鍵因素之一。透過以較低的價格提供高品質的產品,吸引了大量顧客,同時提升了公司的獲利能力。該品牌不僅增強了公司在供應鏈中的控制力,還有效地降低了成本,進一步提高了利潤。而且它在多個品類中的優異表現,為公司帶來了顯著的收入貢獻,成為好市多商業模式中的重要支柱。

該公司還提供了餐廳、加油站、藥局等多種附加服務,這些服務的價格通常低於市場水平,這大大提升了會員的價值感並增強了消費者的忠誠度。此外,好市多的員工薪資水準較高,平均每小時16美元,明顯高於沃爾瑪和塔吉特的12美元。這種較高的薪資不僅體現了公司的企業文化,也反映了其在營運效率上的成功。

好市多透過大規模採購、低毛利策略、精簡SKU和高效供應鏈管理,成功提供高品質商品和服務,建立了強大的商業護城河。同時,自有品牌的成功和附加服務進一步提升了獲利能力和會員忠誠度。連查理·芒格也推薦它,充分認可其商業模式的成功。

好市多股票表現

好市多股票表現

儘管Costco的年收入僅為沃爾瑪的三分之一,但其市值卻接近沃爾瑪,這反映了市場對好市多未來成長潛力的高度認可。投資者對公司的信心體現在其相對較高的市值,反映了對公司在低毛利策略、會員制模式、供應鏈管理和自有品牌等方面成功商業模式的充分信任。

過去一年,Costco的股價上漲了54%,而在過去五年中,其股價則飆升了超過600%。這樣的漲幅在零售業中極為罕見,顯示出公司在市場中的強勁表現和投資者對其未來前景的高度認可。

從2024年第三季的財報來看,好市多實現了總收入585.2億美元,年增6.76%,並且維持了自上個季度以來的平穩增長。這一表現彰顯了公司在市場中的穩固地位和持續吸引消費者的能力。

此外,Costco的淨收入達到16.8億美元,年增7.67%。每股收益為3.78美元,年增7.74%。這些財務數據充分展現了Costco的穩定成長和強大的獲利能力,進一步鞏固了其在零售業的領先地位。

好市多目前的本益比為46.顯著高於零售業的平均水平,顯示市場對其未來成長潛力持極為樂觀的態度。然而,這一高估值也意味著潛在的高估風險,投資者需要在評估其長期投資價值時保持謹慎。儘管公司表現出色,但高本益比可能使其股價在市場波動或經濟不確定性中面臨較大的調整風險。

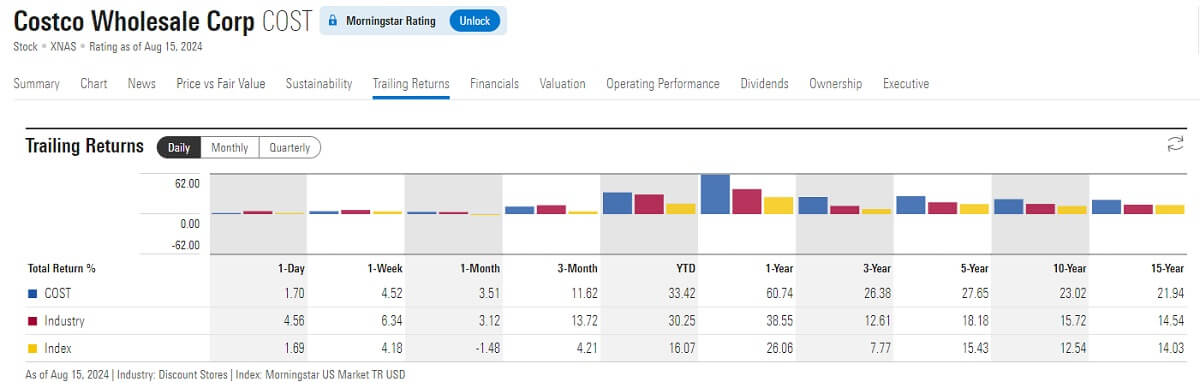

從歷史回報來看,Costco的股票在過去10年中展現了令人矚目的成長,特別是在長期投資中,其回報率遠遠超過了市場基準。例如在過去十年間,好市多的年化報酬率約為23.02%,投資報酬率達到約670%。這一顯著的回報表現展示了公司在股市中的強勁增長,並反映了市場對其長期成功和盈利能力的高度認可。

從五年的歷史報酬率來看,Costco的年化報酬率約為27.65%,投資報酬率約為245%。這一優異的表現突顯了公司在短期內的強勁成長勢頭,並進一步驗證了其商業模式和市場策略的成功。

而在過去一年,好市多的年化報酬率更是達到了驚人為60.74%,顯示出其股票在市場中的強勁表現。這樣的高報酬率凸顯了投資人對Costco未來成長潛力的信心,也為投資人帶來了顯著的投資報酬率。

在相同時間內,不管是產業報酬率,或是美國市場的報酬率,都遠低於好市多。而拉長回報週期,在十年週期裡,Costco的報酬率甚至大幅超越了標普500指數。這種顯著的報酬差異反映了Costco在投資回報方面的強勁優勢,也突顯了其作為長期投資目標的吸引力。

而且,Costco也正在積極拓展國際市場,包括加拿大、墨西哥、歐洲和亞洲,為公司帶來了更多成長機會。全球經濟的發展和市場對其商業模式的興趣,將進一步推動公司的收入和市值成長。

總之,對於長線投資人來說,好市多無疑是值得關注的優質公司。然而,投資者在做出決策時需要考慮市場風險,並根據自己的投資策略和風險偏好做出明智的選擇。持續關注市場動態,合理規劃投資策略,將有助於未來實現穩健的投資報酬。

好市多股票投資建議

好市多股票投資建議

從上述分析可以看出,好市多是值得投資的優質公司,特別是對長期投資者而言。其持續成長和穩健的市場地位,不僅展示了強大的競爭力,還為長期投資組合提供了有吸引力的資產。 Costco的穩定財務表現和獨特的商業模式,使其在零售業中脫穎而出,為投資者帶來長期穩健的回報。

從基本面來看,Costco的核心優勢在於其會員製商業模式、強大的品牌忠誠度和卓越的供應鏈管理,這些因素共同支持了公司長期的穩定成長。此外,好市多的自有品牌Kirkland Signature和附加服務(如餐廳、加油站和藥局)進一步提升了其市場競爭力,使其在零售業中脫穎而出。

如果對Costco的長期成長前景充滿信心,尤其是其在零售業中的獨特競爭優勢和穩定的獲利能力,那麼現在可能是值得考慮的投資機會。公司的營運模式和財務表現顯示出強勁的成長潛力,這使其成為一個有吸引力的長期投資對象。

然而,需要注意的是,目前好市多的本益比(PE比率)為46.明顯高於零售業的平均值。這表明市場對其未來成長的預期非常樂觀,但也意味著股票可能有被高估的風險,尤其是當市場出現波動或經濟環境惡化時。

儘管公司的基本面良好,但股價的高估可能帶來投資風險。等待價格回落到合理範圍內再考慮入場,將有助於降低投資風險。因此,考慮到較高的估值,分批買入或等待股價回檔可能是更穩健的策略。

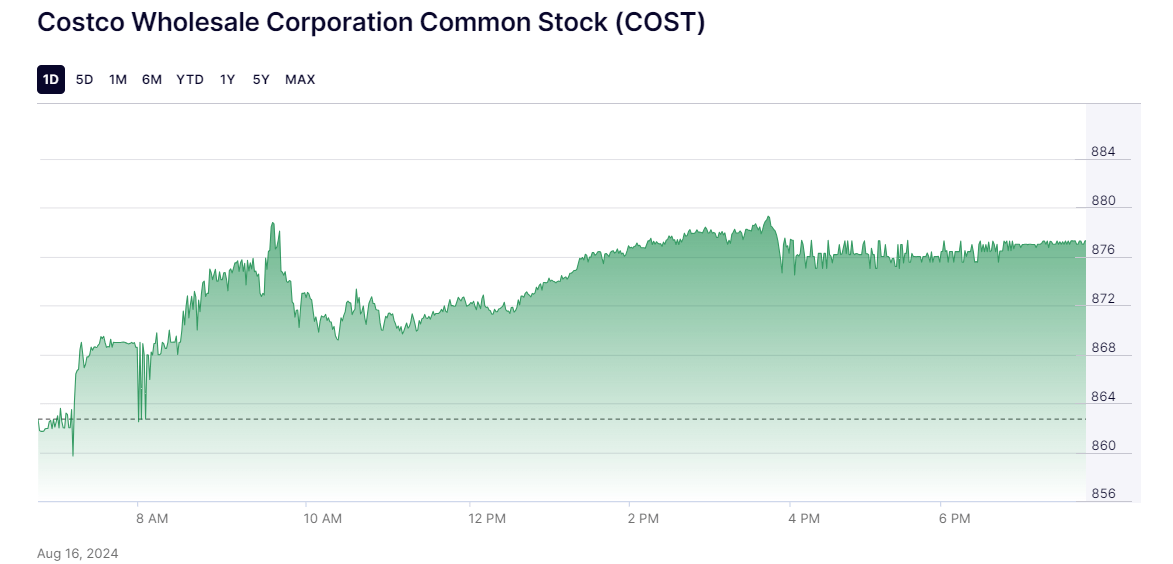

而從技術層面來看,Costco的股價在歷史走勢中表現出強勁的支撐力,尤其是在下跌時常常回到上漲的平均線附近並迅速反彈。技術分析圖表顯示,過去15年間,Costco的股價從未跌破長期上漲的平均線,顯示了其穩固的上升趨勢和投資者對其未來成長的信心。這項特徵使得Costco在市場波動中展現出較強的抗跌性,為長期投資者提供了強大的技術支援。

根據現金流量折現模型計算,若未來自由現金流年增率維持在15%,Costco的內在價值約為717美元/股。然而,如果以較低的成長率進行評估,計算出的內在價值可能會低於目前的市場價格,這意味著當前股價可能有被高估的風險。

建議投資人在好市多股價回調至長期上漲平均線附近時,請注意潛在的買進機會。這是因為回調至長期上漲的平均線通常意味著股價在經歷調整後的反彈點,可能是有利的入場時機。同時,投資人應留意公司年費可能上漲帶來的股價提升潛力。

年費上漲不僅可能直接增加公司的收入,還可能進一步增強股東的信心和市場對其未來成長的預期,從而推動股價上漲。結合這兩個因素,投資者可以在適當的時機進行投資,以期獲得長期穩健的回報。

總的來說,雖然Costco的股價在長期內表現非常出色,但由於其高PE倍數和市場對股價高估的普遍認知,投資者應謹慎對待投資機會。建議在股價出現下行或調整時尋找合適的買進時機,尤其是在股價回調至長期上漲平均線附近時進行逐步增持。

從目前的走勢圖來看,好市多股價已經出現了市場回調,可能正是逐步增持Costco股票的好時機。然而,投資決策仍應根據自身的風險承受能力和投資目標來做出,確保投資策略與個人財務狀況和市場預期相符。

總之,好市多適合那些風險承受能力較強且對其長期發展前景充滿信心的投資者。透過在股價回檔時分批買入,可以有效降低整體投資風險,同時抓住潛在的投資機會。這種策略不僅能夠平衡風險和收益,還能在公司長期穩定成長的背景下,獲得良好的投資回報。

| 優勢因素 | 描述 | 評價維度 | 描述 |

| 會員制模式 | 透過會員費提供穩定現金流和客戶忠誠度。 | 市場表現 | 股價長期強勁成長,市場認可度高。 |

| 低毛利策略 | 大規模採購與低毛利吸引價格敏感消費者。 | 財務表現 | 收入和盈利能力穩定。 |

| 高效率供應鏈 | 降低成本,優化物流,增強市場競爭力。 | 本益比 | 目前本益比高於行業平均。 |

| 自有品牌 | Kirkland Signature 提供高品質低價格產品。 | 長期回報 | 長期回報表現優異,超越市場基準。 |

| 附加服務 | 餐廳、加油站等提升會員價值感。 | 成長潛力 | 國際市場擴展和商業模式創新帶來成長。 |

| 員工薪資 | 高薪資提高員工滿意度和效率。 | 品牌優勢 | 強大的品牌忠誠度和會員模式。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

BTC與美金的匯率走勢受宏觀經濟、市場情緒及技術面因素影響,短期波動較大,但中長期具有較強上漲潛力,投資人需關注政策變動與市場情緒。

2025年08月11日