发布日期: 2024年08月15日

最近,不少朋友计划前往日本旅游抢购化妆品,朋友圈里也频频出现日本风光的照片,甚至有人考虑在日本抄底房地产。这一现象的根本原因很简单——日元贬值了,使得去日本的花费减少,购物变得更加便宜。然而,对于投资者来说,了解日元贬值的真正原因及其背后的经济动因至关重要。这将帮助建立正确的投资思维,避免盲目跟风。接下来,我们将深入探讨日元贬值的原因、影响及投资应对策略。

日元贬值的原因

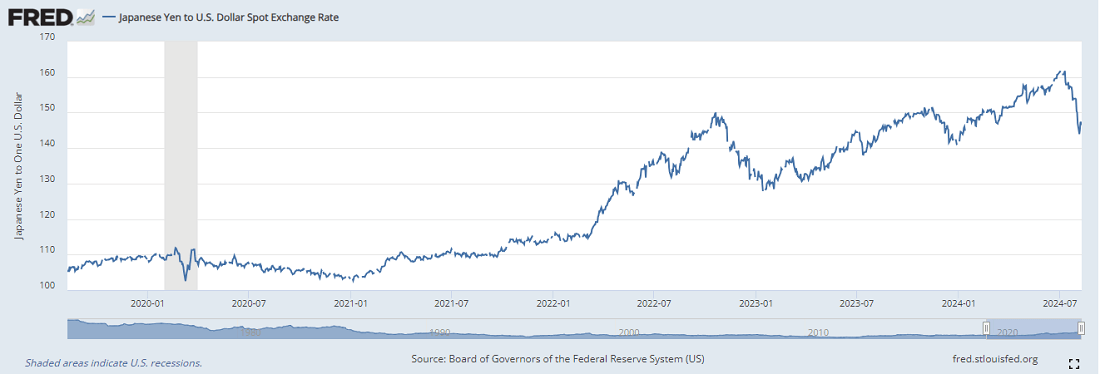

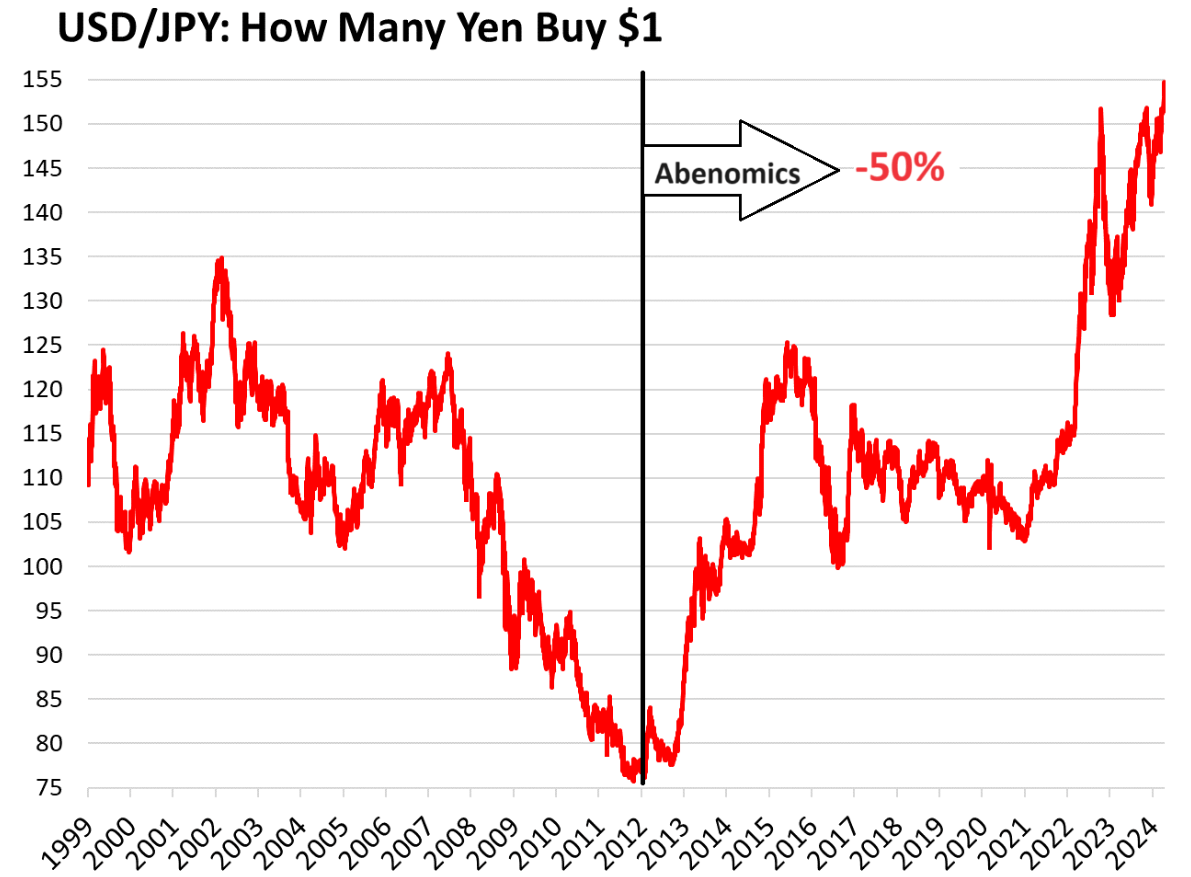

就像股票一样,货币的价值也会经历起伏涨跌。日元在历史上曾多次出现大幅贬值。例如,1997年亚洲金融危机后,日元兑美元汇率经历了剧烈波动,从约90日元/美元贬值至约130日元/美元。

2012年,安倍晋三成为日本首相并推行了“安倍经济学”,其中一项关键措施就是推动日元贬值。在他的政策推动下,日元兑美元汇率从2012年的约80日元/美元贬值至2015年的120-125日元/美元。这一阶段日元的贬值被普遍视为政策成功的标志,显著促进了日本的出口增长,并对经济复苏产生了积极影响。

COVID-19疫情带来了全球经济的不确定性,日本经济也面临挑战。为应对经济下滑,日本央行继续实施宽松货币政策,这在2022年和2023年导致日元兑美元汇率贬值至约140日元/美元。

随后,日元一直处于长期贬值状态,这一趋势主要源于多重经济和政策因素的综合作用。日本央行持续实施宽松货币政策,加上长期的低利率环境,导致了日元的购买力下降。此外,国际经济形势的变化,如全球经济增长的不确定性和主要经济体政策的调整,也进一步加剧了日元贬值的压力。所有这些因素共同作用,使得日元在较长时间内持续走弱。

要知道,日本长期以来面临贸易逆差,意味着进口额超过出口额。过去三年多,日本每年都出现了贸易逆差。这种状况导致了资金流出日本,从而加大了日元的贬值压力。贸易逆差表明,日本在国际市场上的竞争力不足,需要更多的外汇来支付进口商品,而这会降低日元的价值。

而自2016年以来,日本央行就实施了负利率政策,最初设定为-0.1%。负利率政策使得在日本国内的存款和投资回报非常低。为了寻求更高的收益,投资者和金融机构借入日元,转而投资于利率较高的外国资产,如美国或欧洲的国债和房地产。这种套利交易不断增加对外币的需求,同时加剧了日元贬值的趋势。

不仅是个人和机构,甚至日本政府和大企业也参与了外汇套利。日本政府大量投资于海外债券,通过利差获得收益。这种操作加剧了日元的贬值,因为它们需要将日元换成其他货币进行投资。企业则可能通过将盈利的美元或欧元资产汇回日本,进一步推动日元贬值。

日本的政府债务水平非常高,截至目前已超过GDP的250%。在这种情况下,日本央行若要通过加息来稳定日元汇率,可能会引发国内金融市场的剧烈动荡。高债务水平使得日本央行面临巨大的政策困境,限制了其在货币政策上的选择。

此外,日本政府持有大量美国国债。如果日本政府为了支持日元汇率选择抛售这些国债,这会影响到美国国债的市场流动性,并可能引发美国财政部的不满。美国财政部可能会对日本采取反制措施,如将日本列为汇率操纵国,这进一步增加了日本政府在汇率操作上的难度。

而且,市场对日本央行的政策和行动非常敏感。如果市场认为日本央行无法有效应对日元的贬值压力,可能会进一步做空日元,加剧其贬值。这种市场预期与实际政策的脱节,导致了日元贬值的恶性循环。

自2024年4月以来,日元对美元汇率持续下跌,跌幅一度扩大至2%。到6月底,汇率甚至跌破了1160日元的大关,创下了38年来的新低。尽管之后日元有所回升,但近期汇率再次出现下跌趋势。

而究其原因,则是美联储的加息政策导致了日美之间利差的扩大,这使得资金流出日本,导致日元贬值。虽然目前多数分析师预计美联储在年底前可能会有2-3次降息,但考虑到日本经济的疲弱现状,日本央行在下一步加息的步伐上可能会非常谨慎。因此,日美之间较大的利差仍然存在,强势美元和弱势日元的大格局很难改变。

总的来说,日元贬值的背后是日本经济政策、市场行为以及国际经济环境多方面因素的综合作用。为了应对这种贬值趋势,日本需要在经济政策和市场操作上找到新的平衡点,以避免进一步的经济和金融风险。

日元贬值的影响

日元贬值的影响

作为发达国家,日元的贬值具有深远的影响。这种货币贬值不仅对日本国内经济产生了重要影响,也对其他亚洲国家,产生了显著的连锁反应。此外,日元贬值对全球经济和金融市场也带来了广泛的影响。

对于日本经济而言,日元贬值的影响是双面的。首先,日元的贬值能够显著刺激日本的出口。日本制造的商品在国际市场上的价格相对降低,从而提升了其竞争力。这不仅有助于扩大日本企业的海外市场份额,还能吸引更多外国游客前往日本旅游,进一步推动旅游业的增长。此外,出口收入的增加对日本经济的整体增长也是一种积极推动。

然而,另一方面则是对日本企业生产成本的抬升。随着日元贬值,进口原材料和能源的成本上升,这直接影响了依赖进口的企业,可能导致其生产成本增加并压缩利润空间。长期而言,这种成本压力可能削弱日本企业在国际市场上的竞争力,对日本经济的持续健康发展造成负面影响。因此,尽管短期内贬值带来了一些经济好处,但其长期效果仍需谨慎评估。

就像日本股市尽管在近期创下新高,并突破了历史前高,但如果以美元计价,实际增长幅度有限。房地产市场的表现也类似,尽管以日元计价的东京房价已经超过了历史高点,但以美元计价的房价仍然未能回到90年代泡沫破灭前的水平。

因此,日元的持续贬值不仅揭示了日本经济内部的结构性问题,还可能预示着未来经济发展的诸多困难。虽然短期内贬值为日本经济带来了一定的好处,如刺激出口和旅游业,但其长期影响仍需谨慎评估。持续的贬值可能引发更深层次的经济挑战,削弱市场信心,增加金融市场的波动性,进而对日本的整体经济稳定性构成潜在威胁。

日元的贬值不仅对日本经济产生了深远影响,也对全球经济,尤其是与日本有着紧密投资和经贸关系的亚洲国家造成了冲击。它可能引发市场上的竞争性贬值风险,不利于中国、韩国等国家的出口。

日元贬值显著提高了日本商品在国际市场上的竞争力,特别是在汽车和电子产品等与中国直接竞争的领域。由于日本商品变得更加便宜,中国的中高端制造业可能面临订单流失的风险,这将削弱中国在这些行业的出口能力。

这种情况对中国经济构成了潜在的威胁,尤其是在当前以出口为主要增长动力的情况下。如果中国的出口竞争力被削弱,整体经济增长可能受到不利影响,加剧当前投资和消费低迷的局面。

此外,日元贬值可能导致人民币相对日元升值,这对中日两国的贸易与投资环境产生重要影响。随着日本商品价格变得更具吸引力,中国的出口商可能面临更大的竞争压力,因为日本商品在国际市场上更具价格优势。

与此同时,日元贬值可能吸引更多外国投资者进入日本市场,因而提升日本在全球投资市场的吸引力。然而,这也可能使日本投资者在中国市场的投资成本增加,削弱他们在中国的投资意愿,从而影响中日之间的资本流动和经济合作。

日元的贬值趋势揭示了全球主要经济体在货币政策上的协调不足,这一缺乏协调的现象对国际资本流动、汇率波动和市场投资决策产生了深远影响。全球投资者和金融机构因此需要调整策略以应对这一变化。这种政策差异通过金融市场传导,进一步影响了全球经济,并对某些国家的经济稳定性构成了潜在威胁。

总而言之,日元贬值是一个复杂而多面的现象,对日本经济以及全球经济都产生了深远影响。日元的持续贬值不仅重新塑造了区域经济格局,还对全球经济的稳定性和市场动态带来了重要的挑战。这一变化迫使各国在应对全球经济波动和调整内部政策时,需要更加谨慎和协调,以维护经济的持续发展与稳定。

日元贬值的投资应对策略

日元贬值的投资应对策略

当前,日元对美元的汇率创下历史新低。2022年,1万日元还能兑换85美元左右,而现在只能兑换62美元左右。这意味着,如果持有美元在日本消费,基本上享受了超过25%的折扣。这也是为什么大量游客和代购涌向日本,掀起了一股购物热潮。

专家预测,由于日本央行维持低利率政策,日元可能会继续走弱。这不仅增加了短期消费的吸引力,也为投资日本资产提供了折扣价的机会。用美元购买日本股票、房产或是投资日本企业,相当于以更低的成本获取优质资产。

然而,汇率波动是一把双刃剑。虽然短期内的日元贬值提供了投资机会,但如果日元继续贬值,可能会影响投资的回报。假设现在用美元购买日本资产,当前汇率是一美元兑换150日元,未来日元再跌至一美元兑换160日元,即便资产在日元计价下没有变化,换回美元时的价值却减少了。

日本刚刚经历了“失落的30年”,经济增长缓慢,通货紧缩严重。为了扭转这种局面,日本政府和央行采取了一系列措施,包括调低利率和抛售美债。这些资金被用于基础设施建设、科技研发等,意在刺激经济增长。

比如,日本通过抛售美债,获得了数万亿日元的资金,这些资金被用于支持高铁和绿色能源项目,推动了相关产业链的发展。此外,日本还通过设立科技研发基金,支持企业进行创新,提升竞争力。

尽管日本政府采取了积极措施,但是否能真正实现经济反弹仍存疑问。过去30年,日本也曾尝试过类似的政策,但效果不显著。当前全球经济环境复杂,地缘政治风险和国际贸易争端等因素也可能拖累日本经济复苏。

而为了应对日元贬值,日本宣布计划从2026年开始大规模抛售美债,并实施加息政策。这些举措旨在稳定日元汇率,但也加大了市场的不确定性。日本的经济状况显示出严重的负担,加息对市场的负面影响被进一步放大。这些政策举措进一步打击了市场对日本经济的信心,也加剧了全球市场的波动。

当然,如果投资的是高增长的日本股票,比如年度回报率达到20%的公司,即使汇率贬值,投资仍有可能获得不错的收益。相反,如果投资回报低,汇率的进一步贬值可能会加剧损失。因此,投资日本资产不仅要看汇率,还要仔细评估所投资资产的潜力。

值得注意的是,日本的科技企业在半导体和新能源领域表现强劲,展现出强大的竞争力和创新能力。如果看好这些行业的长期发展潜力,短期的汇率波动可能不会对最终收益产生显著影响。投资者应关注这些行业的长期趋势,而非短期市场波动,尤其是在全球对半导体和新能源需求持续增长的背景下,这些领域有望成为未来的重要增长点。

总结来看,日元贬值确实为短期抄底日本资产提供了机会,但也需要警惕汇率持续走弱带来的风险。对于长期投资者而言,最关键的还是要关注所投资资产的内在价值和长期增长潜力,而不是被短期汇率波动所左右。通过评估资产的真正价值,投资者可以在波动的市场中找到稳健的投资机会,确保长期收益的可持续性。

| 原因 | 影响 | 投资应对策略 |

| 央行宽松政策,低利率 | 日元贬值,刺激出口 | 投资出口型企业 |

| 美联储加息,日美利差扩大 | 资金外流,日元加速贬值 | 购入日元计价资产 |

| 外汇套利交易增加 | 市场波动加剧 | 使用对冲工具 |

| 长期贸易逆差 | 进口成本上升,企业利润受压 | 关注出口导向企业 |

| 政府高负债,政策空间有限 | 难以加息,市场信心受挫 | 投资避险资产 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。