發布日期: 2023年09月18日

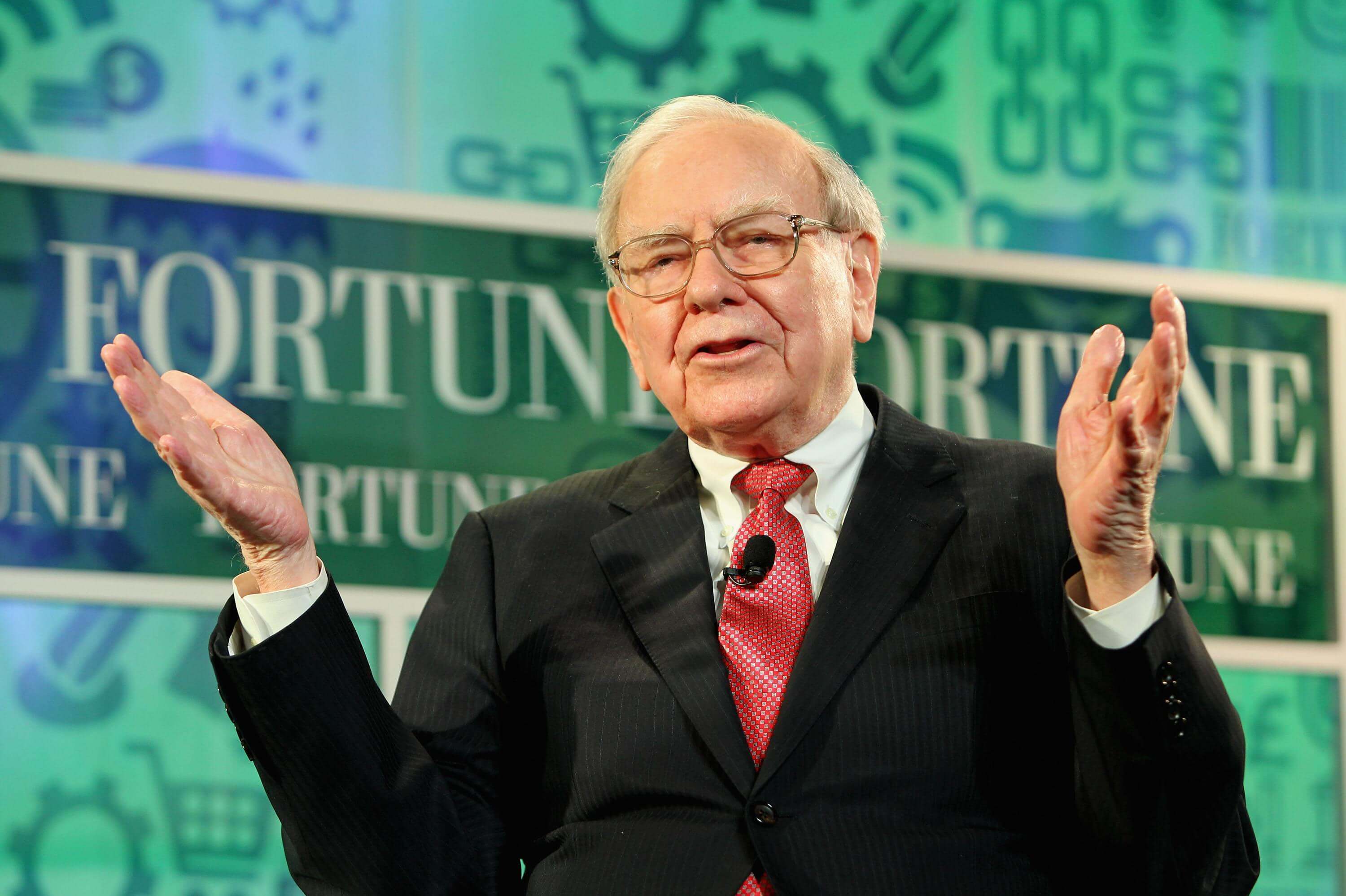

2007年,巴菲特在著名的linebat網站上發起了一項百萬美金挑戰。 從2008年1月1日開始,十年後標普500指數的回報會與母基金的淨回報表現對決。 母基金是投資各類對沖基金的基金,這也就是巴菲特對於全體對沖基金發起的挑戰,或者說是被動性投資對主動性投資的碰撞。 他覺得短期、一年、兩年投資經理的回報可能會打敗大盤,但如果把時間拉長,市場終將會獲勝。

在巴菲特提出這個百萬美金的挑戰之後,他的觀點雖然受到了很多著名投資經理的反對,但是沒人敢真正迎戰。 在經歷了漫長的等待之後,終於有一比特叫賽德斯的基金經理接受了挑戰,他選擇了五只母基金作為自己的投資組合來應戰巴菲特選擇的指數基金。

賽德斯沒有公佈具體選擇的是哪五只基金,而巴菲特選擇的是先鋒基金的標普500指數。 基金程式碼是VFIA,和我們之前介紹過的VO幾乎完全一樣,只是VO是ETF,而VFIA是一支共同基金。

轉眼到了2017年,結果誰贏了呢?

巴菲特和賽德斯的挑戰剛開始不久,美股就遇到了近現代史上最嚴重的一次經濟危機之一,08年的次貸危機。 巴菲特選擇的指數基金在當年損失了百分之37的價值,而對沖基金這邊得益於風險對沖損失只有百分之23.9,也就是說光是第一年指數基金就落後了百分之十幾的回報差距。 當時很多人都覺得巴菲特這次要輸了,但沒想到的是之後的每一年巴菲特投資的指數基金都打敗了塞得斯選擇的五支基金組合,終於在2015年實現了反超,並從此差距越拉越大。

2016年,當年指數基金獲得了百分之11.9的回報,而賽德斯的投資組合收益只有百分之0.9。 最後賽德斯提前認輸他的投資組合十年了,年化收益只有百分之2.2,賺了22萬美金。 而巴菲特的指數基金年化收益達到了百分之7.1,賺了85萬美金。

而對於這次挑戰的成功,巴菲特把它歸功於兩個原因。 第一,就是長期來看,即使是再厲害的專業投資人也無法打敗市場。 可能某一年,某比特投資人會比較幸運,選擇了正確的投資標的,而囙此賺了一把。 但如果把眼光拉長,這幾乎是不可能完成的任務。 所以作為長線的投資者,我們應該想的不是如何打敗大盤,而是如何與大盤一起成長。

第二個原因就是基金經理們收取得管理費。 對沖基金的經理們經常按照行業內普遍的慣例收費,也就是百分之2的管理費加上百分之20的收益提成。 而巴菲特選擇的指數基金管理費只有百分之0.04。 可不要小看這百分之幾的差別,如果我們把時間拉長,複利的效應會製造出幾倍的差距。

還記得我們剛剛提到的挑戰嗎? 百分之7.1和百分之2.2的年化收益看似差別不大,可經過十年的時間,利潤相差了四倍,這還只是十年的時間。 如果我們把時間維度拉到二十年、三十年呢? 這就是長線思維和短線思維最大的不同。 在複利效應的影響下,微小的差別都會被放大。

與大盤一起成長和低管理費這兩個長錢投資的黃金法則,完美適配了指數基金這個可能最適合大多數普通人的金融產品。

什麼是指數基金呢? 簡單來說就是把一個指數裡面的所有公司都一次性買入,放到一個組合當中。 舉個例子,在這次挑戰中,巴菲特選擇的是先鋒基金的標普

500指數基金。 標普500就幾乎涵蓋了這世界上最厲害的五百家公司,裡面占比最大的就是大家都很熟悉的蘋果、微軟、亞馬遜等等。 而先鋒基金的創始人約翰伯格就是指數基金的發明者,就是他在1976年推出了這種史無前例的革命性投資產品。 他的好友巴菲特曾經這樣評估他,伯格是我知道為普通投資人創造最多價值的人。

為什麼這麼說呢? 巴菲特不止一次在伯克希爾的股東信中提到,對於大部分普通人,投資指數基金是最簡單、有效的積累財富的管道。 他和他的妻子說,如果我不在了,你就買入百分之10的美國國債,剩下的百分之90買入標普500指數基金。

這個指數基金有什麼樣的魅力讓股神巴菲特都放弃了選擇投資個股呢? 這個問題的答案我們可以從指數基金的發明者伯格的書中來尋找,他有一系列的著作來闡述他的投資哲學。 這裡查理給大家簡單介紹兩個點。

第一就是我們剛講到的,個人投資者長期無法打敗大盤,原因就是一個叫平均值回歸的概念。 在他的書中,伯格認為投資最重要的不是怎麼讀財報,也不是需要懂經濟學,而是認清平均值回歸這個概念。 平均值回歸的意思就是說股票的價格無論是過高還是過低,都會大概率朝著中間值靠近。

伯格在書中列舉了八個曾經表現亮眼的投資經理,可他們最後都無一例外地面向平均值回歸了。 我們往往聽到某比特投資人近年很厲害,然後就開始抄他工作,可他過去厲害,未來就很可能會平均值回歸,表現平平。 這個鐵律對古人巴菲特其實也不例外。 巴菲特過去幾十年投資表現太好了,所以過去幾年也開始平均值回歸。 伯克希爾的股價其實也沒有跑贏大盤。

那如果我們知道在長期來看,投資回報會平均值回歸,我們應該如何提高自己的投資收益呢? 我們知道利潤等於收入减去成本,既然收入會平均值回歸的話,那我們就要想辦法降低成本。 那基金的成本都有哪些呢? 首先是基金經理的管理費。 業內普遍的取團體法則,也就是基金經理收取百分之2的管理費作為酬勞,同時還有百分之20的利潤提成,賺得越多分成就越高,聽起來還蠻合理的,那我們換個管道來重新描述一下。 假如你去一家餐廳,服務員和你說一份牛排二十塊錢,不管牛排好不好,你都要給我這麼多錢,哪怕牛排煎糊了也要付錢。 而如果煎得好,還要再額外付一百塊錢。 這樣的牛排你會點嗎? 我相信很多人都會覺得這是一家欺負人的餐廳,我們生活中遇到的絕大多數交易模式都是支付一筆固定的費用,得到固定的價值,一手交錢一手交貨。 比如我點一份牛排,我就期待它是一隻美味的牛排,而不是烤糊的或者變質的。 我支付的價錢越多,我對這份牛排的期待值和要求就會越高。 再或者另一種交易模式,對於一些比較大額的交易,我們只支付傭金給中間人。 比如一名地產經紀人,房子成交了才有傭金可以拿。 雖然收入不是那麼固定,可如果做得好就能得到超額回報。 而投資經理只是把兩種交易模式的好處都拿了,既有固定的管理費,還有收益提成。

這還只是明面上的費用,大部分的基金還有很多隱形費用,也就是調倉成本。 投資經理既然收取了管理費,就要定期對倉位進行主動管理,囙此具有周轉費用。 對此伯格有個簡單的計算方法,就是把基金的周轉率乘以百分之一就是這只基金的周轉成本。 比如周轉率百分之一百的基金周轉成本就是百分之一,這裡面包括交易的差價、傭金對市場的價格影響等等。 這些成本相加在發明指數基金之前,明面上和隱形的成本加起來,算到投資人身上最後的費用就是大概一年百分之3至百分之4之間。

看似不高,其實是個巨大的成本。 伯格為我們算了一筆賬,假設我們存了一萬塊錢投入股市,在年化百分之8的回報下,五十年後會增長到四十七萬。 如果作為退休的養老錢,這真的是很不錯的收益水准。 可如果我們加上百分之2.5的成本,大家猜猜我們投入的一萬塊錢會變成多少? 這個數位可能會讓你大吃一驚,只有十四點五萬,上到整整三十二點五萬,這還只是百分之2.5的成本。 如果是百分之3.4的平均成本,這個數位會更糟糕。 愛因斯坦說過,複利是世界上第八大奇迹,複利的威力大的驚人,可是如果是費用的複利,效果也同樣讓你大吃一驚。

我們平時投資的時候經常會關心哪只股票漲得多,未來可以有多大的增長空間,去忘記了公式的另外一個變數。 想要提高收益,不是只要看哪只股票可以漲得更多,還要看如何節省成本。

那選中暴漲的股票和節省成本哪個任務更容易呢? 個人覺得是後者。 假如我們選擇一隻股票,我們可能會選中一隻十倍股,可我們大多數人都不敢把雞蛋放在一個籃子裏,我們需要分散風險,買入更多不同的股票。 選擇的次數多了,我們選中好股票的概率自然就會平均值回歸,和大盤差不多了。 對此,約翰伯格是這麼說的,別在草堆裏找一根針,你應該把整個草堆都買了。 也就是說我們應該買下整個大盤,而不是去想哪只股票可以打敗大盤,反正我們也打不敗大盤打不過就加入它嘛。 買下大盤,享受時間帶來的複利效應,避開更多的衝動交易。

巴菲特與賽德斯的百萬美金挑戰不僅僅是一個賭局,更是一次深刻的教育。 他告訴我們,投資不是短期的遊戲,而是長期的馬拉松。 成功的投資不是看誰能够在某一年或某幾年內賺得最多,而是看誰能够在幾十年的時間裏堅持住,避免過度的交易,减少不必要的費用,用複利的力量來創造財富。

【EBC平臺風險提示及免責條款】:本資料僅供一般參攷使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。