摘要:

摘要:

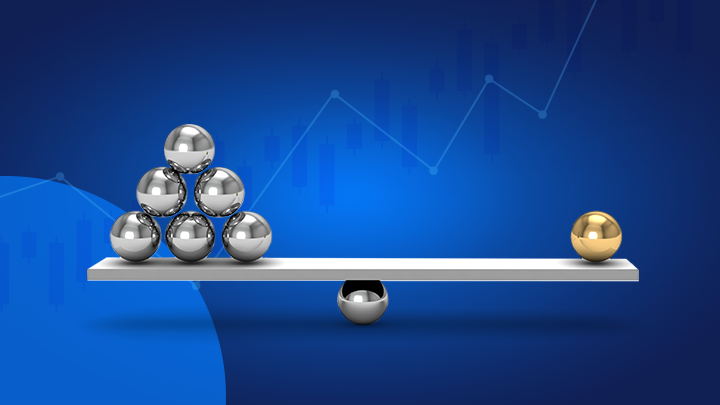

杠杆基金可幫助投資者在金融市場中獲得更高回報。 這些基金通過借入額外的資金來擴大投資規模,潜在利潤也隨之新增。 然而,杠杆也帶來了更高的風險。

杠杆基金是一種特殊的投資工具,用來幫助投資者在金融市場上獲得更高的回報。 杠杆基金可以通過借入額外的資金來新增投資的規模和潜在利潤。 簡單來說,它就像是給你的投資投上了一把火,讓你的利潤新增得更快。 聽起來不錯吧?

杠杆基金是屬於對沖基金的一種。 國內的杠杆基金屬於分級基金的杠杆份額(又叫進取份額)。 普通的指數基金,就是指投資者投資多少金額,那麼就相當於買了多少金額的指數基金,而杠杆指基就是說在投資者投資的本金外,還會向人借錢形成杠杆。

那麼,你可能會想知道杠杆基金是如何工作的呢? 當你投資於杠杆基金時,你的投資公司會為你提供額外的資金,通常是你自己投資金額的幾倍。 這樣一來,你就能以更大的規模參與金融市場。 如果你投資成功,你能獲得的回報將是基於你實際投資金額的增長,而不僅僅是你自己投入的本金。

就像使用杠杆的原理一樣,這種投資策略可以帶來更高的回報,但也伴隨著更高的風險。

想像一下,你有100美元,但你希望能夠投資更多的資金來獲得更大的收益。 通過使用杠杆基金,你可以向銀行或其他金融機構借入額外的資金,比如說500美元。 這樣,你總共有600美元可以投資,而不僅僅是100美元。 如果你的投資獲得了10%的回報,你將獲得60美元的收益,而不僅僅是10美元。 但是如果你的投資虧損了10%,你將損失60美元,而不僅僅是10美元。 此外,杠杆基金通常會收取利息和其他費用,這也會新增你的投資成本。

杠杆基金的特徵

一、杠杆基金不適宜作為長期資產配寘工具

實行長期資產配寘看重的是資產在長期內的危機收益交換效率,最簡單的名額是以夏普比率來衡量基金危機調整後收益的大小。 國內股票型分級基金大多數成立於近兩年,統計少數基金的5年危機收益交換效率不具備代表性,對美國杠杆基金危機收益交換效率的研究或可以提給一定的借鑒。

美國標的指數代表性强、存續歷史長(超過5年)的3只杠杆交易型開放式指數基金(ETF),均設定2倍固定杠杆,也就是說杠杆ETF的危機名額均較標的指數放大2倍左右,但其長期的複合收益率卻遠低於標的指數的2倍,導致3只杠杆ETF的危機收益交換效率均低於其背後標的指數的危機收益交換效率。 可見,杠杆ETF更適合投入者作為交易型工具實行日內交易或日內對沖等戰術操作,而不適合作為長期資產配寘的工具。

二、標的指數波動率高低影響杠杆基金危機收益交換效率

當前國內分級基金的主體是跟踪標的指數的被動化投入基金,標的指數的波動狀況影響杠杆基金的運作績效。 國內滬深300指數作為全市場的代表,自發佈以來的年化波動率平均值約為28.43%,顯示了進展中國家股票市場整體高波動、高危機的特徵。

只要市場波動,長期來說,投入人就會虧錢,即波動率對於長期收益會形成一定的拖累。 而且當杠杆率越高時,波動率對於長期複合收益的拖累作用就越明顯。

三、下跌市場中,杠杆基金放大投入人的損益

分級基金產品設計中以資金借貸模式形成杠杆,融資成本每日計提,在母基金漲幅超過其借貸成本後,杠杆基金才能取得淨值增長,這就使得杠杆基金淨值損益程度與母基金淨值變化不匹配。 在母基金淨值上下變化幅度相同的狀況下,杠杆基金下跌的幅度要超過上漲的幅度。

對於有經驗和風險承受能力的投資者來說,杠杆基金可能是一個有吸引力的選擇。 但對於其他人來說,明智的選擇可能是避免這種高風險的投資方式。 記住,在投資世界中,風險和回報總是相互伴隨的。

【EBC平臺風險提示及免責條款】:本資料僅供一般參攷使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。