發布日期: 2024年07月08日

銅,被譽為“銅博士”,在全球經濟中扮演重要角色。許多投資人把它當作是評估全球經濟狀況的一面鏡子。因此,作為期貨市場中的一種投資工具,銅期貨的價格波動不僅能夠讓投資者獲利,還能夠為他們提供寶貴的經濟訊號,使他們在製定投資策略時更加具有前瞻性。現在,讓我們深入了解銅期貨的交易基礎和市場分析。

銅期貨是指什麼?

它是一種金屬期貨合約,允許投資者在未來某個約定時間以約定價格買入或賣出一定數量的銅。銅期貨合約的交易發生在期貨交易所,投資者可以利用這些合約進行價格對沖或投機交易。

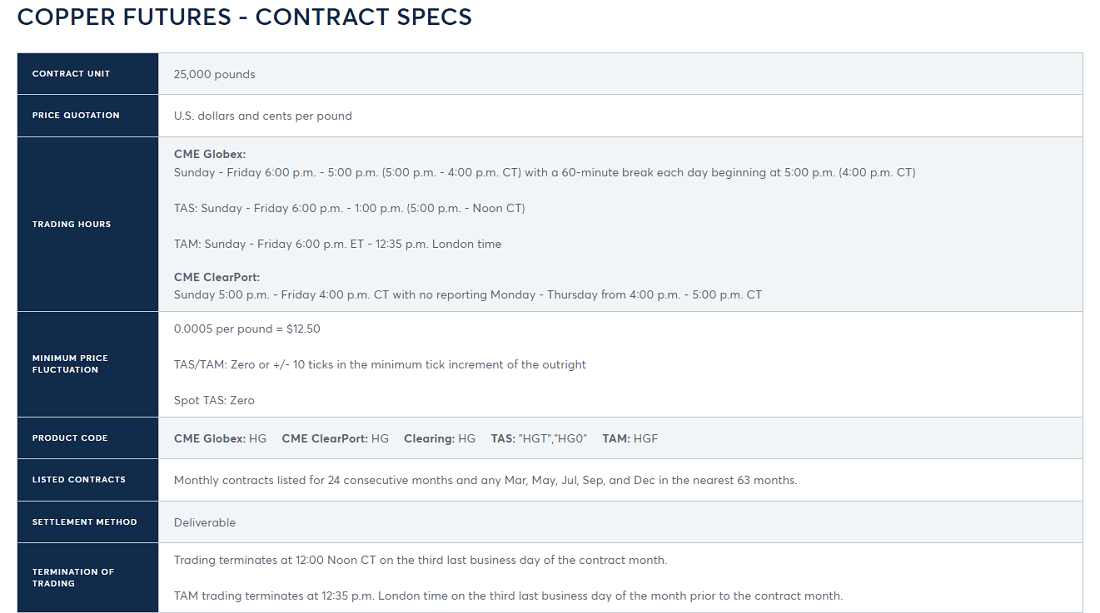

每個合約的大小和交割期限都是標準化的,旨在確保市場交易的一致性和可預測性,為投資者提供穩定的交易環境和明確的交易規則。一般來說,是以每個合約表示25000磅的銅為交易單位,交割通常在指定的交割倉庫進行,具體位置由交易所指定。

投資銅期貨潛力巨大,但也伴隨著較高的市場波動風險。因為受多種因素的共同影響,它的價格波動較大。包括全球供需狀況、經濟週期、市場情緒和地緣政治緊張局勢等。供應短缺或過剩可能導致價格劇烈波動,經濟成長期間需求上升通常會推高價格,而經濟衰退或成長放緩則可能導致價格下跌。

該市場的參與者包括多方利害關係人,包括生產商、消費者以及投資者。此外,還有一些對銅市場有實際需求或預期價格波動感興趣的參與者,如金融機構和貿易公司,他們透過期貨市場進行風險管理或套利操作。

這些參與者共同推動了銅期貨市場的流動性和價格形成過程,其中銅生產商和消費者可以利用期貨合約有效對沖價格風險,從而確保未來銅的購買或銷售價格穩定。生產商,例如銅礦企業,面對銅價格的波動可能影響其盈利能力,透過在期貨市場上開設合適的頭寸,可以鎖定未來的銷售價格,保護其收入。而消費商,如電子設備製造商或建築業,透過期貨合約鎖定銅的採購成本,避免市場價格波動所帶來的成本風險,確保生產成本的可控性。

投資者可以透過買入或賣出銅期貨合約來參與市場並獲取價格波動帶來的投資收益,這種交易通常被稱為投機。投機者可能預期銅價格將上漲或下跌,並根據市場分析和預測做出買入或賣出的決策,從而賺取差價利潤。

此外,投資者還可以透過銅期貨市場的表現來預測全球經濟趨勢和工業活動的走向。銅作為工業金屬的代表,其需求量和價格波動通常反映了全球經濟活動的變化。因此,投資人經常會關注該市場的供需、庫存數據和價格趨勢,以便推斷全球製造業的活躍度及經濟成長的預期。

例如,銅價格上漲可能暗示全球經濟成長強勁,因為銅廣泛應用於建築、電力設備、電子產品等行業,其需求敏感於全球製造業的擴張和基礎設施建設的增加。因此,投資人透過分析該市場的表現,可以為自己的投資決策提供重要的市場訊號和預測經濟走向的參考依據。

銅期貨合約通常可以選擇現金結算或實物交割,這取決於期貨交易所和合約規定。現金結算意味著合約到期時,交易雙方透過支付現金來結算合約,而不涉及實際交割銅金屬。實物交割則要求合約的買方或賣方在合約到期時提供實際的銅金屬交割,符合期貨交易所規定的品質和數量標準。

這種選擇性結算方式使得這種合約可以滿足不同投資者和交易者的需求,有些投資者可能更傾向於使用現金結算以避免實物交割的複雜性和成本,而其他人則可能選擇實物交割以直接參與市場實體流動和風險管理。

銅作為一種重要的工業金屬,其期貨市場在全球範圍內具有重要的價格發現和風險管理功能。對於關注金屬市場的投資者和企業來說,了解銅期貨的基本特徵和市場運作是至關重要的。透過掌握其供需動態、經濟數據、技術分析、市場情緒以及政策變化等因素,投資人可以更好地制定交易策略和管理風險,充分利用這一市場的投資潛力。

銅期貨交易的規則

投資者透過期貨市場買賣銅期貨合約,以避險價格風險或進行投機。這種以銅為標的物的期貨合約交易,具有高流動性和透明度,受到全球投資者的廣泛關注。交易所提供標準化的合約,包括合約規模、交割日期和品質要求。

銅期貨的一手是指一手合約的標準交易單位,在大多數情況下,它事實指25噸(或25000磅)的銅金屬,這個單位是標準化的,用於確定每個合約包含的銅金屬數量。這種標準化有助於確保市場參與者可以清楚地了解每筆交易的規模和價值,以便進行風險管理和投資決策。

它的交割地點通常是在期貨交易所指定的倉庫或特定的交割點。這些地點必須符合期貨合約規定的標準和要求,以確保交割的銅金屬符合預定的品質和數量標準。選擇交割地點可以直接影響期貨合約的最終執行方式,這些細節通常在合約規定中有詳細說明,以便市場參與者了解並遵守相應的交易程序。

在中國上海期貨交易所(SHFE),銅期貨的交割地點通常是期貨交易所指定的特定倉庫或交割點,確保交割的銅金屬符合合約規定的品質和數量標準。保稅銅期貨則具有特殊的特點,允許進行跨境交割,這種靈活性能夠更好地滿足特定市場需求和參與者的操作模式。

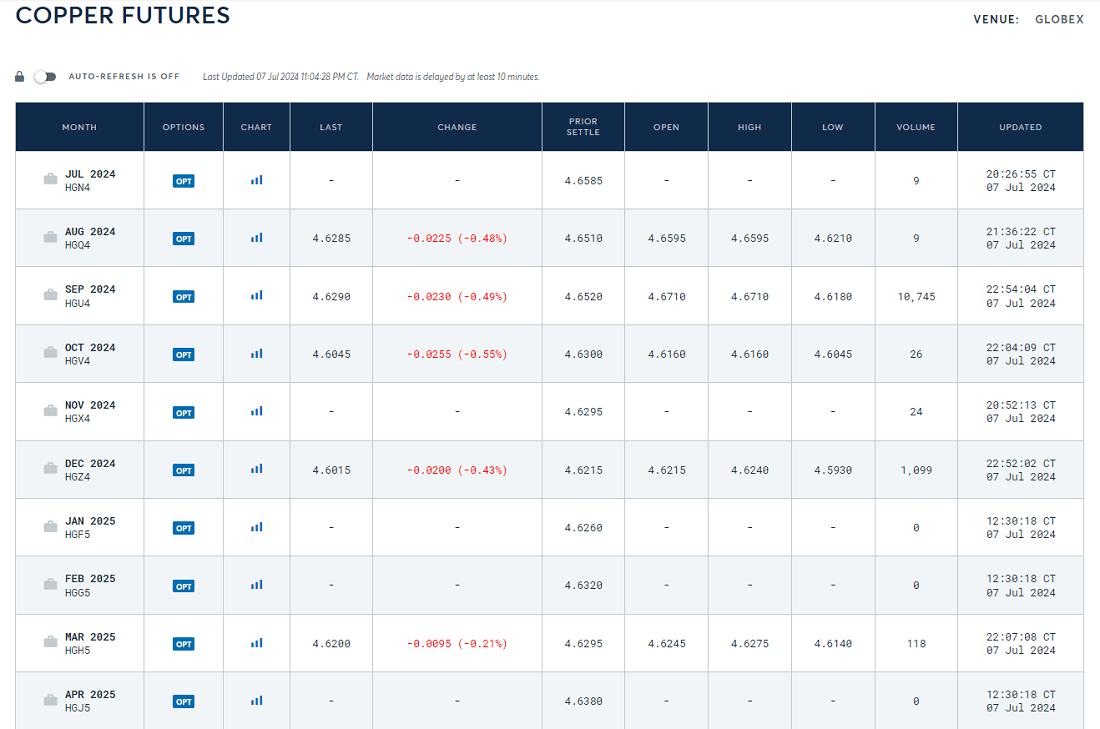

不同月份的合約有不同的交割月份,這使得投資者可以根據自己的需求和市場預期選擇適合的合約進行交易。透過選擇不同交割月份的合約,投資者可以靈活地參與市場並管理他們的風險和收益目標。這種靈活性使得該市場能夠滿足不同投資者的策略需求,無論是進行短期投機交易還是進行長期風險管理和對沖。

為了避免交易中的價格異常波動,其通常會設立價格波動限制。在一定時間內,該合約的價格變動幅度受到限制,超過設定的限制將會觸發市場幹預或暫停交易,以確保市場穩定和投資者利益的保護。這些限制有助於減少市場的劇烈波動,使得交易過程更加可控和安全。

具體來說,交易所會設定每日的價格波動限制。例如,如果交易所設定銅期貨的每日漲跌停板為5%,那麼其在一個交易日內的價格變動不會超過這個限制。這意味著,如果價格在交易日內上漲或下跌超過5%,交易所將會暫停交易,直到市場恢復穩定或重新設定價格限制。

銅期貨交易分為白天和晚上兩個時段,晚上交易時間為晚上9點至隔天凌晨1點。投資者在這些指定的交易時間內可以進行買賣操作。每個交易日結束時會進行日結算,根據市場上的最後交易價格,對持倉進行結算。這個過程確定了當日的盈虧情況,並相應地調整投資者的資金帳戶。日結算是期貨交易中的即時盈虧電腦制,有助於投資人管理風險和資金。

該交易同樣涉及交易佣金和交易所費用等,這些費用根據期貨公司和交易所的規定而不同。此外,交易時需要投入保證金作為抵押品,通常為合約價值的一部分,以涵蓋潛在的交易風險。保證金金額取決於交易所的規定和市場條件,通常是合約價值的一定比例。投資者在開立部位時需支付相應的保證金,以應對可能的虧損風險。

此外,該交易通常採用現金結算方式。這意味著在合約到期時,根據市場上的最終結算價,進行現金結算,而不是實際交付銅金屬。這種方式使得投資者可以透過參與期貨市場來獲取價格波動帶來的投資收益,而無需直接處理實體交割。

投資銅期貨需要嚴格遵守交易所和監管機構制定的各項規定,這些規則涵蓋了對價格波動的控制以及交易行為的合規性,確保市場運作的公平性和透明度。同時,為了有效因應市場波動所帶來的風險,投資人需要製定和執行有效的風險管理策略,例如設定停損訂單、進行倉位管理及定期評估市場狀況,以確保交易過程中能夠有效控制和管理風險。

銅期貨價格行情怎麼看?

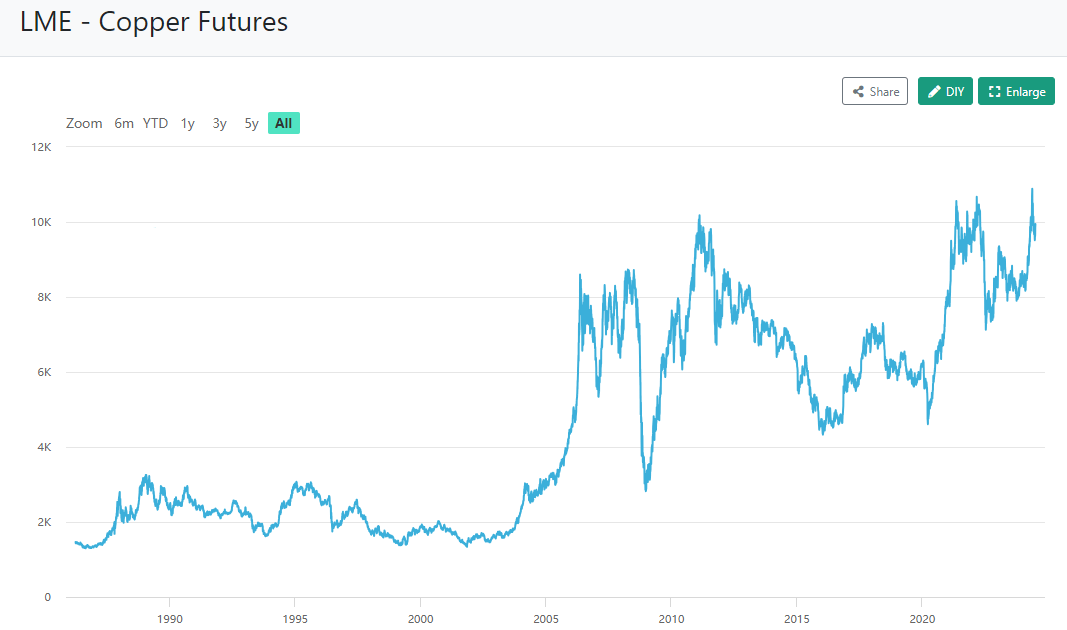

要瞭解銅期貨價格走勢,關鍵因素包括供需基本面、經濟數據、技術分析、市場情緒與資金流向、地緣政治風險、產業動態與政策變化。綜合這些因素有助於形成對其價格走勢的全面理解和有效預測。

全球銅市場受到多方面因素的影響,主要包括供需關係、全球經濟情勢和國際貿易政策。主要銅生產國如智利、秘魯和中國,以及主要消費國如中國、美國和歐盟,它們的產量變化、庫存水準、出口和進口數據等直接影響銅的供應與需求平衡。供需不平衡往往會導致銅價格的劇烈波動,因此這些因素對於銅期貨的價格走勢具有重要意義。

其中,銅市場的庫存狀況對市場供需和價格走勢至關重要,分為顯性和隱性兩類。顯性庫存包括上期所、能源交易中心、LME和NYMEX等交易所公開透明的數據,為市場參與者提供了對當前銅庫存水準的直觀了解。隱性庫存則指不透明、難以準確統計的庫存,如海上漂流的銅、廠內積壓的貨物和礦場存放的礦石,以及高品質廢銅等。

儘管難以精確統計,但這些庫存的存在和影響在市場出現非常規變化時尤其重要。因此,投資者和市場分析師需要綜合考慮顯性和隱性庫存數據,結合市場環境和經濟數據進行全面分析,以製定有效的投資策略和風險管理措施。

同時,銅作為工業金屬,其價格受全球經濟成長和主要經濟體經濟數據的影響顯著。經濟成長帶動對基礎建設和製造業的需求增加,直接推動銅的需求和價格上漲。因此,投資者和市場分析師密切關注主要經濟體如美國、中國等的經濟數據,包括GDP成長率、製造業活動指數等,以及它們的經濟成長預期。

銅期貨價格走勢的分析可以藉助技術指標和圖表模式來進行。常用的技術指標包括移動平均線、相對強弱指數(RSI)和移動平均收斂差異指標(MACD),它們有助於識別價格的支撐和阻力位,以及市場趨勢的轉折點。

例如,過去一年滬銅期貨市場經歷了相對沉默和橫盤的階段,但最近的走勢顯示出對上升三角形關鍵位的突破,並形成了缺口破位的情況。一旦市場突破關鍵阻力點,通常會引發持續的中長期趨勢情緒。

關注市場參與者的情緒和大宗商品資金的流向對於銅期貨價格的短期波動有重大影響。特別是基金經理人的持股變動和投機基金的進出情況,可以顯著左右市場情緒和價格走勢。例如,當基金經理人增加持股時,可能表示他們對未來銅價看漲,這會帶動市場上其他投資者的跟進,從而推動價格上升。相反,若投機性基金大規模撤出市場,可能引發價格下跌。

此外,如果銅期貨的單邊持倉量較高的話,則表示大量資金正在介入市場,支持銅價上漲。而這種大規模資金的進入通常反映出資金追漲的動力強勁,而且市場對未來一個月的增倉也持有期待,這些因素共同支持了銅價進一步上漲的可能性。

地緣政治緊張局勢、自然災害或重大事件(如供應鏈中斷)都可能對銅市場造成影響,引發價格的劇烈波動。此外,關注與銅相關的產業動態也至關重要。例如,電動車的發展、建築和基礎設施投資,以及政策變化都對銅的需求產生直接影響。

特別是中國作為全球最大的銅消費國和進口國,其市場對全球銅價格和需求有重要影響力。中國在建築、基礎建設、電子產品製造等領域對銅的需求量龐大,因此中國市場的發展與變化對全球銅市場的供需格局有著深遠的影響。

綜上所述,想要準確了解銅期貨價格走勢,投資人和相關產業必須專注於技術指標、圖表模式以及市場基本面因素。密切關注市場趨勢,並制定靈活的策略以應對可能的變化和挑戰是至關重要的。

| 交易基礎 | 內容 | 市場分析 | 內容 |

| 基本概念 | 是以銅為標的的衍生性合約。 | 全球經濟影響 | 全球經濟成長和製造業活動對銅需求的影響。 |

| 合約規格 | 包括每手交易量、合約交割地點及交割規則。 | 供需基本面 | 銅的供應量和需求量變動如何影響價格。 |

| 交易時間 | 正式交易時間和全天24小時市場交易的時間。 | 技術分析 | 使用圖表和技術指標來預測銅價格走勢。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。