摘要:

摘要:

本周美國財政部拍賣20年國債和30年TIPS,投資者觀察需求以判斷債市跌勢是否趨於尾聲。 長期美債收益率或面臨關鍵方向選擇。 全球央行年會或重塑貨幣政策預期,市場期待鮑威爾講話。

本周美國財政部將拍賣20年期國債和30年期TIPS,投資者將通過需求情况尋找債市當前跌勢接近尾聲的任何迹象,或者是否還有進一步延續的空間。

就在傑克遜霍爾全球央行年會可能改變遊戲規則之前,位於數年來高位的長期美債收益率可能面臨一次關鍵的方向抉擇。

本月美債市場因無情的拋售潮而抹去了年初至今的漲幅,此前一度漲超4%。 本周美國財政部將拍賣20年期國債和30年期通脹保值債券(TIPS),這些債券的需求是出了名地難以預測。 如果需求低迷,則需要更高的收益率才能吸引投資者。

在過去兩年的大部分時間裏,對美聯儲加息的預期推動短期國債收益率較長期國債收益率走高。 然而,在過去的一個月裏,後者的漲勢更為明顯,因為市場焦點已轉向勞動力市場拒絕屈服、通脹率仍然高企,以及為彌補不斷增長的聯邦預算赤字而增發的新國債。

DWS美洲固定收益首長GeorgeCatrambone表示,“沒有人願意走在‘新債洪流’的前面,尤其是在長期國債方面,沒有什麼充分理由在鷹派美聯儲、額外國債供應以及非常強勁的美國經濟資料之前買入國債”。

債券持有人正承受著嚴重的痛苦,由10年期及以上期限美國國債組成的彭博指數8月份迄今已下跌5.7%,這將是自去年9月份以來最糟糕的單月表現。

未來一周的美債標售尤其令人擔憂,因為20年期國債和30年期TIPS的投資者規模比其他國債產品要小,囙此市場將密切關注需求,以尋找債市當前跌勢接近尾聲的任何迹象,或者是否還有進一步延續的空間。

誠然,有些人對20年期國債情有獨鍾,部分原因是它長期以來一直是收益率最高的國債,其交易價格高於10年期和30年期國債。

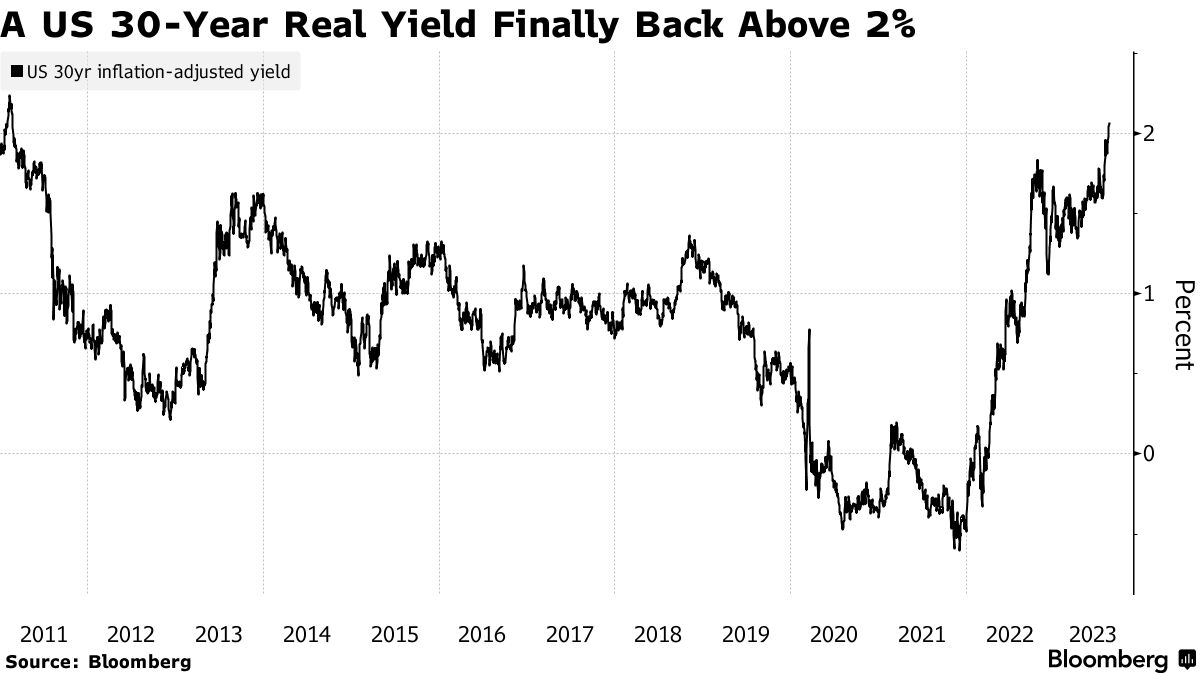

圍繞30年期TIPS標售的一個關鍵考慮因素則是,養老基金和保險公司是否會接受2011年以來未見的2%以上的收益率。 華爾街的一些分析師認為,這群長期缺席的投資者可能會開始回歸。

30年期TIPS收益率在2%以上

一旦美債標售塵埃落定,債市的焦點可能完全落在本周的傑克遜霍爾舉行的全球央行年會,該會議偶爾被用來重塑市場對貨幣政策的預期。

美聯儲主席鮑威爾的强硬語氣可能會考驗仍對明年降息抱有信心的債券交易員。 倉位調查顯示,正是這種信念解釋了為什麼許多基金經理傾向於持有5-10年期國債。

當前,長期債券市場正在上演一場拉鋸戰,不受通脹影響的所謂實際收益率飆升,這一收益率代表著投資者所要求的無風險回報率。

由於數據存在不確定性,投資者希望持有長期債券能獲得更高的風險溢價,他們擔心數據可能促使美聯儲在今年晚些時候再次加息,並在2024年將政策利率維持在5%以上。 此外,在美聯儲退出債券市場以縮減資產負債表之際,美國財政部增發國債以填補財政赤字,這也引發了對債券供應的擔憂。

“需要定價多少期限溢價是一個大問題”,德意志銀行美國利率策略首長馬修·拉斯金(MatthewRaskin)在一封電子郵件中寫道,“美聯儲工作人員使用的一些期限結構模型的長期溢價仍然處於歷史低位,這似乎……是錯誤的”。

美國銀行美國利率策略首長梅根·斯維伯(MeghanSwiber)認為,重點是經濟的韌性是否意味著美聯儲當前2.5%的長期政策利率預期應該上調。 她說:

“在傑克遜霍爾央行年會上,確實有兩個焦點。首先,他們需要將聯邦基金利率調高多少;其次,他們認為長期利率最終會在哪裡,這是曲線長端真正難以解决的問題”。

【EBC平臺風險提示及免責條款】:市場有風險,投資需謹慎。 本文不構成投資建議。

4月24日,日元兌美元維持143下方,IMF稱因關稅不確定性,日本央行或延後升息,通膨目標延至2027年,日元走勢仍受通膨、進口成本及政策前景影響。

2025年04月24日

4月23日,美股大幅反彈,三大股指漲超2.5%,受貿易緊張緩和及川普言論影響。多數財報超預期,特斯拉盤後漲5%。標普500有望測試5500點阻力位。

2025年04月23日