发布日期: 2023年08月21日

本周美国财政部将拍卖20年期国债和30年期TIPS,投资者将通过需求情况寻找债市当前跌势接近尾声的任何迹象,或者是否还有进一步延续的空间。

就在杰克逊霍尔全球央行年会可能改变游戏规则之前,位于数年来高位的长期美债收益率可能面临一次关键的方向抉择。

本月美债市场因无情的抛售潮而抹去了年初至今的涨幅,此前一度涨超4%。本周美国财政部将拍卖20年期国债和30年期通胀保值债券(TIPS),这些债券的需求是出了名地难以预测。如果需求低迷,则需要更高的收益率才能吸引投资者。

在过去两年的大部分时间里,对美联储加息的预期推动短期国债收益率较长期国债收益率走高。然而,在过去的一个月里,后者的涨势更为明显,因为市场焦点已转向劳动力市场拒绝屈服、通胀率仍然高企,以及为弥补不断增长的联邦预算赤字而增发的新国债。

DWS美洲固定收益主管George Catrambone表示,“没有人愿意走在‘新债洪流’的前面,尤其是在长期国债方面,没有什么充分理由在鹰派美联储、额外国债供应以及非常强劲的美国经济数据之前买入国债”。

债券持有人正承受着严重的痛苦,由10年期及以上期限美国国债组成的彭博指数8月份迄今已下跌5.7%,这将是自去年9月份以来最糟糕的单月表现。

未来一周的美债标售尤其令人担忧,因为20年期国债和30年期TIPS的投资者规模比其他国债产品要小,因此市场将密切关注需求,以寻找债市当前跌势接近尾声的任何迹象,或者是否还有进一步延续的空间。

诚然,有些人对20年期国债情有独钟,部分原因是它长期以来一直是收益率最高的国债,其交易价格高于10年期和30年期国债。

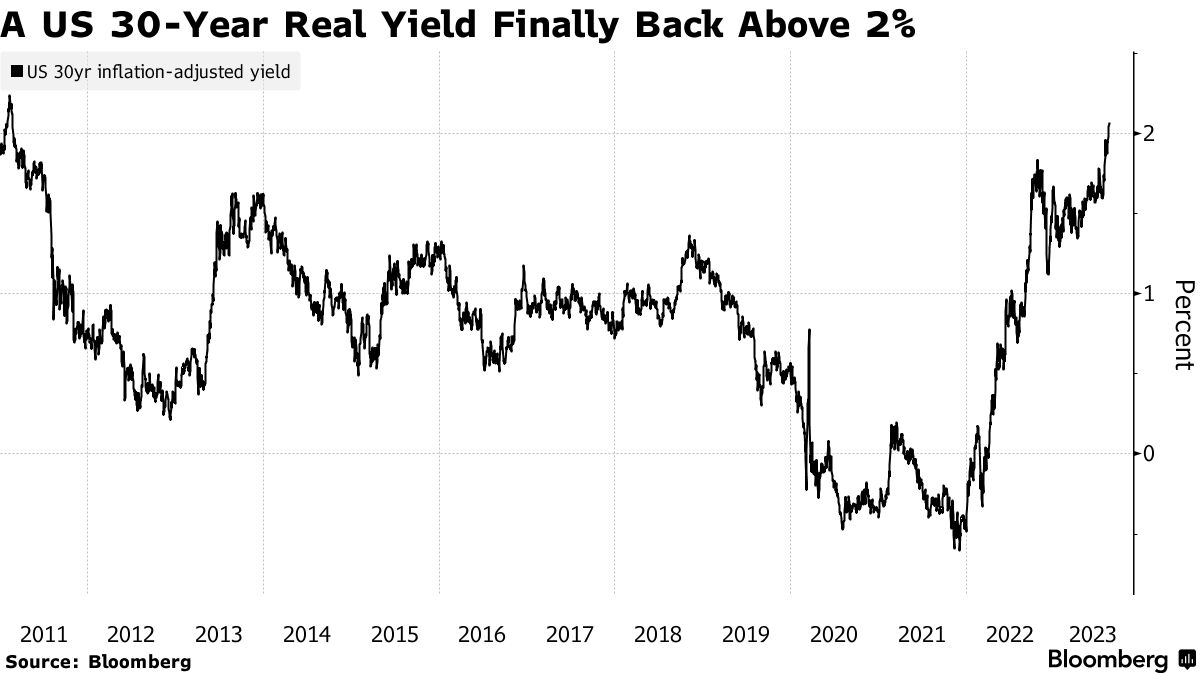

围绕30年期TIPS标售的一个关键考虑因素则是,养老基金和保险公司是否会接受2011年以来未见的2%以上的收益率。华尔街的一些分析师认为,这群长期缺席的投资者可能会开始回归。

30年期TIPS收益率在2%以上

一旦美债标售尘埃落定,债市的焦点可能完全落在本周的杰克逊霍尔举行的全球央行年会,该会议偶尔被用来重塑市场对货币政策的预期。

美联储主席鲍威尔的强硬语气可能会考验仍对明年降息抱有信心的债券交易员。仓位调查显示,正是这种信念解释了为什么许多基金经理倾向于持有5-10年期国债。

当前,长期债券市场正在上演一场拉锯战,不受通胀影响的所谓实际收益率飙升,这一收益率代表着投资者所要求的无风险回报率。

由于数据存在不确定性,投资者希望持有长期债券能获得更高的风险溢价,他们担心数据可能促使美联储在今年晚些时候再次加息,并在2024年将政策利率维持在5%以上。此外,在美联储退出债券市场以缩减资产负债表之际,美国财政部增发国债以填补财政赤字,这也引发了对债券供应的担忧。

“需要定价多少期限溢价是一个大问题”,德意志银行美国利率策略主管马修·拉斯金(Matthew Raskin)在一封电子邮件中写道,“美联储工作人员使用的一些期限结构模型的长期溢价仍然处于历史低位,这似乎……是错误的”。

美国银行美国利率策略主管梅根·斯维伯(Meghan Swiber)认为,重点是经济的韧性是否意味着美联储当前2.5%的长期政策利率预期应该上调。她说:

“在杰克逊霍尔央行年会上,确实有两个焦点。首先,他们需要将联邦基金利率调高多少;其次,他们认为长期利率最终会在哪里,这是曲线长端真正难以解决的问题”。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。