2023年07月25日

說起技術指標,投資者很多都耳熟能詳,其中有個應用廣泛的名額,相對强弱名額(RSI),大家應該都知道。 但如果問這個名額是誰發明的? 估計沒幾個人答得上來。

RSI是一比特名叫威爾德(J.W.Wilder)所創立的投資理論,他還發明了其它分析工具如PAR、抛物線、動力名額MOM、搖擺指數、市價波幅等。 但很奇怪,威爾德後來發表文章推翻了這些分析工具的好處,而推出了另一套嶄新理論去取代這些分析工具,即“亞當理論”。

今天我們就來聊聊這位華爾街傳奇交易大師維爾德以及其著名的“亞當理論”背後的故事。

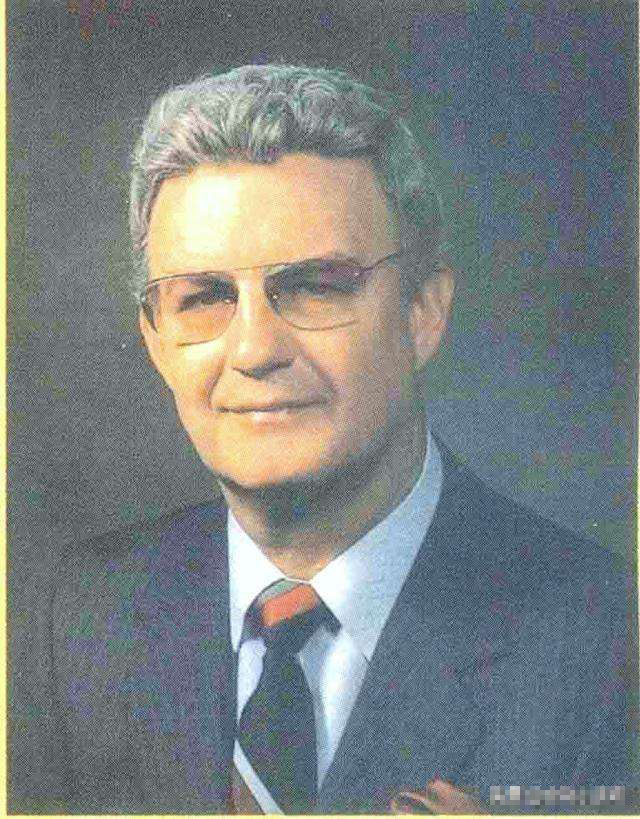

威爾德其人

威爾斯·威爾德Welles Wilder,世界最著名的科技派分析家之一。 這只要你玩股票,外匯或者期貨,你就用過這個人所創立的名額:RelativeStrength Index(RSI)相對强弱指數、Average True Range(ATR)平均真實區域、Directional MovementIndex(DMI)趨向名額、Stop ***Reveres(SAR)名額又叫抛物線名額或停損轉向操作點名額、Momentum(MOM)動量名額、AverageDirectional Index(adx指標)等,這些大名鼎鼎的科技派常用名額都是他發明的。

其主要著作包括《亞當理論》、《三角洲理論》、《技術交易系統新概念》。

《巴倫周刊》將他評估為“技術分析界的泰坦”。

《股票和商品雜志》將他稱為“技術分析領域的英雄”。

《福布斯雜志》把他單獨稱為“出版過著述的最傑出的交易者。”請注意,這裡的稱謂是交易者。 他在歸隱時,戶頭上存著近千萬美元現金,在家鄉擁有大片地產,這些都是他通過交易賺取的。

威爾德的忠告

1.市場的交易商(投資者)分三類。

第一類是商業巨頭,資本雄厚。

第二類是大型投機者,很多有經營實體,屬於科技性交易商。

第三類是小型交易商。 小型交易商的數量是其它兩類交易商總數量的大概1000倍。 但不幸的是,只有5%的小型交易商能賺錢,其它的錢都為市場流動性做貢獻了。

2.做好交易並不容易。 關鍵在於有一套好的交易系統,並按系統執行交易。

3.交易失敗的最主要原因是不理智或感情用事,將計畫或系統拋之腦後。

4.交易中必須避免感情用事。 這需要經驗、訓練、快速發現問題以及解决問題的决心。

5.有些交易商很有天賦,但大部分人必須非常努力的去學習。

6.交易要順趨勢,但不能有大波動。 交易失敗,是因為與主流或短期趨勢相悖、波動性較大。

7.交易前要先用技術分析,做好風險管控。 如果風險大,就不交易或者做好應對風險的辦法。

亞當理論十大守則

1.持倉虧損時,絕不要加倉或“攤平成本”

這很容易理解,如果持倉賺錢,說明是對的; 如果賠錢,說明錯了。 錯的話怎麼辦? 要麼持倉到走勢反向,反虧為贏; 要麼持倉到觸發止損而自動平倉。 千萬不要市場證明你錯了,卻還要加倉或者做所謂的補倉來攤低成本,更不要移動止損比特(或止損比率)甚至删除止損單,那只會讓你虧得更慘。

2.在開倉或加倉時,一定要設定止損單

以便犯錯時,能幫你主動平倉,控制虧損不擴大。 在進行一筆交易前,先根據你的風險承受度,來確定止損比特或止損比率。 一旦下單,設定好止損,就不能輕易更改,否則止損就失去了作用。

3.除非是盈利後移動止損比特來保護盈利,否則絕不能移動或取消止損比特

當你下單後與市場反向,帳戶虧損。 此時,若要移動止損比特,避免止損平倉,只會讓虧損擴大。 持倉虧損時,不向市場認錯,而是不斷擴大止損比特,最終可能會讓事情變得無可挽回。

4.絕不能讓小損失變成無可挽回的大損失

留得青山在,不怕沒柴燒。 一旦形勢不對,立即平倉離場觀望。 市場中,機會有很多。 但是,你的本金是有限的,一旦大虧而傷筋動骨,短期內是很難再聚攏到那麼多資金來交易的。

5.單筆交易或者單個交易日的虧損額不能超過總交易資金的10%

6.不要抄底摸頂,讓市場自己走出來

很多投資者習慣抄底摸頂,付出了大代價。

7.別擋在列車前面

不要逆勢交易。 漲有漲的理由,跌有跌的原因。 千萬不要覺得跌多了去多,或者覺得漲高了去空。 要等市場給出方向,等技術指標和圖形給出訊號。

8.保持彈性

做交易要時刻保持謹慎。 尤其是連續盈利後,一旦信心膨脹,很容易犯錯誤。

9.操作不順時,要懂得休息

如果連續虧損,最好暫停交易,讓自己冷靜下來,總結得失。 然後再開始,勝率才更大。

10.問問自己,是不是真的想從市場中賺一筆錢,並仔細聽聽自己的答案。

亞當理論的應用

投資者在應用亞當理論時可以從兩個方面來把握:其一,趨勢運行的對稱性; 其二,順勢操作。 下麵將重點介紹如何具體運用這兩個方面的技巧。

1.對稱性

簡單來說就是根據之前股價趨勢運行情况來量測後期的趨勢變化,一個强烈的對稱趨勢運行可以讓投資者很好的把握股票的運行目標價位及運行軌跡。

什麼情形會造成强烈的對稱?

a.趨勢的速度最快; b.過去的速度接近現在的程度。

具體實戰運用:當一波趨勢結束時,可以參考之前的走勢來衡量下一波段的運行軌跡。

有三種現象提示强烈對稱發生:

現象一,價格漲到圖形中的一個明顯壓力,然後突破。

現象二,趨勢改變。 股價突破明確的長期下降趨勢線,而且新的上升趨勢又創出了最近的新高。

現象三,缺口或當日高低價差大。 價格運行原本相當低迷,但突然之間跳空向上,或當日高低價差顯著增加,顯示價格趨勢已經發生顯著的變化。 特別是第一和第二種情况一起發生時。

2.順勢而為

亞當理論另外一個覈心就是順勢而為。 愈簡單的就是愈基本的。 當趨勢形成時,投資者進場操作。 趨勢運行的越快,越有可能一直下去。

作業系統的覈心不是預測未來,而是對現在趨勢運行方向的確認。 那麼,投資者要一直等到能確認趨勢運行方向的時候再進場買賣。

例如,我們用黃金2019年1月以來小時圖來辨別和確認趨勢運行的方向。 從低位上升,震盪,在上升上升至頂部的時候賣出,這是一個階段性的賣出點位置,上漲到高位出現下跌迹象,要及時的賣出獲利,依次迴圈進行買賣點的分析與操作,依據亞當理論的順勢操作精髓進行研究分析。

注:所以市場會告訴你進場操作的時機,一是突破前高; 二是趨勢發生逆轉; 三是出現缺口或當日的高低差價拉大的時候,注意觀察其中的操作點比特。

想要掌握亞當理論的使用秘笈,需要瞭解其基本的兩個操作內涵:

一是在介入某一個市場前,一定要認清該市場的趨勢是上升還是下降;

二是買入後遇跌,沽出後出現拉升,就應該警惕是否看錯大勢,看錯之後就需要認錯,不要和市場趨勢為敵;

亞當理論名言:“如果它一直跌下去,我就會賣到他跌到零為止。如果他漲個不停,我會買到他昇抵月球為止。”

【EBC平臺風險提示及免責條款】:市場有風險,投資需謹慎。 本文不構成投資建議。