發布日期: 2024年05月06日

更新日期: 2024年05月07日

一般來說,各國都有調節市場經濟的貨幣政策。而其中比較通用且著名的有三,一是存款準備率,二是再貼現率,三是公開市場業務。其中再貼現率大家就常會在財經新聞聽到,尤其又以央行發布談話時最常聽到。但它到底對經濟生活有什麼影響?許多人並不能很好的理解。現在我們就來好好了解一下,再貼現率的作用與影響。

再貼現率是什麼意思?

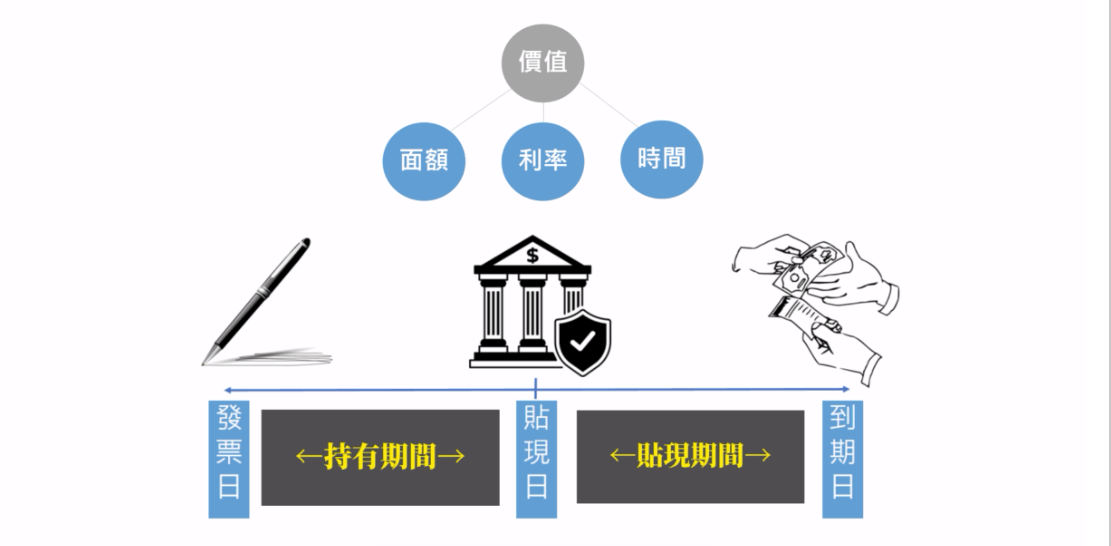

它的英文名為Rediscount Rate,又稱為重現率,是指商業銀行將從客戶那裡取得的未到期票據,再向中央銀行貼現時所支付的利率。這一利率是由央行製定,用於指導和影響商業銀行的借款成本。

再貼現是一種貨幣政策工具,這個過程涉及商業銀行將這些未到期票據出售給中央銀行,並按照再貼現率獲得票據的價值兌換成的現金。對商業銀行來說,這是一種快速獲得流動資金的方式,可以滿足短期的資金需求。

因此當商業銀行需要流動資金時,就可以將從客戶取得的票據拿到中央銀行進行再貼現。這時,中央銀行依照一定的利率(再貼現率)進行交易,將票據的價值兌換成現金給商業銀行。

除了能夠讓商業銀行可以獲得流動資金,以支持其日常業務或滿足客戶的資金需求。此外,重現率也為商業銀行提供了一個參考利率,用於定價自己的貸款和借款。一般來說,銀行的貼現率就是此基礎上所進行的調整。

如果一個銀行的再貼現率是4%,那麼這意味著銀行將未到期的票據拿到央行進行再貼現時,央行會按照4%的重現率來處理這筆交易。也就是說,銀行只能從央行拿到100萬張票據價值的96萬現金。

因此,銀行在提供老百姓貼現服務時,通常會設定高於4%的折現率,否則銀行就會在這個交易中虧錢。這是因為銀行需要確保自己的借款成本和提供貼現服務時的費用得到補償,並且要確保獲得一定的利潤。

例如,如果銀行決定給老百姓提供5%的貼現率,那麼銀行可以從老百姓手中以5%的利率取得100萬的票據(即銀行扣除5萬後,給老百姓95萬現金)。然後,銀行將這張票據拿到央行,以4%的重貼現率貼現,這樣銀行從央行拿到96萬現金,在這個交易中銀行就能夠賺取1萬元的差額。

因此,再貼現率的調整會影響市場利率水準。如果提高重現率,商業銀行可能會提高貸款利率,以維持獲利,導致市場利率上升。反之,當降低重現現率時,市場利率可能會因此而下降。

它也是央行用來調節市場上貨幣供應和信貸活動的工具之一,具體就是調整它來影響商業銀行借入資金的成本,從而進一步影響商業銀行向客戶提供貸款的成本和意願。當重現率較高時,商業銀行的借款成本增加,可能導致銀行放款意願下降,減少對企業和個人的貸款發放。相反,其較低時,商業銀行的借款成本降低,可能鼓勵銀行增加放款。

而透過影響商業銀行的融資成本,它可以間接調節市場上的貨幣供應量。例如提高重現率會增加商業銀行向央行借款的成本,進而減少銀行再現的意願。這種操作會減少市場上的貨幣供應量,因為商業銀行可能會更謹慎地發放貸款,以保持流動性和獲利能力。

另一方面,降低重現率會降低商業銀行向央行借款的成本,促進銀行增加再現的數量。這將增加市場上的貨幣供應量,因為商業銀行可以更容易獲得流動資金並增加貸款發放。這種操作有助於促進經濟成長和刺激市場活力,但需要謹慎掌控,以避免過度刺激導致通貨膨脹。

再貼現率是中央銀行影響商業銀行流動資金取得成本的重要手段,透過調整它,中央銀行可以影響商業銀行的借款成本,從而調節市場上的貨幣供給量和利率水準。這種調整對整體經濟活動、信貸供給、市場利率都有直接或間接的影響。央行透過這種手段能夠引導經濟朝向穩定、健康的發展方向。

| 要素 | 重現現率提高 | 重現現率降低 | 重現率不變 |

| 傳導機制 | 商業銀行貸款成本增加 | 商業銀行貸款成本降低 | 商業銀行貸款成本穩定 |

| 市場利率 | 市場利率上升 | 市場利率下降 | 市場利率維持穩定 |

| 調控工具 | 抑制過度借貸和通貨膨脹 | 刺激借貸和經濟成長 | 維持貨幣政策穩定 |

| 利率波動 | 利率上升 | 利率下降 | 利率維持穩定 |

| 經濟影響 | 抑制經濟成長 | 促進經濟成長 | 維持經濟穩定 |

再折現率怎麼計算

這個計算通常涉及將商業銀行持有的票據(例如商業票據或匯票)根據央行設定的利率進行貼現。這意味著銀行在持有未到期票據時,可以將這些票據送到央行進行貼現,央行依照一定的利率進行交易,將票據的價值兌換成現金給商業銀行。

與一般的利率計算類似,再貼現率的計算方法通常是根據商業票據的面額和央行規定的重現率來計算再貼現的金額。也就是是根據票據的面額、重貼現率和票據的剩餘期限計算出來的。公式:貼現金金額=票據面額×1−再折現率×(剩餘天數÷360)

在計算中,面額是票據的面額,再貼現率是由央行公佈的重現率,剩餘天數是票據到期的剩餘天數(一般以360天為一年計算)。

還有一個再現費用則是指商業銀行向央行貼現票據時,央行扣除的費用。也可以透過計算面值和貼現金額的差異來得出。簡單來說就是,再貼現費用=票據面額−貼現金額

舉一個簡單的例子:假設一家商業銀行持有一張面額100萬元的未到期票據,這張票據還有6個月到期。如果央行的重貼現率是4%,那麼商業銀行可以將這張票據送到央行進行再貼現。

計算方法如下:票據面額100萬元,重貼現率4%,折現期間,6個月(0.5年)。央行依重貼現率4%對票據進行折現的計算方法為:再貼現金額=票據面額/(1+再貼現率*折現期間)=100萬元/(1+0.04*0.5)=100萬元/ 1.02≈98.04萬元。

因此,以再貼現率4%計算,商業銀行從央行再折現後將獲得約98.04萬元的現金。這樣,商業銀行透過再現獲得了短期的流動資金,儘管實際收到的金額少於票據面值,但這為銀行提供了資金周轉的便利。

再貼現率上升代表什麼?

再貼現率上升代表什麼?

這指的是央行提高商業銀行向其再現的利率,這意味著商業銀行需要支付更高的費用來進行再貼現。這種政策操作會對銀行的行為產生影響,並最終影響銀行向企業和個人提供貸款的意願和成本。

再貼現率上升會增加商業銀行的融資成本,因為銀行在進行再貼現時需要支付更高的利率。這會使銀行在進行再現操作時更加謹慎,從而減少再貼現的數量。商業銀行的營運成本上升可能會導致銀行調整其貸款和借款政策,以維持獲利和管理風險,這可能進一步影響銀行對客戶貸款和融資的定價和額度。

此外,融資成本的增加可能對銀行的流動性產生影響,限制其在市場上的資金週轉能力。這些因素可能使銀行在資金分配和經營策略上更加保守,影響其整體營運效率。

再貼現率上升就是指銀行在向央行進行再現時需要支付更高的利率,這種行為可能導致銀行在央行借款的次數減少,並可能進而影響銀行向企業和個人提供貸款的意願和成本。此外,銀行可能會變得更加謹慎,嚴格審查借款申請,甚至減少貸款發放,這可能導致市場上的信貸活動趨緩,對經濟產生一定的抑製作用。

同時商業銀行可能會因增加的借款成本而提高對企業和個人貸款的利率,以保持獲利水準。商業銀行在向央行進行再貼現時需要支付更高的利率,因此商業銀行可能會提高自身對外提供貸款的利率,以維持獲利。

這樣一來,市場整體的借貸成本上升,市場利率也隨之上升。這種情況可能會抑制借貸需求,降低市場上的資金流動,從而在一定程度上影響經濟活動,尤其是在投資和消費方面可能出現放緩的趨勢。

最終,這些變化都會導致貨幣供應減少,因為市場上流通的資金會變得更少。這可能起到抑制通貨膨脹的作用,但同時也可能對經濟成長產生抑製作用,因為資金流動的減少可能會降低投資和消費活動,進而對整體經濟產生負面影響。

與此相反,當重現率下降時,商業銀行在向央行進行再現時需要支付的利率較低。這將降低商業銀行的融資成本,使得銀行在進行再現貼現作業時更加積極,增加再貼現的數量。隨著商業銀行在央行借款的次數增加,銀行向企業和個人提供貸款的意願和成本也會隨之降低。

在這種情況下,貨幣供應量會增加,因為市場上流通的資金變得更多。這可能促進經濟成長,但也可能帶來通貨膨脹的風險。整體而言,重貼現率的降低有助於刺激經濟活動,但需要在適當的宏觀經濟環境中進行把控。

需要注意的是,再貼現率的調整主要影響貨幣供給,而不是貨幣需求。當重現率提高時,商業銀行向中央銀行借款的成本增加,這會使商業銀行減少再現的意願,從而減少市場上的貨幣供應。這符合緊縮性貨幣政策的特點,有助於抑制通貨膨脹和過度借貸。

| 方面 | 提高 | 降低 | 不變 |

| 商業銀行成本 | 融資成本上升 | 融資成本降低 | 融資成本維持穩定 |

| 貨幣供應 | 貨幣供給減少 | 貨幣供給增加 | 貨幣供給量維持穩定 |

| 貸款活動 | 放款意願下降 | 放貸意願上升 | 放款活動維持穩定 |

| 市場利率 | 市場利率上升 | 市場利率下降 | 市場利率維持穩定 |

| 經濟影響 | 可能抑制通貨膨脹 | 可能刺激經濟成長 | 經濟維持穩定 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。