发布日期: 2024年05月06日

一般来说,各国都有调节市场经济的货币政策。而其中比较通用且著名的有三,一是存款准备金率,二是再贴现率,三是公开市场业务。其中再贴现率大家就经常会在财经新闻听到,尤其又以央行发布谈话时最常听到。但它到底对经济生活有什么影响?许多人并不能很好的理解。现在我们就来好好了解一下,再贴现率的作用与影响。

再贴现率是什么意思?

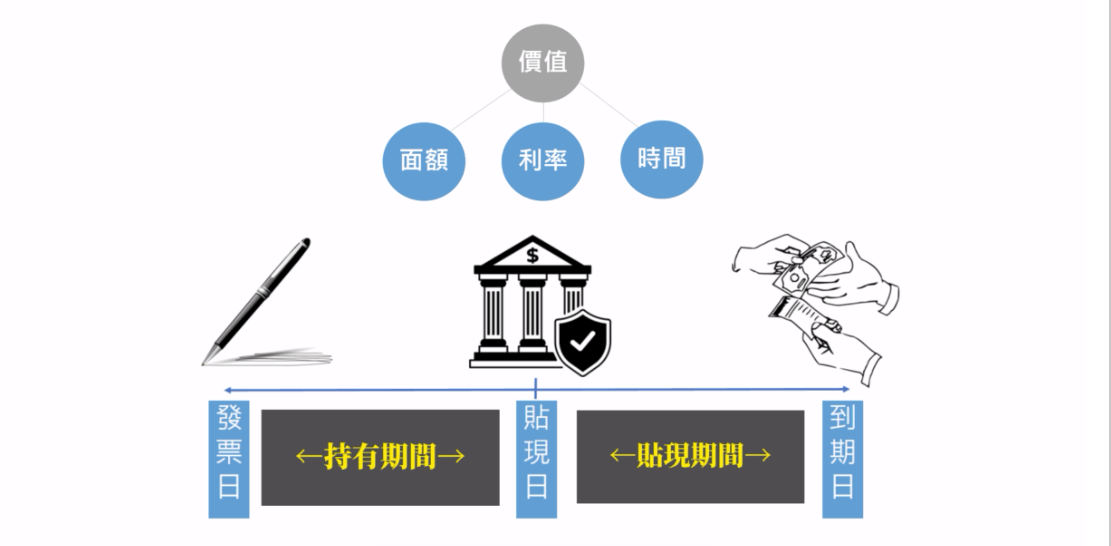

它的英文名为Rediscount Rate,又称为重贴现率,是指商业银行将从客户那里取得的未到期票据,再向中央银行贴现时所支付的利率。这一利率是由央行制定,用于指导和影响商业银行的借款成本。

再贴现是一种货币政策工具,这个过程涉及商业银行将这些未到期票据出售给中央银行,并按照再贴现率获得票据的价值兑换成的现金。对商业银行来说,这是一种快速获得流动资金的方式,可以满足短期的资金需求。

因此当商业银行需要流动资金时,就可以将从客户那里取得的票据拿到中央银行进行再贴现。这时,中央银行按照一定的利率(再贴现率)进行交易,将票据的价值兑换成现金给商业银行。

除了能够让商业银行可以获得流动资金,以支持其日常业务或满足客户的资金需求。此外,重贴现率也为商业银行提供了一个参考利率,用于定价自己的贷款和借款。一般来说,银行的贴现率就是此基础上进行的调整。

如果一个银行的再贴现率是4%,那么这意味着银行将未到期的票据拿到央行进行再贴现时,央行会按照4%的重贴现率来处理这笔交易。也就是说,银行只能从央行拿到100万票据价值的96万现金。

因此,银行在给老百姓提供贴现服务时,通常会设置高于4%的贴现率,否则银行就会在这个交易中亏钱。这是因为银行需要确保自己的借款成本和提供贴现服务时的费用得到补偿,并且要确保获得一定的利润。

例如,如果银行决定给老百姓提供5%的贴现率,那么银行可以从老百姓手中以5%的利率取得100万的票据(即银行扣除5万后,给老百姓95万现金)。然后,银行将这张票据拿到央行,以4%的重贴现率贴现,这样银行从央行拿到96万现金,在这个交易中银行就能够赚取1万元的差额。

因此,再贴现率的调整会影响市场利率水平。如果提高重贴现率,商业银行可能会提高贷款利率,以维持盈利,从而导致市场利率上升。反之,当降低重贴现率时,市场利率可能会因此而下降。

它还是央行用来调节市场上货币供应和信贷活动的工具之一,具体就是调整它来影响商业银行借入资金的成本,从而进一步影响商业银行向客户提供贷款的成本和意愿。当重贴现率较高时,商业银行的借款成本增加,可能导致银行放贷意愿下降,减少对企业和个人的贷款发放。相反,其较低时,商业银行的借款成本降低,可能鼓励银行增加放贷。

而通过影响商业银行的融资成本,它可以间接调节市场上的货币供应量。比如提高重贴现率会增加商业银行向央行借款的成本,从而减少银行再贴现的意愿。这种操作会减少市场上的货币供应量,因为商业银行可能会更加谨慎地发放贷款,以保持流动性和盈利能力。

另一方面,降低重贴现率会降低商业银行向央行借款的成本,促进银行增加再贴现的数量。这将增加市场上的货币供应量,因为商业银行可以更容易地获取流动资金并增加贷款发放。这种操作有助于促进经济增长和刺激市场活力,但需要谨慎掌控,以避免过度刺激导致通货膨胀。

再贴现率是中央银行影响商业银行流动资金获取成本的一种重要手段,通过调整它,中央银行可以影响商业银行的借款成本,从而调节市场上的货币供给量和利率水平。这种调整对整体经济活动、信贷供给以及市场利率都有直接或间接的影响。央行通过这种手段能够引导经济朝向稳定、健康的发展方向。

| 要素 | 重贴现率提高 | 重贴现率降低 | 重贴现率不变 |

| 传导机制 | 商业银行贷款成本增加 | 商业银行贷款成本降低 | 商业银行贷款成本稳定 |

| 市场利率 | 市场利率上升 | 市场利率下降 | 市场利率保持稳定 |

| 调控工具 | 抑制过度借贷和通货膨胀 | 刺激借贷和经济增长 | 维持货币政策稳定 |

| 利率波动 | 利率上升 | 利率下降 | 利率保持稳定 |

| 经济影响 | 抑制经济增长 | 促进经济增长 | 维持经济稳定 |

再贴现率怎么计算

这个计算通常涉及将商业银行持有的票据(例如商业票据或汇票)根据央行设定的利率进行贴现。这意味着银行在持有未到期票据时,可以将这些票据送到央行进行贴现,央行按照一定的利率进行交易,将票据的价值兑换成现金给商业银行。

与一般的利率计算类似,再贴现率的计算方法通常是根据商业票据的面值和央行规定的重贴现率来计算再贴现的金额。也就是是根据票据的面值、重贴现率和票据的剩余期限计算出来的。公式:贴现金额=票据面值×1−再贴现率×(剩余天数÷360)

在计算中,面值是票据的面额,再贴现率是由央行公布的重贴现率,剩余天数是票据到期的剩余天数(一般以360天为一年计算)。

还有一个再贴现费用则是指商业银行从央行贴现票据时,央行扣除的费用。也可以通过计算面值和贴现金额的差异来得出。简单来说就是,再贴现费用=票据面值−贴现金额

举一个简单的例子:假设一家商业银行持有一张面值100万元的未到期票据,这张票据还有6个月到期。如果央行的重贴现率是4%,那么商业银行可以将这张票据送到央行进行再贴现。

计算方法如下:票据面值100万元,重贴现率4%,贴现期间,6个月(0.5年)。央行按照重贴现率4%对票据进行贴现的计算方法是:再贴现金额=票据面值/(1+再贴现率*贴现期间)=100万元/(1+0.04*0.5)=100万元/1.02≈98.04万元。

因此,按照再贴现率4%计算,商业银行从央行再贴现后将获得约98.04万元的现金。这样,商业银行通过再贴现获得了短期的流动资金,尽管实际收到的金额少于票据面值,但这为银行提供了资金周转的便利。

再贴现率上升意味着什么?

再贴现率上升意味着什么?

这指的是央行提高商业银行向其进行再贴现的利率,这意味着商业银行需要支付更高的费用来进行再贴现。这种政策操作会对银行的行为产生影响,并最终影响到银行向企业和个人提供贷款的意愿和成本。

再贴现率上升会增加商业银行的融资成本,因为银行在进行再贴现时需要支付更高的利率。这会使银行在进行再贴现操作时更加谨慎,从而减少再贴现的数量。商业银行的经营成本上升可能会导致银行调整其贷款和借款政策,以维持盈利和管理风险,这可能进一步影响银行对客户贷款和融资的定价和额度。

此外,融资成本的增加可能对银行的流动性产生影响,限制其在市场上的资金周转能力。这些因素可能使银行在资金分配和经营策略上更加保守,影响其整体运营效率。

再贴现率上升就是指银行在向央行进行再贴现时需要支付更高的利率,这种行为可能导致银行在央行借款的次数减少,并可能进而影响银行向企业和个人提供贷款的意愿和成本。此外,银行可能会变得更加谨慎,严格审查借款申请,甚至减少贷款发放,这可能导致市场上的信贷活动趋缓,对经济产生一定的抑制作用。

同时商业银行可能会因增加的借款成本而提高对企业和个人贷款的利率,以保持盈利水平。商业银行在向央行进行再贴现时需要支付更高的利率,因此商业银行可能会提高自身对外提供贷款的利率,以维持盈利。

这样一来,市场整体的借贷成本上升,市场利率也随之上升。这种情况可能会抑制借贷需求,降低市场上的资金流动,从而在一定程度上影响经济活动,尤其是在投资和消费方面可能出现放缓的趋势。

最终,这些变化都会导致货币供应量减少,因为市场上流通的资金会变得更少。这可能起到抑制通货膨胀的作用,但同时也可能对经济增长产生抑制作用,因为资金流动的减少可能会降低投资和消费活动,进而对整体经济产生负面影响。

与此相反,当重贴现率下降时,商业银行在向央行进行再贴现时需要支付的利率较低。这将降低商业银行的融资成本,使得银行在进行再贴现操作时更加积极,增加再贴现的数量。随着商业银行在央行借款的次数增加,银行向企业和个人提供贷款的意愿和成本也会随之降低。

这种情况下,货币供应量会增加,因为市场上流通的资金变得更多。这可能促进经济增长,但也可能带来通货膨胀的风险。总体而言,重贴现率的降低有助于刺激经济活动,但需要在适当的宏观经济环境中进行把控。

需要注意的是,再贴现率的调整主要影响货币供给,而不是货币需求。当重贴现率提高时,商业银行从中央银行借款的成本增加,这会使商业银行减少再贴现的意愿,从而减少市场上的货币供应。这符合紧缩性货币政策的特点,有助于抑制通货膨胀和过度借贷。

| 方面 | 提高 | 降低 | 不变 |

| 商业银行成本 | 融资成本上升 | 融资成本降低 | 融资成本保持稳定 |

| 货币供应 | 货币供应量减少 | 货币供应量增加 | 货币供应量保持稳定 |

| 贷款活动 | 放贷意愿下降 | 放贷意愿上升 | 放贷活动维持稳定 |

| 市场利率 | 市场利率上升 | 市场利率下降 | 市场利率保持稳定 |

| 经济影响 | 可能抑制通货膨胀 | 可能刺激经济增长 | 经济保持稳定 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。