摘要:

摘要:

折舊是固定資產價值逐漸減少的過程,計算方法包括直線法、加速法等,影響企業財務狀況和投資者對企業的評估,並直接影響投資組合的實際價值和長期回報。

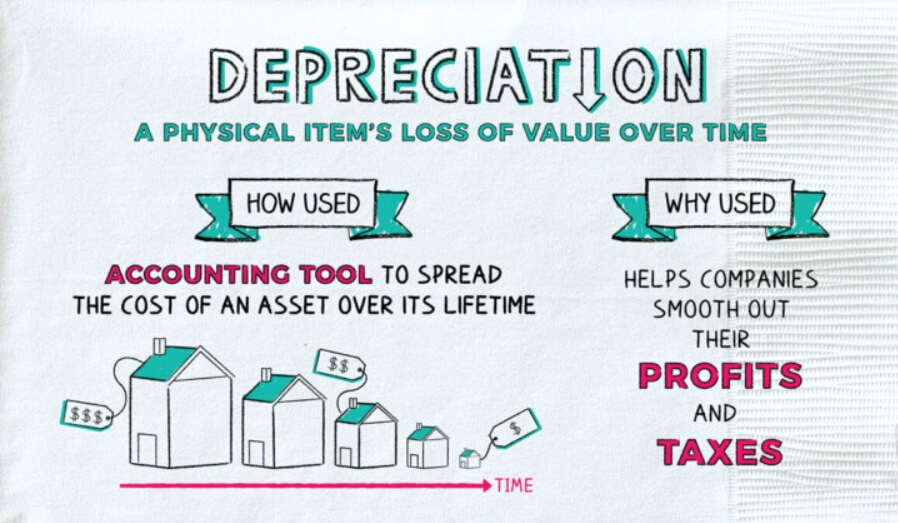

大部分物品都有一定的使用壽命,比方說手機用兩年壞了,就必須買台新的。拿來做生意的資產也一樣,不管是送貨的卡車,還是製作瓶子的機台,都要面臨損壞的命運。每一次公司花錢買新的資產,來取代舊的資產的時候,必須要花一筆新的費用。這時候就涉及了折舊的概念,而它對投資者來說也是至關重要的,因為它直接影響投資組合的實際價值和長期回報。下面我們就來深度解析一下,折舊對企業財務狀況和投資人的影響。

折舊是什麼意思

它是指固定資產(如機器、設備、房屋等)由於使用、老化和過時等原因,其價值逐漸減少的過程。這種減損在會計上被稱為折舊,以反映固定資產的實際價值隨時間的流逝而減少的情況。它是企業在會計報表中考慮的重要因素之一,有助於正確評估企業的資產價值和淨利。

其是對非流動資產在逾期使用壽命內價值損失的估計,大多數企業的非流動資產在使用期間會逐漸貶值。如果會計記錄仍然以成本價值顯示這些資產,就會提供誤導性的信息,所以必須記錄估算的價值損失。

這時就會透過它來顯示非流動資產的價值損失估計,目的是確保公司能夠適當地分攤資產的成本,以反映資產在其使用壽命內的實際價值減少。這有助於維持資產的帳面價值與其實際價值相符,同時也有利於準確反映公司的財務狀況和經營績效。

購買非流動資產屬於資本支出,而折舊則是一種會在資產的使用壽命內逐年分攤的成本。將其費用計入損益表中有助於準確反映資產的實際使用情況,避免了將全部成本一次性計入當年損益表所可能導致的利潤誇大情況。這樣做也更符合會計的核心原則之一,即匹配原則,將相關成本與相關收入匹配,以便更準確地反映企業的財務狀況和績效。

謹慎原則是會計準則中的重要原則之一,它要求會計師在面臨不確定性的情況下保持謹慎,並避免誇大企業的資產價值或利潤水平。在資產負債表中,依照謹慎原則,非流動資產通常會以低於其原始成本的金額記錄,以確保反映其可能的價值損失。

建築物通常會因為使用年限的增加以及日常磨損而貶值,而土地通常被認為是一種不可耗盡的資源,其價值通常不會因為時間的推移而減少,因此不需要計入該費用中。因此,在考慮資產的折舊時,通常只考慮那些有限壽命的資產,例如建築物、機器設備等,而土地則被視為一種長期保值的資產。

公司購買的非流動資產,會隨著時間的推移和正常使用會發生磨損和價值減少。這種磨損可能是由於物理損耗、技術陳舊、過時、功能性降低或其他因素導致的。因此,公司通常會在財務報表中記錄該費用,以反映資產價值的逐漸減少。

或是當非流動資產無法滿足業務需求或已經過時,公司可能會面臨需求下降或效率降低的情況。這可能是由於技術進步、市場變化、競爭加劇或其他經濟因素所導致的。為了保持競爭力和提高效率,公司可能會更新或替換過時的資產,這導致舊資產的價值下降。因此,考慮到經濟原因也是財務報表中記錄該費用的重要因素之一。

時間的流逝也是非流動資產價值減少的重要因素,特別是對於那些具有固定使用期限的資產,如租賃合約中的資產。在租賃期限結束時,資產可能不再對業務產生任何價值,因此需要處置或更換。在這種情況下,資產的價值可能會因為使用壽命的結束而減少,公司需要在財務報表中考慮這種價值減少,並可能會將其視為折舊費用或資產減損損失來記錄。

枯竭是指某些非流動資產,特別是自然資源類資產,由於資源的消耗而逐漸減少其價值。在自然資源產業,如石油、天然氣和礦物開採中,資源的消耗是不可避免的,因此這種類型的折舊在該行業中非常常見。公司需要在財務報表中考慮這種資源枯竭的影響,通常會將其作為該費用或資產減損損失來記錄,以反映資產價值的減少。

折舊是資產價值逐漸減少的過程,無論是房屋或金融資產,都會受到影響。 理解它對投資者是至關重要的,因為它可以幫助他們更好地評估和管理投資風險,從而更有效地實現長期投資目標。

折舊計算方法

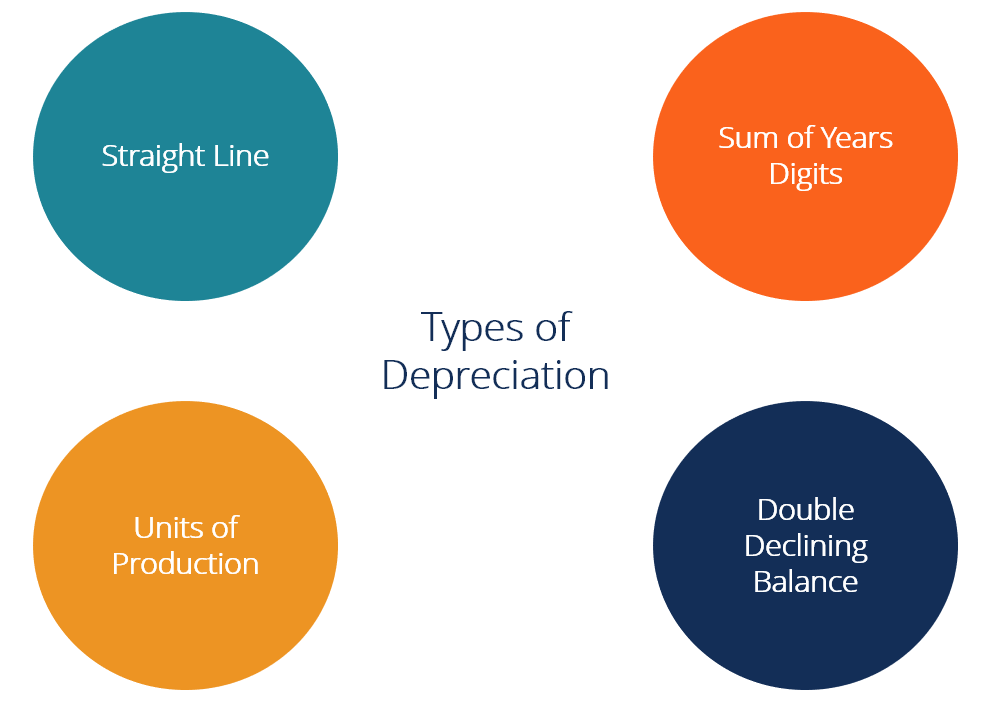

有幾種方法可以計算非流動資產價值的預估損失,通常對不同類型的非流動資產,就會有不同的演算法。一旦為特定的非流動資產選擇了一種方法,每年就必須用回同一種方法,這就是符合會計裡的一致性原則。

實際上在選擇方法之前,會考慮許多因素。這些因素包括資產的預期使用壽命是多長,資產在停用時的出售價格是多少,如何測量從資產使用中獲得的利益。它的計算方法,常見的包括直線法、加速折舊法(如雙倍餘額遞減法)和年數總和法等。

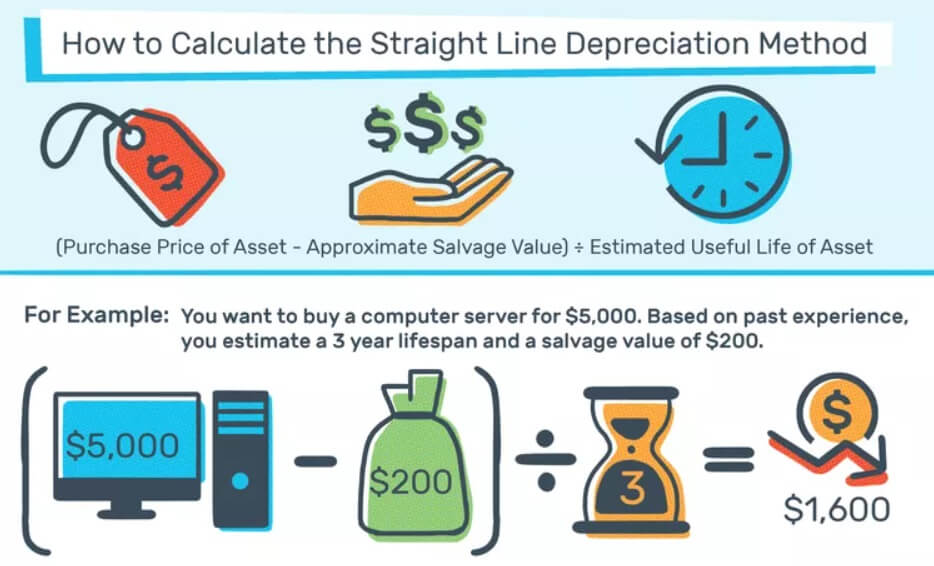

先來看看最簡單的直線法,就是依照資產的預計使用年限平均分攤其成本。簡單來說,就是資產成本除以預期使用年數。這個方法將每年設定為一樣的金額,然後每年就減掉同樣的金額。如果最後資產沒有剩餘價值,資產的價值可以降到零。

來看看例子,例如在2020年買了價值2500元的辦公桌,預計可以用5年。用直線法計算的話,就是用2500元除以5等於500元,就是每年500元。來算百分比,就是用500除以2500再乘100%,等於28%,就是說每年的折舊率是28%。

如果預計資產在使用壽命結束時還有某些價值,就必須將價值納入計算。是指在資產使用壽命結束時,預計仍具有的價值,這樣的價值稱為剩餘價值,它的公式是:(資產原值-預計殘值)/預計使用年限。

例如2020年買了價值2500元的辦公桌,預計可以用5年,5年後預計可以賣500元。這時用剩餘價值法來計算,就是先用2500元減500元,再除以5等於400元。就是每年400元,比率就是400/2500*100%,等於16%。

加速折舊法則允許在資產的使用壽命早期更快地攤銷其成本,從而在前期產生較高的費用,而在後期則較低。這種方法在資產的實際使用情況中,通常是在其使用壽命早期更頻繁、更有效地產生價值,而在後期價值逐漸減少時減少了費用。

它有兩種類型,雙倍餘額遞減法和年數總和法,這兩種方法都旨在更準確地反映資產價值的衰減情況,因此對於快速價值衰減的資產來說,它們可能比直線法更合適。因此它們常用於設備、機器、車輛等具有快速價值衰減的資產。

雙倍餘額遞減法是按照資產的殘值的兩倍進行,關鍵是每年都按照資產的殘值的兩倍計算金額,直到資產的帳面價值等於其殘值為止。這種方法在資產的使用壽命早期產生更高的費用,然後在後期減少。

舉個例子,假設一台機器的原值為1000美元,殘值為100美元,使用壽命為5年。依照雙倍餘額遞減法,第一年的金額為:(原值×2)÷使用壽命,也就是1000*2.然後再除以5.費用是400美元。第二年的金額仍然是400美元,直到資產的帳面價值等於其殘值為止。

年數總和法透過將每年的該比率相加,直到總和等於資產原值來確定資產的使用壽命。這種方法將費用分散到資產的整個使用壽命中,而不考慮每年的金額是否相同。

舉個例子,假設一台機器的原值為1.000美元,殘值為100美元,使用壽命為5年。依照年數總和法,每年的折舊率為:(原值−殘值)÷使用壽命,也就是1000減去100.再除以5.等於180美元。

然後,將每年的比率相加,直到總和等於資產的原值1000美元為止:180+180+180+180+180=900美元。因此,依照年數總和法,資產的使用壽命為5年。

選擇折舊方法需要考慮多方面因素,包括企業的會計政策、稅務規定、資產的性質和使用情況等。不同的方法會對財務報表產生不同的影響,因此企業需要權衡各種因素來選擇最適合自己的方法。

投資者為什麼要注意折舊?

投資人通常會在選擇股票前查看其公司的財務報表,但真正關注到折舊的人卻不多。它雖然在財務報表中並不起眼,但如果真正忽視了它,可能會導致對公司財務狀況的誤解。它反映了資產價值隨著時間的推移而減少的情況。忽視了它可能導致對公司資產價值和盈利能力的錯誤估計。

企業在購買非流動資產時,並不會把所有的錢擠在付出的當下。因為這樣做的話,一旦公佈財報數據就會影響投資人對這家企業股票的信心。所以藉由操作折舊來美化財報,就變成許多財會人員的必修課了。

例如,a化妝品製造工廠他們每年的營收大約是500萬元,今年購買了一台生產保濕化妝水的機器,買進的價格為800萬元,使用年限預估是10年。如果按照實際產生支出的計算方式來看的話,今年支出800萬元在不考慮其他營業成本之下,財報會顯示今年虧損了將近300萬元之多。

相信不少不明就裡的親朋好友會對於a工廠的未來感到恐慌,按照這樣的計算方式來看的話。優點是未來幾年不會再有產生任何的支出,如果按未來的營收不變的話每年至少就會穩定有500萬元的營業收入。

如果改以採用折舊的概念重新估算後,公司在第一年會支付800萬元的費用,但同時獲得了價值800萬元的機器。這意味著公司的總支出在當下是不變的,只是在後續的年度財報中需要逐年報告費用,以反映機器價值隨時間的遞減。這種方法可以更好地反映資產的實際價值消耗,並分攤成本到使用壽命的每一年。

如果工廠採用將費用平均到使用期限前的年度方法,每年就需要支付80萬元的費用。如果每年的營收維持在500萬元,那麼結餘將會變成420萬元。當然這個過程會比較久,需要持續10年。

相較於集中在第一年的大額支出,將費用平均分攤到資產的使用期限內可以使財務狀況更加穩定,並且減少了一次性的財務衝擊。這種做法有助於使財務報表更具可預測性,減少投資者的恐慌情緒,因此在某些情況下是合理和可行的。

假設今天有另外一家b工廠也有同樣一台的設備,使用年限同樣為10年。但因為今年他們的營收狀況不佳,年營收只有50萬元,今年財報最終顯示會虧損30萬元。 b工廠這時候為了不讓投資人失去信心,就私自將使用年資從10年拉長到20年。

每年變成只要提列40萬元,就可以讓今年的結算變成賺10萬元。財報的部分很有可能就因此轉虧為盈,讓投資人誤以為這家企業今年依舊有賺錢。但嚴格來說這家公司營運的能力,其實並沒有真的改善。

還需要注意的是,除了直線法外,還有其他計算方法,如加速法和雙倍餘額遞減法等。企業可能會根據設備的實際狀況、財務策略以及稅務考量等因素選擇不同的方法。

所以其金額的變動可能是由於企業採用了不同的方法,或是基於設備實際使用情況進行了調整。這種變化是正常的,投資者在分析企業財務報表時需要考慮到這一點,並結合其他財務指標和業務狀況來全面評估企業的營運狀況和未來前景。

折舊是資產價值隨時間逐漸減少的過程,它不僅適用於實體資產如房屋和設備,也適用於金融資產如股票和債券。理解它對投資者非常重要,因為它可以影響投資組合的實際價值和長期回報。

| 重要性 | 影響 | 注意事項 |

| 投資者關注 | 可能導致對公司財務狀況的誤解 | 選擇合適方法 |

| 財務報表反映 | 資產價值隨時間減少 | 綜合考量企業前景 |

| 財務穩定性 | 減少財務衝擊 | 注意企業採用的方式 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。