摘要:

摘要:

外匯交易平台的訂單處理模式多樣化,包括直通式處理、做市商方式、ECN和DMA等,不同類型的交易平台適合不同的交易者,ECN最透明,STP次之。

在中國交易外匯確實比較困難,一般想要找到好的交易平台,不只需要看它的監管機構。而且對於其訂單執行的問題,也需要多留意。但許多新手以為訂單執行就是看它速度快不快,訂單種類多不多。其實這都只是錦上添花的東西,真正重要的則在於訂單處理模式,也就是外匯平台的運作機制。本文就將來跟大家好好介紹一下,外匯交易平台訂單處理模式。

外匯交易平台

外匯保證金交易平台是投資者進行外匯交易的主要工具之一,為個人和機構提供了參與全球外匯市場的便利途徑。其中的角色構成包括客戶、流動性提供者(LP)和支付通道。客戶是進行交易的投資者,LP提供流動性並執行交易,支付通道負責資金流動。

客戶是指進行外匯交易的投資者,可以是個人、機構或其他實體。客戶透過外匯保證金交易平台進行交易,利用自己的資金進行外匯買賣,以謀求利潤或對沖風險。

流動性提供者是指向外匯交易平台提供外匯流動性的金融機構或個體,通常包括銀行、金融機構、其他交易平台等。負責提供各種貨幣對的報價,並在市場上扮演供給和需求的角色,確保市場的流動性和有效性。當客戶下達交易訂單時,LP會根據提供的報價執行訂單,並提供買入或賣出所需的流動性。

支付通道是指用於客戶資金流動的管道和機制,包括存款、提款、資金結算等。在外匯交易中,支付通道負責處理客戶的資金存取、交易結算等操作,確保資金的安全和及時性。這些支付通道可以包括銀行轉帳、電子支付系統、信用卡支付等多種形式,根據客戶的需求和地區的限制進行選擇。

客戶、流動性提供者和支付管道三者之間的協作和互動構成了外匯保證金交易平台的基本運作機制。客戶透過平台與LP進行交易,而支付通道則負責處理客戶資金的流動,使得整個交易過程能夠順暢進行。

平台的運作方式多種多樣,包括直通式處理方式、做市商方式、ECN和DMA等。直通式處理方式將交易訂單直接傳遞給LP,而做市商方式則由平台與客戶進行對賭交易。

在直通式處理方式下,客戶的交易訂單會直接傳遞給流動性提供者(LP),而不經過經紀商的處理。 LP會提供市場上最優的報價,並在客戶下單時執行交易,確保了訂單的即時性和準確性。這種方式通常被認為更加透明和公正,因為交易直接在市場上執行,不存在對賭或操縱價格的可能性。

在做市商方式下,交易平台扮演市場做市商的角色,與客戶進行對賭交易。平台會提供自己的報價,並在客戶下單時執行交易,同時對沖客戶的部位。做市商方式通常會設定點差,並透過買賣差價來獲取利潤,因此存在利潤與客戶虧損之間的利益衝突。

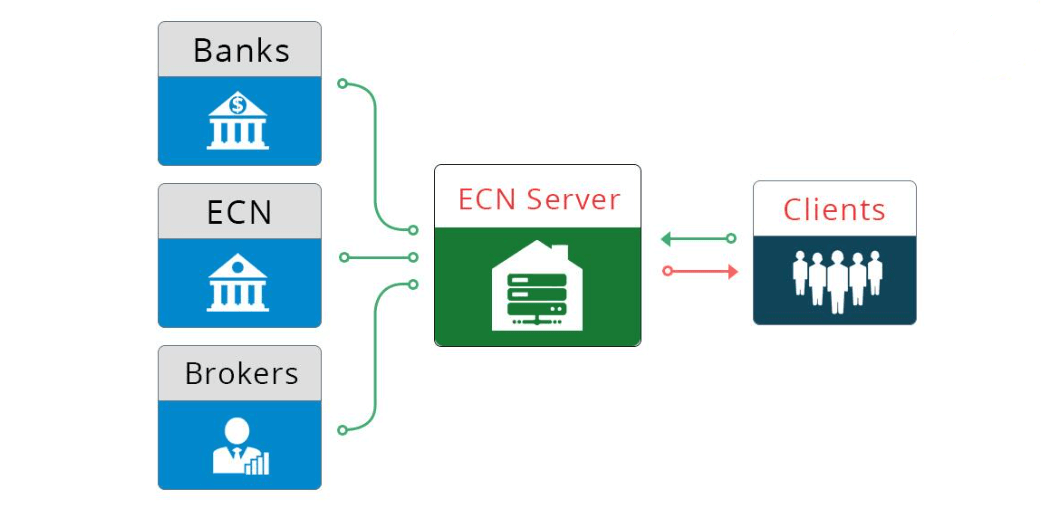

ECN是一種電子通訊網絡,將不同的市場參與者(如銀行、交易商、機構投資者)連接在一起。在ECN平台上,客戶的交易訂單可以與其他市場參與者的訂單進行匹配,實現直接交易。客戶可以在ECN平台上取得市場深度和即時報價,以及更高的流動性和透明度。

DMA通常提供更快的交易執行速度和更低的交易成本,但對交易者的技術要求較高。它是一種直接市場存取模式,允許客戶直接存取交易所或市場的交易系統。透過DMA,客戶可以在市場上查看即時的交易深度和報價,並自主選擇執行交易。

綜上所述,外匯交易平台為投資者提供了一個廣闊的交易舞台,但投資者在選擇平台和進行交易時應謹慎選擇,了解市場運作機制和風險,並採取相應的措施來保護自己的利益。每種運作方式都有其特點和優劣勢,交易者可以根據自己的交易風格、偏好和需求選擇適合自己的交易平台和模式。

外匯交易平台有哪些類型?

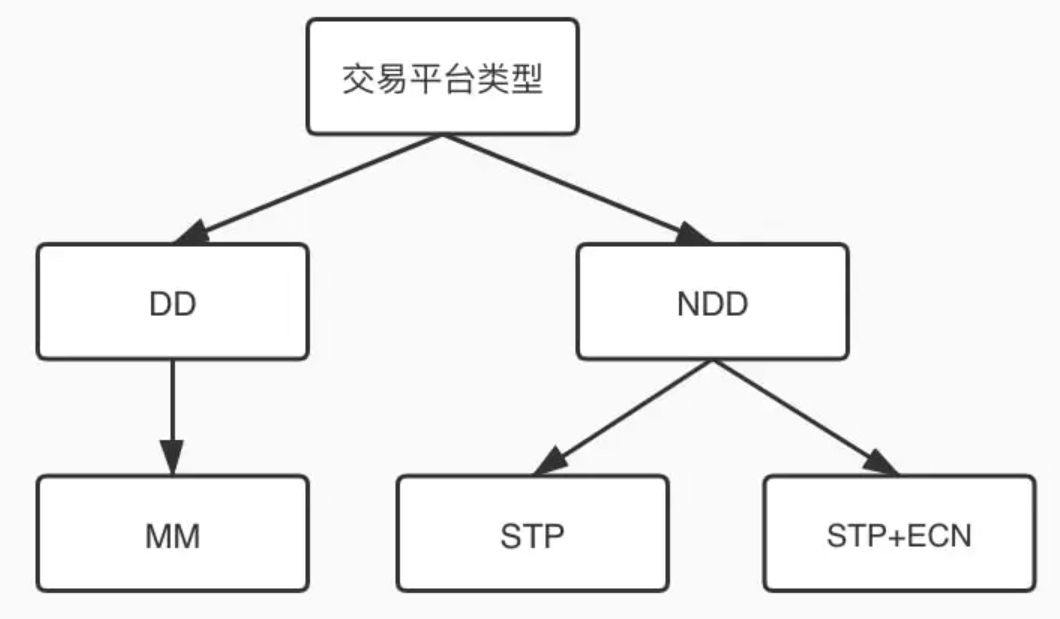

其主要分為兩種模式:有處理平台和無處理平台。有處理平台模式(簡稱DD)一般也稱為做市商,簡稱MM。而無處理平台模式則簡稱NDD,外匯平台可細分為STP、DMA/STP和ECN+STP。

DD/MM類外匯交易平台

DD/MM,也就是做市商,作為有處理平台的模式,就是指有交易員平台或平來處理客戶的訂單。而且它一般有固定的點差,做市商就是透過和客戶持相反的交易方向,並透過點差來獲利。

在某些條件下,當交易者希望買入時,做市商會向該交易者賣出相應的貨幣;而當交易者希望賣出時,做市商則會從該交易者手中購買相應的貨幣。換言之,做市商會始終在需要時與交易者持有相反的頭寸,以便為市場提供流動性,並透過這種方式來「做市」。

交易者所看到的買入和賣出價通常與銀行間外匯交易市場的實際價格有差異。為了執行交易者的訂單,做市商在必要時可能會進行反向交易以控制價格。這意味著做市商可能會調整價格,以滿足訂單需求,並確保市場流動性。因此,交易者可能會在執行訂單時面臨一定程度的價格調整,這是外匯市場常見的現象。由於做市商可以控制價格,如果將點差設定為固定的,風險將會較小。

在DD交易平台中,交易者的訂單由平台內部的交易員處理,而不是直接發送到外部流動性提供者。因此,交易者與平台之間的交易可能受到平臺本身的利益影響,尤其是在價格設定和執行訂單時。

做市商的存在使得廣大中小規模的投資者也能參與到外匯交易市場中,但這種模式下的平台可能會出現利益衝突,需要交易者謹慎選擇並注意風險。當然,做市商提供的價格通常非常接近銀行間外匯交易市場價格,即使可能不完全一致。

下面舉例解釋一下上面所講的情況。假設交易者想從DD類的外匯經紀商買進一定數量的EUR/USD。為了完成訂單,經紀商會先查看其客戶訂單中是否有相同數量的賣出EUR/USD的訂單,或直接將訂單傳遞給流動性提供者。這樣,經紀商就能降低風險,因為他們不必採取與交易者相反的方向交易,而是透過點差來賺取利潤。

然而,如果沒有與交易者訂單匹配的相反方向的訂單,經紀商就必須採取相反方向與交易者進行交易。不同的經紀商有不同的風險管理控制政策,這些政策可能包括在何種情況下經紀商會選擇與客戶對向交易,以及如何管理風險。交易者可以向目前的經紀商諮詢他們的具體政策。

NDD類外匯交易平台

顧名思義就是沒有Dealing Desk,也就是沒有處理平台。在這種平台上,經紀商不會充當交易者的對手方,而是僅僅將交易者和銀行間外匯交易市場連結起來。因此,交易者可以直接參與銀行間外匯交易市場的交易。

由於個人交易者的交易規模通常較小,無法直接參與銀行間外匯交易市場,NDD外匯平台則扮演橋樑的角色,將兩者直接連接起來,為個人交易者提供了交易的機會。真正的NDD外匯交易平台不會要求重新報價,也不會在訂單確認時出現額外的暫停,因此在進行交易時沒有任何限制。

NDD類的外匯經紀商可以透過兩種方式來獲利:一種是收取佣金,另一種是不收取佣金但提高點差。 NDD類外匯平台訂單處理模式通常分為兩類:一類是STP和DMA/STP,另一類是ECN+STP。

STP類外匯平台採用了直通式處理的模式,在這種平台上,客戶的訂單能夠直接發送給流動性提供者(如銀行或其他經紀商),並且這些提供者能夠直接在銀行間外匯交易市場執行交易。有些STP類的經紀商只有一個流動性提供者,而有些則有多個。

每個流動性提供者所提供的買入/賣出價可能會有所不同,因此交易商會從中選擇最優價格。流動性提供者數量越多,流動性就越高,訂單的執行就越順利。在STP平台上,交易者可以即時查看市場價格,並立即執行訂單,而無需經過處理平台的干預,這就是直通式處理的含義。

ECN外匯交易平台採用電子通訊網路的模式,讓客戶與其他參與者進行互動交易。換句話說,客戶的訂單可以直接與市場上其他參與者的訂單互動。在ECN外匯平台上,各類參與者,如銀行、避險基金、經紀商、零售外匯交易者等。都是透過將報價發送到ECN系統中,才能在市場上相互成為對手方從而進行交易。

也就是說,所有交易訂單都會即時地與具有相反操作方向的訂單進行匹配。有時在行銷上都把STP描述得與ECN平台相似,但其他ECN交易平台會提供一個數據視窗顯示市場深度(DOM,Depth Of Market),其中包含其他參與者的買入或賣出訂單。

市場深度功能可讓交易者查看市場上的流動性情況,以便執行訂單。在ECN外匯交易平台上,交易者可以清楚地了解市場的流動性狀況,並且可以在資料視窗中看到自己訂單的大小,同時允許其他客戶點擊這些訂單。

ECN交易平台通常會收取較高的佣金,這是因為ECN平台的特性使得很難透過點差來獲取利潤,因此只能透過收取佣金來彌補成本。

混合的STP模式則結合了DD和NDD兩種外匯交易平台的特性。在這種模式下,STP經紀商與其流動性提供者簽訂商業合同,規定了流動性提供者所接受的最小交易規模。一般情況下,小額訂單(如0.1手)不會直接發送至流動性提供者,因為它們未達到最小交易規模的要求。

對於這樣的訂單,STP經紀商會採取k處理平台的模式,作為交易者的反方。特別是對於迷你帳戶,混合型的STP經紀商都是充當交易者的反方。而對於大於0.1手規模較大的訂單,就會選擇直接將訂單發送至流動性提供者。在這種情況下,STP經紀商透過點差上加價的一小部分來實現盈利。

DD/MM類的經紀商因為採取避險策略,一般是持相反的方向與交易者進行交易。所以在交易者虧損時,他們也能夠獲利。相較之下,ECN經紀商只透過佣金獲利,所以在外匯交易平台中最透明。 ECN經紀商希望交易者能夠獲利,因為只有在交易者獲利的情況下,他們才能夠賺取佣金。

想要選擇合適的交易平台,需要依照交易者的交易規模來選擇。其中,ECN會更接近銀行同業市場層級的交易,兒STP次之,DD/MM則排在最最後。但不同類型的投資人選擇交易平台的方向不同,這個排序並不代表絕對的好壞。

| 特點 | DD/MM交易 | NDD(STP)交易 | NDD(STP+ECN)交易 |

| 點差 | 固定 | 浮動 | 浮動或佣金 |

| 交易方式 | 經紀商對手交易 | 連接流動性提供者 | 連接流動性提供者和其他參與者 |

| 報價實時性 | 非即時 | 即時 | 即時 |

| 訂單執行 | 經紀商決定 | 自動執行 | 自動執行 |

| 重新報價 | 是 | 否 | 否 |

| 顯示市場深度和流動性 | 否 | 否 | 是 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

油價暴跌由地緣衝突緩解引發避險情緒驟降,再疊加庫存激增、OPEC沉默與技術破位等多重利空因素持續推動下行,短期內難以止跌反彈。

2025年06月24日

美元與美股之間的關係錯綜複雜,關稅政策與經濟基本面共同影響市場信心、資本流動及資產表現,投資人需密切關注全球經濟動態變化。

2025年06月24日