發布日期: 2024年03月13日

許多都知道通貨膨脹,認為這是一種極為可怕的經濟逆境。但真正懂得經濟的人都知道,不怕通膨只怕通縮。而許多人對通縮的概念和其帶來的後果卻知之甚少,更別提在此情況下該如何應對了。為此本文將來仔細說一說,有關通貨緊縮的經濟逆境與因應措施。

通貨緊縮的概念

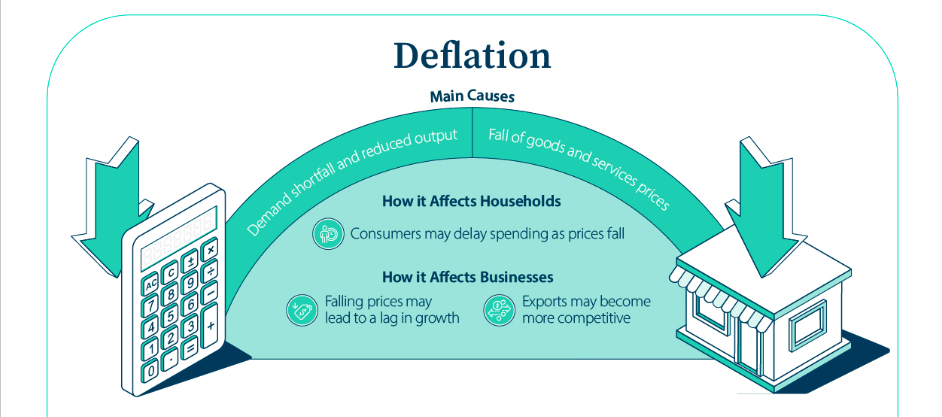

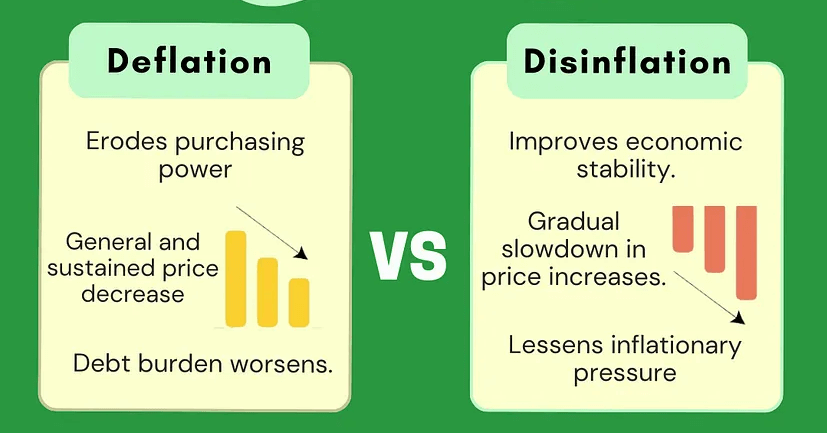

它是指貨幣購買力上升,導致一般物價水準普遍下跌的經濟現象。在這種情況下,相同數量的貨幣可以購買更多的商品和服務。因為物價持續下降,貨幣的購買力增強。但不能因此就認為它是好事,事實上它是一種嚴重的危機。

從金融角度來看,它和通貨膨脹是相對的。通貨膨脹是指市場上發行的貨幣量超過了流通中所需的貨幣量,而造成的物價上漲。通縮則與此相反,表現為貨幣供給量不足,整體物價水準的持續下降。一般到當CPI這個指數持續下降3個月或半年以上,就可以認為發生了通縮。

人們常常痛恨通貨膨脹,因為隨著物價上漲手中貨幣能夠買到的東西越來越少。但依照這個邏輯,通貨緊縮之下人們手中的貨幣越來越值錢,卻不一定是好事。

依照產生原因的不同,它可以分為好的和壞的兩種。好的通縮是由於技術進步生產效率提高,而導致的物價總水準下降。在好的通縮下,科技會創造新的就業機會,增加人們的實際收入水平,促進經濟成長。

例如在19世紀,因為工業化革命一些已開發國家的經濟有了極大的成長。但同時,其物價總水準卻反之急劇下降。相較於1800年,美國1900年的消費物價指數僅有一半。無獨有偶,同期英國的物價也下降了1/3。

壞的通縮是則由於有效需求不足和流動性陷阱,而造成物價總水準的下降。在這種情況下,由於需求不足導致生產大量過剩。企業普遍開工不足,就業減少導致經濟衰退,這些都進而引起人們生活水準普遍下降。

第二次世界大戰前,這種壞的通縮在各國都很常見。即使在第二次世界大戰以後,全球也出現了100次左右的通縮。但在1930年代大蕭條之後,很長一段時間內中央銀行對通貨膨脹的擔憂始終多於通縮。

直到1990年代末,由於日本經濟疲軟和亞洲經濟危機,主流經濟學家才意識到,通縮正成為比通膨更嚴重的威脅。這並不是什麼杞人憂天,知道了通貨緊縮的後果,相信大家都會對它充滿擔憂。

通貨緊縮的原因

通縮可能是由於多種因素綜合作用而產生的結果,但總的來說,一定是因為經濟中的總需求不足。這時企業就會降低價格來促銷商品,進而導致物價下跌。需求不足可能是由多種因素引起的,包括消費者信心下降、投資減少、政府支出削減等。

就目前國際上的例子來看,最嚴重的還是泡沫經濟所造成的通縮後果。自1980年代以來全球經濟蓬勃發展,許多國家更因為經濟過熱,大量資金流入資產市場,造成房價股價不正常的飆升,出現了泡沫經濟現象。一旦泡沫經濟破滅,原本內需不足的國家企業獲利減少,體值不良的廠商紛紛倒閉,連帶影響正常的企業引發一連串的經濟亂象。

泡沫經濟越嚴重的國家負向效應也越嚴重,日本還有台灣就是如此。而反觀美國自經過1970年代的教訓,雖然注重經濟發展但貨幣政策相對較保守。雖然也發生了網路科技泡沫化,但是金融與一般企業體制健全,所以不至出現明顯的負面現象。

自1992年以來,美國經濟成長率都維持在3.1%以上,2003年還高達7.2%。而失業率也一直控制在5%左右,1999年更一度降到4.2%,是美國近十年來的最低點。物價下跌美國民眾購買力增加,反而提升民眾生活水準,再加上美國內需市場原本就大。隨著全球景氣的復甦經濟,很快就恢復針對貨幣現象所造成的通貨膨脹。

同時像技術進步也可能導致生產效率提高和成本降低,從而使得商品和服務的價格下降,進而導致通縮。還有如果某些產業或市場有生產能力過剩,企業可能會競爭降低價格來吸引消費者,導致物價下跌。

例如20世紀中期以後,生產技術的進步使得全球產能與產品的品質大幅提升。壓低生產成本,民生商品價格也因此下跌。 1980年代IT產業興起,高功能新產品不斷推陳出新,資訊產品的價位持續下跌。而全球資訊網絡的建立,使得產銷資訊日趨透明,更加速了全球產業的分工整合。這種情況就導致了20世紀末的通貨緊縮。

同時如果貨幣供給減少,例如央行收緊貨幣政策或減少貨幣印製,也可能導致通縮。減少的貨幣供給可能會導致貨幣的購買力增強,進而導致物價下降。值得注意的是泡沫經濟造成房地產與股市價格狂飆後的大幅下跌,其實也是一種貨幣現象。

債務危機可能導致消費者和企業削減支出,導致需求不足和物價下跌,進而加劇通縮。還有如全球經濟衰退、國際貿易緊張局勢、天然災害等因素可能導致經濟活動放緩,也會進而導致通縮。

也就是說,同樣是通貨緊縮,但不同原因造成的後果也不盡相同。例如同樣物價下跌,日本與美國會出現極端不同的經濟反應。

通貨緊縮會導致什麼後果

通貨緊縮會導致什麼後果

一旦發生通縮,物價指數就會持續下跌,相同的錢可以買到更多的商品。錢變大了似乎是一件不錯的事,為什麼政府與經濟學者卻這麼擔心。這是因為從過去的經驗顯示,通貨緊縮常伴隨著低收入、低消費、低經濟成長與高失業率的三低一高的現象發生。

要知道物價下跌,卻不代表許多人都會去消費。事實上正好相反,通縮可能使消費者感到擔憂。他們會延後消費,等待價格進一步下跌。而消費者延後購買,就會致使企業利潤下降,投資減少。然後導致經濟衰退或成長減緩,因為總需求減少。

同時企業也因此面臨銷售下降和利潤壓力,進而可能減少生產,再形成裁員或暫停招聘,導致失業率上升。在經濟大蕭條的情況下,失業的人不只是沒錢,沒辦法消費。就算是沒有失業的人,上班族也難逃減薪的厄運。荷包縮水又擔心失業,大家都不敢消費。而為了吸引消費,廠商只好再降價。於是物價又下跌,如此惡性循環。

除此之外,通縮還會讓債務人面臨更高的實際債務負擔。因為貨幣購買力增強,債務變得更難償還。並讓投資人對經濟未來前景的擔憂,讓投資人信心下降,進而使資產價格下跌,包括股票、房地產等。

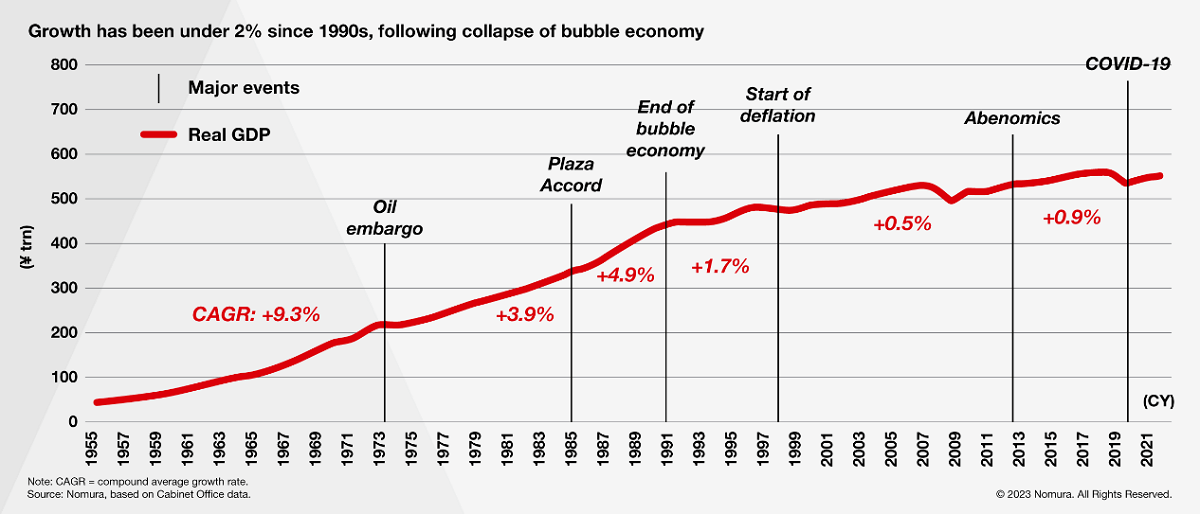

例如日本從1990年代開始,就出現了物價水準持續下跌的情形。到2001年,消費者物價指數已經連續5年負成長。失業率也從1990年的2.1%上升到5.4%,至今日本的勞工有40%沒有正規工作,只能打零工。

除此之外,其股價跌到20年最低點,不動產價位重挫八成,國民薪資連續5年下降,破產數字更節期升高,也造成許多社會悲劇。如上圖所示,日本不僅經濟停滯,自1999年後的經濟成長率一直低於2%、而且,日本百姓的收入水準也是幾十年如一日。

無獨有偶,2001年以來台灣經濟也是持續衰退,甚至出現負成長。不只房市低迷,股市大盤指數也從2,000年初的1萬多點跌到2002年的4,000多點。從2001年開始失業率逐漸上升,到2002年7月失業率更創下歷史新高,高達5.31%。各縣市的就業中心,經常擠滿求職的民眾。

通貨緊縮的惡果非常明顯,不是會對個人,對企業和整個經濟體係都會產生廣泛而深遠的負面影響,因此政府和央行通常會採取措施來緩解其影響,並維護經濟穩定和成長。而在這樣的情況下,一般人的應對方法自然也不盡相同。

通貨緊縮的應對方法

雖然從實際的例子來看,通縮或物價下跌不一定會造成不好的影響。但如果發生了對經濟產生重大負面影響的通貨緊縮,該如何來因應?一般來說,國家想要控制好通縮是比較困難的。因為它的成因不只是貨幣現象,它的問題其實更為複雜。

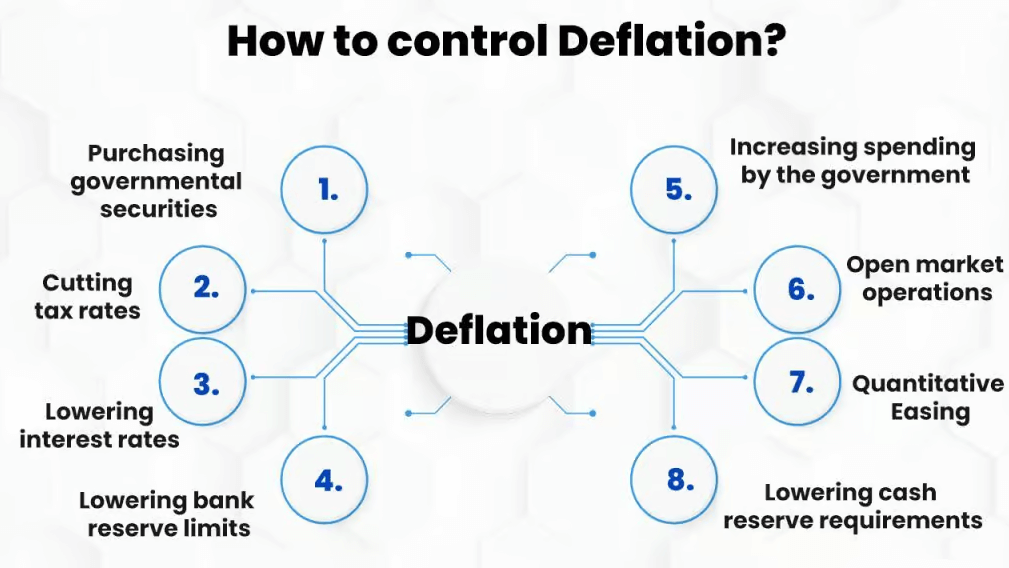

許多研究顯示,預防重於治療。政府維持一個長期穩定的貨幣供給才是經濟最好的政策。至於針對已經發生負面影響的通縮,掌管貨幣發行的央行應該採取寬鬆的貨幣政策讓其不至於惡化下去。

如果央行能維持資金充裕且低利率的投資環境,當經濟基本面恢復正常,例如推動金融改革、解決金融壞帳、淘汰低效率企業等。一旦景氣好轉,民間投資意願上升,消費者信心恢復,房市回暖經濟自然熱絡,通貨的負面影響也能逐步化解。

當然在通縮已經形成並造成長期物價下跌的時候,央行採取寬鬆的貨幣政策作用也許不是很大。因為雖然中央銀行或許加大了貨幣發行量,但這個貨幣的流通速度不一定會快。

打個簡單的比方,就是說薪水增加了,口袋裡的錢多了,不代表這個錢就一定會用調。以前100塊放在口袋裡面也許兩天就把它用掉了,現在120塊錢放在口袋裡面用一個禮拜,這就是說貨幣的流通速度慢。這樣就會把央行寬鬆的貨幣政策抵銷掉。

因此短期寬鬆的貨幣政策,對消費或投資環境不會產生實質的效果。如果消費者信心不能恢復,投資環境遲遲無法改善的話,貨幣政策也無法發揮預期的效果。甚至對長期經濟的穩定也可能有不利的影響。

當然在這個時期,政府堅持緊縮性貨幣政策只會讓經濟更加惡化。例如美國1930年代的經濟大恐慌,就是因為聯邦準備局沒有一個穩定的貨幣供給政策。過度的緊縮貨幣,結果反而讓景氣變得更糟,經濟衰退的更久。

貨幣供給量的增加要影響到經濟,大概需要6個月到12個月。假使中央銀行是看著經濟的繁榮與否來決定,是採取寬鬆或緊縮的貨幣政策。因為時間落後的關係,反而會在不當的時候發生效果,使得經濟的波動更擴大。

所以想要讓經濟能夠穩定的成長,應該是貨幣的供給量要加以控制,而且應該是要配合經濟環境的需要而定制一個穩定的貨幣成長率。從過去通貨膨脹和通貨緊縮的例子,可以發現政府試圖操作貨幣來改善經濟,結果常常造成貨幣失控引發更複雜的經濟危機。

所以說預防勝於治療,政府維持長期穩定的貨幣供給量,才是經濟最好的政策。當然,這是國家應對通縮的方法。而一般老百姓該如何應對它,其實也很簡單。首先現金為王。通縮時儲蓄利率很低,但物價下跌相當於現金增值。而且持有現金能擁有最大的彈性。

其次就是減少負債。因為通縮中錢會變得越來越值錢,未來賺錢也會越來越難。所以用現在比較便宜的錢清空欠債,四捨五入等於在未來佔了便宜。因而在通貨緊縮時,如果必須承擔一些債務,盡可能縮短借款期限,最好提前還清貸款。

然後就是避免不必要的消費,不要做月光族,盡可能存點錢以備不時之需。個人和家庭應制定合理的預算計劃,控制支出,減少浪費,優先考慮必需品和緊急支出,增加儲蓄儲備。同時也考慮增加額外的收入來源,例如兼職工作、創業或投資理財,以增加經濟收入和抵禦通縮的影響。

如果是一般人做到這樣就可以了,如果是投資人。這時候就可以應採取多樣化的投資策略,包括投資穩健的金融資產、持有實體資產、投資於具有成長潛力的產業等,以分散風險。

或者可以也可以選擇優質資產,因為這時候商品價格會越來越便宜,甚至會跌到它的價值以下,很多公司個人會破產。如果擁有一定的現金,可以擇機抄底一些便宜的資產,比如說房子。

總的來說,應對通貨緊縮需要綜合考慮貨幣政策、財政政策、結構性改革以及個人行為等多個方面的因素,採取積極有效的措施來緩解它的影響,促進經濟的穩定和增長。而對一般人來說,想辦法苟住,綁緊褲帶。像南方人熬過沒有暖氣的冬天那樣,熬到週期過去萬物復甦。

| 應對方式 | 說明 |

| 謹慎支出 | 控制開支,避免不必要的消費。 |

| 儲蓄和投資 | 存錢或投資,抵禦通縮的影響。 |

| 尋找額外收入 | 考慮兼職或創業增加家庭收入。 |

| 改變消費習慣 | 調整購買習慣,優先選擇必需品。 |

| 尋找優惠和折扣 | 積極尋找促銷活動,節省開支。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。