發布日期: 2024年02月26日

評級在現今社會運用的非常普遍,比如說人們下館子之前都會在大眾點評上看看其他消費者的評論,評分高的就更有興趣去嘗試一下。同樣的,個人想要去銀行貸款也需要信用評分,它的分數越高貸款可能性越高,貸款的額度也更高。而在投資人界,也有這樣一個信用評級,是專業團隊對債務的評分,方便投資人快速判斷債務違約的風險。下面我們就來看看,這個影響投資與市場的關鍵指標──信用評級。

信用評級是什麼

它是指評估債券發行人、借款人或金融產品的信用風險水準的過程,反映的是一個主體或一個債券的違約可能性。主要目的是為投資者提供關於債務人償還債務能力的信息,幫助評估和理解投資風險,從而做出相應的投資決策。

其主要目的是為投資者提供關於債務人償還債務能力的信息,幫助他們評估和理解投資風險,從而做出相應的投資決策。一般來說,該評級等級越高,違約的可能性就越小。

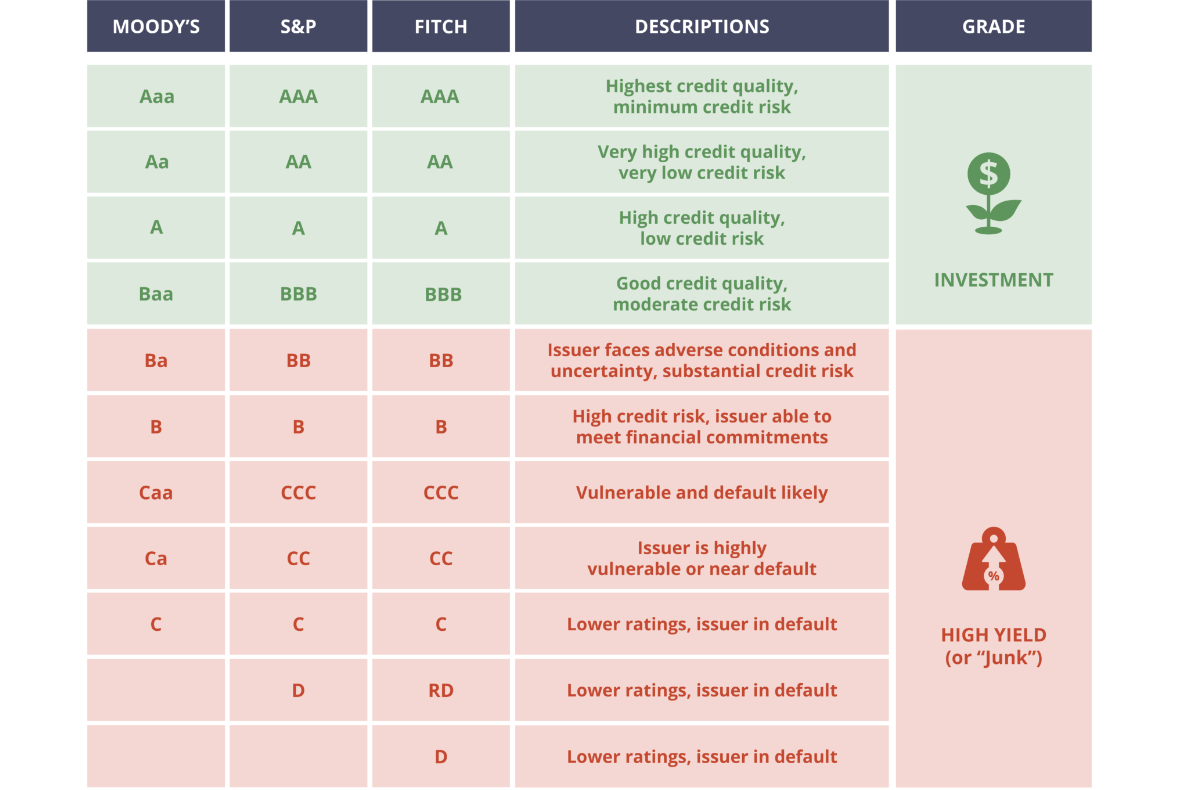

而其等級,也是由專業的信用評等機構來劃定的。例如如今國際上較著名的專業有三個評級機構,標準普爾、穆迪、惠譽。這三家的評級標準有所不同,但彼此間有一個對應關係。例如標普和惠譽的BBB級,就和穆迪的BAA級對應。

這些機構透過分析債務人的財務狀況、經營績效、產業前景等因素,對其信用品質進行評估,並給予相應的評級等級。評級等級通常以字母(如AAA、AA、A、BBB等)或簡單描述(如優秀、良好、可接受等)來表示,從高等級到低等級反映了債務人的不同信用品質和違約風險水準。

一般來說,評級越高投資越安全,但是報酬率就越低,對企業來說融資成本就會越低。相反評級越低,投資風險越大,但是報酬率越高。

其還可分為主權評級、公司評級和債券評級。其中債券評級不能高於公司評級,公司評級不能高於主權評級。例如中國的評級是A,所以所有中國境內公司在國際上的評級都不會高於A。

債券也會依照信用評等分類,其中BBB級以上就叫做投資等級債券,這類債券基本上不太可能違約。例如中國的招商銀行在國際上的評級是BBB級,騰訊和工商銀行則是A級,蘋果是AA級。而BBB級以下的叫做高收益債券,又稱為垃圾債。高收益債券和投資等級債券的殖利率差,就叫做信用利差。

其實不光是A級與B級的差距大,同樣是A級,AAA和A的差距也是極大的。比如說2021年,惠譽將澳洲四大銀行全部從AA-降級到A+級。雖然是一級的變動,但其跨越了一個大的等級。從兩個A變成了一個A,也意味著從高分變成了中上。

同時要注意的是,評級機構的收入來自於接受評級的公司,所以他們不是獨立機構評判,會有一定的主觀性。機構會怕打分太低客戶以後會找別的機構來評級,他們的業績就會損失。另外如果公司將發放的債務多次打包後再進行評級,就很難區分被打包債務的真實價值。

例如08年金融危機之前,許多銀行將次級房貸和優質債務打包給評級公司評級。一方面不想得罪客戶,另一方面使用障眼法,會用打包中大部分優質資產給整個債務評高分。除此之外,評級過程中參考了許多的歷史數據。所以有一定的滯後效應,因此並不能完全預測未來的走勢。

信用評等在金融市場中具有重要的作用,它不僅可以幫助投資者評估風險和確定投資策略,還可以為債務人提供融資成本和融資管道。同時,它也是監管部門和政府機構監管金融市場和保護投資者的重要工具之一。

| 企業評級 | 描述 | 意義 |

| AAA | 優秀 | 極低違約風險 |

| AA | 良好 | 很低違約風險 |

| A | 可接受 | 較低違約風險 |

| BBB | 中等 | 一定違約風險 |

| BB | 差 | 較高違約風險 |

信用評等機構等級劃分標準

世界上主要的三大信用評等機構是穆迪、標普和惠譽,前兩個是美國公司,第三個是歐洲公司。除此之外還有很多其他小公司,但從全球市場來看,穆迪和標普佔據了80%以上的統治地位。

這些機構的評級主要業務是長期和短期債務,對像有國家政府、地方政府、金融機構、基金、財務管理、保險公司、企業公共設施等等。

其中給政府的評級打分都是義務性的,從行銷的角度爭相給政府的債務打分數。進而據此來判斷宏觀經濟走勢,這樣能得到更多的信譽與知名度。然後給機構企業的債務評級,才是這些機構的獲利所在。

這三大公司給短期和長期債務評分,大概可以分成A、B、C三個等級。長期比短期債務的影響大,並且在國家層級更常見。所以大家對它的關注更多,評級的劃分也更細。其中,AAA等級被認為是最強得分。而對投資機構來說,普遍認為BBB以下的評級是垃圾投資,風險過大。

每個評分公司都有一套自己的評分方法,一般當他們開始評分時,會和公司的各個管理部門聯繫交談,然後收集財務和運營的各種材料,並對數據進行分析。這和銀行給貸款買房的個人信用評分一樣,這套系統叫做信用5C分析法。

第一個特質是品德,用來衡量債主對借款人的信用和品質的主觀評價。對個人來說看的是個人的信用記錄和其他人的評價,對企業來說就是看管理團隊經驗、債務的歷史和公司的聲譽。

第二是能力或叫現金流,來衡量借款人按期償還的能力。對個人來說看的是他的薪水流水,每個月的收入和工作的性質是否穩定,全職評分比兼職高。對企業來說,就是看他的財務報表的數據狀況。

第三個是資本,衡量借款人的資本佔投資的比率。對於房貸是看首付的比率,對於企業看的是他們自己投資和貸款的比率。創業者在進行商業貸款前都要先付出自己的存款,這樣才會得到銀行貸款的信任。

第四個是條件,用來衡量借款者的投資潛力。對於個人房產要看這個房子的升值空間,市政規劃、週邊設施等等。對於企業看的是他們的競爭中的議價能力,例如蘋果和三星就比其他的手機廠商的議價能力強。其他還有公司發展的階段,所處的產業屬於夕陽還是朝陽產業等。

最後一個是抵押,用來確保債主從債務中收回本金的保障。房貸看的是房子的市價和LVR的比例,以及其他可能的抵押。企業要看的是廠房設備、倉儲、辦公室等等資產。

信用評等等級劃分標準通常由評等機構制定,並根據債券發行人、借款人或金融產品的信用品質和償還能力來決定。雖然不同的評級機構可能會有略微不同的等級劃分,但一般來說,AAA都是最高信用質量,有極低的信用風險,債務人具有極強的償債能力。

AA則是高度信用質量,很低的信用風險,債務人具有很強的償債能力。 A則是較高的信用品質,較低的信用風險,債務人具有較強的償債能力。

BBB是良好的信用質量,可接受的信用風險,債務人具有一定的償債能力,但仍存在一些不確定性。 BB、B、CCC則是較低的信用質量,較高的信用風險,債務人償債能力較弱,有較大的違約風險。

CC、C就是極低的信用品質,極高的信用風險,債務人償債能力非常弱,可能會違約。 D則是違約狀態,表示債務人已經無法履行償債義務。

這些評級等級通常以字母等級表示,從AAA(最高)到D(違約)依序遞減,其中每個等級之間可能會有加號或減號的修飾,以表示更精確的信用品質水準。值得注意的是,不同的信用評等機構可能會有不同的評等體系和等級劃分,但大致類似上述基本原則。

信用評等的重要性

信用評等的重要性

首先它對金融市場和經濟體係有著廣泛的影響,因為債務人的信用評級直接影響其融資成本。評級較高的債務人通常能夠以較低的利率融資,因為投資者認為其違約風險較低,並願意為其提供更優惠的融資條件。相反,評級較低的債務人可能需要支付較高的利率以吸引投資者,這會增加其融資成本。

其次它也會影響債務人獲得市場融資的可取得性。評級較高的債務人更容易獲得市場的融資支持,因為投資者更願意購買其債券或提供貸款。相反,評級較低信的債務人則可能面臨融資難度增加的挑戰。

並且它也會影響市場的流動性和穩定性。評級較高的債務人通常能夠獲得更廣泛的市場支持,市場流動性也相對較高。相反,評級較低的債務人可能面臨市場流動性不足和價格波動的風險。

然後其對投資者的信心和信任也有著重要的影響。高評級通常意味著債務人具有較高的信用品質和較低的違約風險,能夠吸引更多投資者的青睞。相反,評級較低可能會引發投資者的擔憂和避險行為,導致資本流出和融資困難。

例如惠譽將澳洲四大銀行全部從AA-降級到A+級,透過會議對這兩個層級的解釋,可以看出它們的差異。也就是從很強的信用變成了較強的信用,受影響的可能性也變大。比如說這次評級下調,主要是針對四大銀行的長期借貸。

而評等越低,四大銀行融資要付出的利息就會增加。在央行利率不變的情況下,會造成四大銀行下跌的利潤更加雪上加霜。這樣連鎖反應的影響,對股市上投資人來說可能面臨四大銀行減損股利的風險。

對債務市場上的投資人來說,四大的債券報酬率就會上升。對銀行的儲戶來說,可能面對存款利息的殖利率下跌。同時對於有個人和商業貸款的人來說,可能要面對貸款利息的上升風險。

因此信用評級對投資者至關重要,因為它們提供了關於債務人償還債務能力的重要資訊。投資者通常會依賴它來評估投資的風險水平,並基於此做出投資決策。

作為投資者評估債券發行人或借款人違約風險的關鍵指標之一。較高的評級通常表示較低的違約風險,而較低的評級則表示較高的違約風險。投資者可以根據評級等級來衡量投資的風險,並相應調整其投資組合。

同時它可作為投資者制定投資策略和決策的參考依據。例如,一些投資者可能更傾向於購買高評級的債券或借貸給高評級的借款人,因為它們通常具有較低的違約風險,相應的投資回報率也相對穩定。

它也直接影響債券或借款的定價和利率水準。較高評級的債券通常擁有較低的利率,因為投資者願意為低風險投資支付較低的回報率。相反,較低評級的債券可能需要提供更高的利率以吸引投資者。

其還可幫助投資者避免不良投資和減少投資風險。透過對債務人的信用狀況進行評估,投資者可以更好地保護自己的投資,並避免因違約而遭受損失。並且根據不同的評級來配置其投資組合,以實現風險和回報的平衡。一般來說,投資者可能更傾向於在其投資組合中持有高評級的資產,以穩定其投資組合的整體表現。

因此,信用評等在金融市場中具有重要的影響力,它直接影響債務人的融資成本和市場融資可近性,同時也影響投資人的信心和市場的流動性。並為為投資者提供了一個重要的參考框架,幫助投資者做出明智的投資決策。

| 國家 | 評級 |

| 德國 | AAA |

| 加拿大 | AAA |

| 澳洲 | AAA |

| 荷蘭 | AAA |

| 瑞典 | AAA |

| 瑞士 | AAA |

| 新加坡 | AAA |

| 丹麥 | AAA |

| 挪威 | AAA |

| 盧森堡 | AAA |

| 列支敦斯登 | AAA |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。