摘要:

摘要:

信用评级是评估债券发行人、借款人或金融产品信用风险的过程,影响着债务人融资成本和市场融资可获得性,关乎市场流动性,是投资者评估债券违约风险的关键指标。

评级在现今社会运用的非常普遍,比如说人们下馆子之前都会在大众点评上看看其他消费者的评论,评分高的就更有兴趣去尝试一下。同样的,个人想要去银行贷款也需要信用评分,它的分值越高贷款可能性越高,贷款的额度也更高。而在投资者界,也有这样一个信用评级,是专业团队对债务的评分,方便投资者快速判断出债务违约的风险。下面我们就来看一看,这种影响投资与市场的关键指标——信用评级。

信用评级是什么

它是指评估债券发行人、借款人或金融产品的信用风险水平的过程,反映的是一个主体或者一个债券的违约可能性。主要目的是为投资者提供关于债务人偿还债务能力的信息,帮助评估和理解投资风险,从而做出相应的投资决策。

其主要目的是为投资者提供关于债务人偿还债务能力的信息,帮助他们评估和理解投资风险,从而做出相应的投资决策。一般来说,该评级等级越高,违约的可能性就越小。

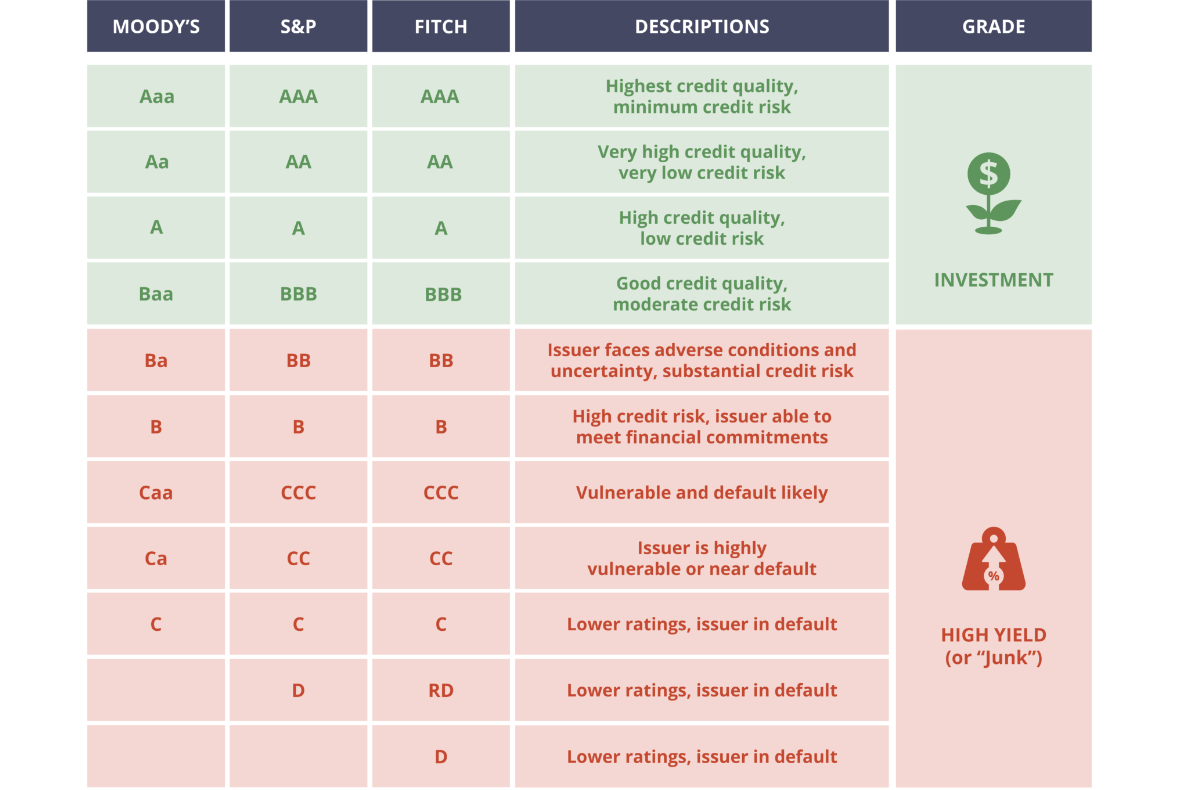

而其等级,也是由专业的信用评级机构来划定的。比如如今国际上较为著名的专业有三个评级机构,标准普尔、穆迪、惠誉。这三家的评级标准有所不同,但彼此间有一个对应关系。比如标普和惠誉的BBB级,就和穆迪的BAA级对应。

这些机构通过分析债务人的财务状况、经营业绩、行业前景等因素,对其信用质量进行评估,并给予相应的评级等级。评级等级通常以字母(如AAA、AA、A、BBB等)或简单描述(如优秀、良好、可接受等)来表示,从高等级到低等级反映了债务人的不同信用质量和违约风险水平。

一般来说,评级越高投资越安全,但是回报率就越低,对于企业来说融资成本就会越低。相反评级越低,投资风险就越大,但是回报率就越高。

其还可以分为主权评级、公司评级和债券评级。其中债券评级不能高于公司评级,公司评级不能高于主权评级。比如中国的评级是A,所以所有中国境内公司在国际上的评级都不会高于A。

债券也会根据信用评级分类,其中BBB级以上就叫做投资级债券,这类债券基本不太可能违约。比如比如中国的招商银行在国际上的评级是BBB级,腾讯和工商银行则是A级,苹果是AA级。而BBB级以下的叫做高收益债券,又称为垃圾债。高收益债券和投资级债券之间的收益率差,就叫做信用利差。

其实不光是A级与B级之间的差距大,同样是A级,AAA和A的差距也是极大的。比如说2021年,惠誉将澳洲四大银行全部从AA-降级到A+级。虽然是一级的变动,但其跨越了一个大的级别。从两个A变成了一个A,也就意味着从高分变成了中上。

同时要注意的是,评级机构的收入来自于接受评级的公司,所以他们不是独立机构评判,会有一定的主观性。机构会怕打分太低客户以后会找别的机构来评级,他们的业绩就会损失。另外如果公司将发放的债务多次打包后再进行评级,就很难区分被打包债务的真实价值。

比如08年金融危机之前,很多银行将次级房贷和优质债务打包给评级公司评级。一方面不想得罪客户,另一方面使用障眼法,会用打包中大部分优质资产给整个债务评高分。除此之外,评级过程中参考了很多的历史数据。所以有一定的滞后效应,因此并不能完全预测未来的走势。

信用评级在金融市场中具有重要的作用,它不仅可以帮助投资者评估风险和确定投资策略,还可以为债务人提供融资成本和融资渠道。同时,它也是监管部门和政府机构监管金融市场和保护投资者的重要工具之一。

| 企业评级 | 描述 | 意义 |

| AAA | 优秀 | 极低违约风险 |

| AA | 良好 | 很低违约风险 |

| A | 可接受 | 较低违约风险 |

| BBB | 中等 | 一定违约风险 |

| BB | 差 | 较高违约风险 |

信用评级机构等级划分标准

世界上主要的三大信用评级机构是穆迪、标普和惠誉,前两个是美国公司,第三个是欧洲公司。除此之外还有很多其他小公司,但是从全球市场来看,穆迪和标普占据了80%以上的统治地位。

这些机构的评级主要业务是长期和短期债务,对象有国家政府、地方政府、金融机构、基金、财务管理、保险公司、企业公共设施等等。

其中给政府的评级打分都是义务性的,从市场营销的角度争相给政府的债务打分。进而据此来判断宏观经济走势,这样能得到更多的信誉和知名度。然后给机构企业的债务评级,才是这些机构的盈利所在。

这三大公司给短期和长期债务打分,大概可以分成A、B、C三个级别。长期比短期债务的影响大,并且在国家级别中更常见。所以大家对它的关注更多,评级的划分也更细。其中,AAA级别被认为是最强得分。而对于投资机构来说,普遍认为BBB以下的评级是垃圾投资,风险过大。

每个评分公司都有一套自己的评分方法,一般当他们开始评分时,会和公司的各个管理部门联系交谈,然后收集财务和运营的各种材料,并对数据进行分析。这和银行给贷款买房的个人信用评分一样,这套系统叫做信用5C分析法。

第一个品质是品德,用来衡量债主对借款人的信用和品质的主观评价。对于个人来说看的是个人的信用记录和其他人的评价,对于企业来说就是看管理团队经验、债务的历史和公司的声誉。

第二是能力或者叫现金流,来衡量借款人按期偿还的能力。对于个人来说看的是他的工资流水,每个月的收入和工作的性质是否稳定,全职打分比兼职高。对于企业来说,就是看他的财务报表的数据情况。

第三个是资本,衡量借款人的资本占投资的比率。对于房贷就是看首付的比率,对于企业看的是他们自己投资和贷款的比率。创业者在进行商业贷款前都要先付出自己的存款,这样才会得到银行贷款的信任。

第四个是条件,用来衡量借款者的投资潜力。对于个人房产要看这个房子的升值空间,市政规划、周边设施等等。对于企业看的是他们的竞争中的议价能力,比如苹果和三星就比其他的手机厂商的议价能力强。其他还有公司发展的阶段,所处的行业属于夕阳还是朝阳产业等。

最后一个是抵押,用来确保债主从债务中收回本金的保障。房贷看的是房子的市价和LVR的比例,以及其他可能的抵押。企业要看的是厂房设备、仓储、办公室等等资产。

信用评级等级划分标准通常由评级机构制定,并根据债券发行人、借款人或金融产品的信用质量和偿还能力来确定。虽然不同的评级机构可能会有略微不同的等级划分,但一般来说,AAA都是最高信用质量,有极低的信用风险,债务人具有极强的偿债能力。

AA则是高度信用质量,很低的信用风险,债务人具有很强的偿债能力。A则是较高的信用质量,较低的信用风险,债务人具有较强的偿债能力。

BBB是良好的信用质量,可接受的信用风险,债务人具有一定的偿债能力,但仍存在一些不确定性。BB、B、CCC则是较低的信用质量,较高的信用风险,债务人偿债能力较弱,存在较大的违约风险。

CC、C就是极低的信用质量,极高的信用风险,债务人偿债能力非常弱,可能会违约。D则是违约状态,表示债务人已经无法履行偿债义务。

这些评级等级通常采用字母等级表示,从AAA(最高)到D(违约)依次递减,其中每个等级之间可能会有加号或减号的修饰,以表示更精确的信用质量水平。值得注意的是,不同的信用评级机构可能会有不同的评级体系和等级划分,但大致类似于上述基本原则。

信用评级的重要性

信用评级的重要性

首先它对金融市场和经济体系有着广泛的影响,因为债务人的信用评级直接影响其融资成本。评级较高的债务人通常能够以较低的利率融资,因为投资者认为其违约风险较低,愿意为其提供更优惠的融资条件。相反,评级较低的债务人可能需要支付较高的利率以吸引投资者,这会增加其融资成本。

其次它还会影响债务人获得市场融资的可获得性。评级较高的债务人更容易获得市场的融资支持,因为投资者更愿意购买其债券或提供贷款。相反,评级较低信的债务人则可能面临着融资难度增加的挑战。

并且它还会影响市场的流动性和稳定性。评级较高的债务人通常能够获得更广泛的市场支持,市场流动性也相对较高。相反,评级较低的债务人可能面临着市场流动性不足和价格波动的风险。

然后其对投资者的信心和信任也有着重要的影响。评级高通常意味着债务人具有较高的信用质量和较低的违约风险,能够吸引更多投资者的青睐。相反,评级较低可能会引发投资者的担忧和避险行为,导致资本流出和融资困难。

比如惠誉将澳洲四大银行全部从AA-降级到A+级,通过会议对这两个级别的解释,可以看出它们的区别。也就是从很强的信用变成了较强的信用,受影响的可能性也变大。比如说这次评级下调,主要是针对四大银行的长期借贷。

而评级越低,四大银行融资要付出的利息就会增加。在央行利率不变的情况下,会造成四大银行下跌的利润更加雪上加霜。这样连锁反应的影响,对股市上投资者来说可能面临四大银行减发股息的风险。

对债务市场上的投资者来说,四大的债券回报率就会升高。对于银行的储户来说,可能面对存款利息的收益率下跌。同时对于有个人和商业贷款的人来说,可能要面对贷款利息的上升风险。

因此信用评级对投资者至关重要,因为它们提供了关于债务人偿还债务能力的重要信息。投资者通常会依赖它来评估投资的风险水平,并基于此做出投资决策。

作为投资者评估债券发行人或借款人违约风险的关键指标之一。较高的评级通常表示较低的违约风险,而较低的评级则表示较高的违约风险。投资者可以根据评级等级来衡量投资的风险,并相应调整其投资组合。

同时它可作为投资者制定投资策略和决策的参考依据。例如,一些投资者可能更倾向于购买高评级的债券或借贷给高评级的借款人,因为它们通常具有较低的违约风险,相应的投资回报率也相对稳定。

它还直接影响债券或借款的定价和利率水平。较高评级的债券通常拥有较低的利率,因为投资者愿意为低风险投资支付较低的回报率。相反,较低评级的债券则可能需要提供更高的利率以吸引投资者。

其还可帮助投资者避免不良投资和减少投资风险。通过对债务人的信用状况进行评估,投资者可以更好地保护自己的投资,并避免因违约而遭受损失。并且根据不同的评级来配置其投资组合,以实现风险和回报的平衡。一般来说,投资者可能更倾向于在其投资组合中持有高评级的资产,以稳定其投资组合的整体表现。

因此,信用评级在金融市场中具有重要的影响力,它直接影响着债务人的融资成本和市场融资可获得性,同时也影响着投资者的信心和市场的流动性。并为为投资者提供了一个重要的参考框架,帮助投资者做出明智的投资决策。

| 国家 | 评级 |

| 德国 | AAA |

| 加拿大 | AAA |

| 澳大利亚 | AAA |

| 荷兰 | AAA |

| 瑞典 | AAA |

| 瑞士 | AAA |

| 新加坡 | AAA |

| 丹麦 | AAA |

| 挪威 | AAA |

| 卢森堡 | AAA |

| 列支敦士登 | AAA |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

定期定额违约交割并不会发生。券商会提前圈存资金,确保余额充足,余额不足时自动取消交易。投资人无直接风险,但连续多次扣款失败会导致账户受限。

2025年06月12日