摘要:

摘要:

隨著大量不尋常的期權在週五到期,突破天空的牛市給投資者帶來了新的挑戰:是通過看漲衍生品追求回報,還是通過看跌押注進行對沖? 這是交易者一直都面臨的决定,但這次的風險更高。

在经历了一周的动荡之后,华尔街交易员正准备迎接周五股市的新一轮风暴。

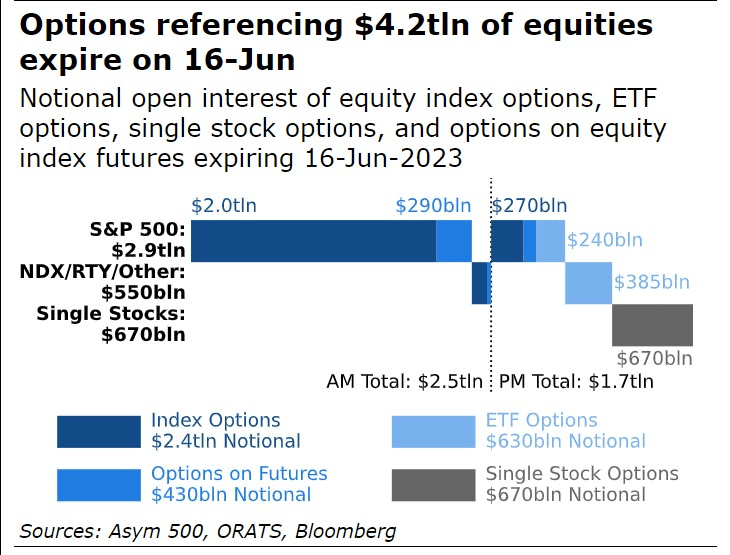

本週五美股將迎來“四巫日”,即股指期貨、股指期權、個股期貨與個股期權同時到期。 這種情形每季度發生一次,分別發生在每年三、六、九、十二月的第三個星期五,以導致交易量飆升和價格突然波動而聞名。

隨著一大批異乎尋常的期權於週五到期,漲破天際的牛市給投資者帶來了新的難題:是通過看漲衍生品追逐收益,還是通過看跌押注進行對沖?

這是交易者一直都面臨的决定,但這次的風險更高。 據衍生品分析公司Asym 500的創始人RockyFishman估計,約有4.2萬億美元與股票和指數掛鉤的合約即將到期。 這比一年前增長了20%。 合約到期迫使華爾街的經理們要麼對現有頭寸進行展期,要麼開始新的頭寸。

Cantor Fitzgerald LP股票衍生品交易首長馬修•泰姆(MatthewTym)認為,交易員可能會拋出看漲頭寸,尤其是那些仍未獲利的看漲頭寸。 但這一事件對整體市場的影響很難預測。

“人們的倉位還不够高,他們需要獲得敞口”,他說。 “週五會有大量的期權到期。然而,我認為這對市場的影響並不樂觀。”

由於估值過高及對衰退的擔憂揮之不去,通過衍生品對頭寸進行保護是有必要的。 外媒對賣方策略師的最新調查顯示,標普500指數的年終平均目標是下跌7%以上。 與此同時,一項名額顯示,期權成本徘徊在三年來的低點附近。

然而,過去8個月美股的上漲頂住了所有反對力量,推動基準股指漲幅突破20%的門檻,在一些人看來,這標誌著新一輪牛市的開始。 持守勢的投資者一直在尋求買入與科技巨頭股票和小盤股等近期領漲股相關的看漲期權。

事實上,期權市場最初被視為股票的附帶押注場所,但如今它已經大得足以影響股市的走勢。 在一些衍生品專家看來,最近投資者爭相買入看漲期權,並拋出之前的看跌期權頭寸,為大盤的最新漲勢增添了動力。

標普500指數週四上漲逾1%,將6月份的漲幅擴大至6%。 該指數連續6個交易日上漲,創下了自2021年11月以來最長的連漲紀錄。 據ETFs atJonesTrading首長DaveLutz稱,幫助提振市場的是期權做市商,他們將在週五到期前買回大額看漲期權,然後賣出下個月的新合約,這一過程要求他們購買股票作為對沖。

對沖過程很複雜,但大致是這樣的:當做市商賣出看漲期權時,他們實際上是在押注標的資產會下跌。 為了抵消這種不必要的方向性風險,交易商通常會買入一些資產以保持中性頭寸。

類似的情况也適用於看跌期權,在銀行業動盪和圍繞美國債務上限危機期間,看跌期權需求旺盛。 今年早些時候,賣出看跌期權的做市商需要拋售股票以對沖風險敞口。 現在,由於這些事件過去了,沒有造成任何真正的損害,投資者放弃了這些押注,交易商則需要扭轉他們的對沖舉措,轉而買入股票,為更廣泛的市場創造有利條件。

如今,華爾街的情緒再次轉變,尤其是對人工智慧和英偉達等處於創新中心的公司的樂觀情緒持續提振市場。

“就在幾個月前,我還記得投資者普遍悲觀。如今看空者正在反省”,加拿大皇家銀行資本市場衍生品策略首長西爾弗曼(Amy WuSilverman)表示。 “這種變化是什麼時候開始的?更好的經濟資料,英偉達的井噴式利潤,或者可能只是那些倉位太低的投資者的擔憂,即再不上車就來不及了。”

【EBC平臺風險提示及免責條款】:市場有風險,投資需謹慎。 本文不構成投資建議。

美國2025年7月CPI年增2.7%,低於預期的2.8%,核心CPI年增3.1%。儘管服務價格上漲推動通膨,能源價格下降。數據公佈後,市場加大對聯準會9月降息的押注。

2025年08月13日

8月13日,中國A50指數創年新高,貿易樂觀情緒和中國A50指數外資回流推動市場走高。摩根士丹利預測外資流入趨勢持續。中國晶片製造商股價上漲,帶動市場情緒。

2025年08月13日

美國6月消費者物價指數年增2.7%,高於聯準會2%的目標。服裝和家居用品漲價加劇貿易戰擔憂。川普堅持關稅未加劇通膨,認為央行未放寬貨幣政策導致債務成本上升。

2025年08月12日