摘要:

摘要:

貿易逆差指國家進口大於出口,出現貿易赤字。其會致貨幣貶值、經濟不穩、產業競爭,也會帶來經濟成長。美國長期貿易逆差引發中美貿易爭端,突顯全球經濟失衡。

過去多年來國家間的經貿合作不僅實現了共贏,同時也在經濟全球化過程中扮演了不可或缺的角色。然而近期來逆差卻成為屢屢出現的名詞,攪動國際風雲變幻。作為世界第一大經濟體,美國數十年來一直保持著貿易逆差。而由此形成的國際經濟大循環,更是深刻影響世界經濟格局。那麼,貿易逆差究竟是什麼?

貿易逆差的意思是什麼

它也稱為入鈔,就是指在某一時期內對外貿易中異國的進口額大於出口額。具體而言,當一個國家購買的外國商品和服務的總價值大於它銷售給其他國家的商品和服務的總價值時,就會發生貿易逆差。

咱們舉個簡單的例子,有一個國家叫米國,盛產米。那另外一個國家叫蔬菜國,盛產蔬菜。有一個月大米國向蔬菜國出口了1萬塊的米,但是又從蔬菜國進口了2萬塊的蔬菜。簡單計算,就可以知道大米國的貿易差額就是逆差了1萬塊。

就像做生意一樣,一旦買回來的東西比賣出去的東西多了,那自然就是虧本了。所以這並不是一件好事,因為長期的逆差會導致國內的財富不斷的外流,進而影響一個國家經濟健康的長期發展。

它通常意味著一個國家對外部的需求較大,需要從其他國家進口更多的商品和服務。這可能是由於國內生產無法滿足需求,或外國商品價格更具競爭力,因此引發對進口商品和服務的需求增加。

有些國家可能因為生產成本低而能夠提供更具競爭力的商品和服務,因此其他國家可能更傾向於從這些國家進口。這可能導致進口增加,形成貿易上的逆差。這可能增加國家對國際市場波動的敏感性,因為逆差使國家更依賴外部供應,因為它需要從其他國家購買更多的產品。

匯率的變動可以影響國際貿易,當一個國家的貨幣升值。就會使出口商品在國際市場上失去競爭力,導致出口減少而形成逆差。同時長期貿易上的逆差可能導致國家貨幣貶值。這是因為購買更多外國貨物需要更多的外國貨幣,導致本國貨幣相對貶值。

全球經濟的波動和不確定性也可能影響貿易上的順逆差。在經濟成長較強勁時,進口需求可能增加,導致逆差。為了彌補它,國家可能需要吸引外國投資或借款。這可能導致國際資本的流動,影響國家的債務水準和金融穩定性。

它可能對國內就業和產業結構產生影響。因為較多的商品和服務來自國外,可能會對本國產業造成競爭壓力。若國內產業無法競爭,可能導致本國就業下降,影響國內製造業等產業。

逆差也反映了國際收支的不平衡,影響國家的經濟狀況和匯率。因為國家需要向外支付更多的貨幣,所以意味著該國在國際貿易中支出更多的資金,可能導致外匯存底的減少,增加國際債務。

國家的投資和儲蓄水準差異也可以影響貿易狀況。如果一個國家的儲蓄水準較低,而投資需求較高,可能導致依賴進口來滿足需求,形成逆差。在某些情況下,它可能被視為經濟不平衡的信號,需要採取政策措施來調整。例如,一些國家可能透過採取貿易保護主義政策來限制進口,以減少逆差。

整體而言,貿易逆差是一個複雜的現象,涉及多個因素的相互作用。國際貿易的動態性和複雜性使得逆差的原因在不同的時期和情境下可能有所不同,而最終造成的後果也不盡相同。

| 意義 | 影響 | 解決方法 |

| 對外貿易逆差 | 進口大於出口,形成貿易赤字。 | 提高出口,降低進口,促進貿易平衡。 |

| 匯率下降 | 逆差可能導致本國貨幣貶值。 | 採取貨幣政策,穩定匯率。 |

| 就業問題 | 逆差可能導致產業競爭壓力。 | 透過培訓和產業調整促進就業。 |

貿易逆差意味著什麼?

當一個國家在國際貿易中,當其進口貨物和服務的支出超過了其出口的收入,就會導致貿易帳戶出現負值。簡單來說,這意味著該國在與其他國家的經濟往來中購買的商品和服務超過了它出售給其他國家的商品和服務的價值。這可能會導致一些經濟、貨幣和政治方面的影響。

它可能對本國貨幣的匯率產生影響,可能導致貨幣貶值。這時候由於進口超過出口,國家需要支付更多的外匯,可能導致外匯存底減少。並意味著國家需要從其他國家借入資金來彌補支付差額,導致國際債務的增加。如果這種情況持續,可能會導致債務問題。

長期的逆差可能導致本國貨幣貶值,然後引發通貨膨脹和國內購買力下降的問題。這是因為購買更多的外國商品需要更多的本國貨幣,而出口相對較少,需求相對較低,可能導致貨幣貶值以促進出口。

它還會導致國內需求偏向外國商品,可能對國內產業造成衝擊,尤其是那些直接受到進口競爭的產業。進口增加可能對國內產業造成競爭壓力,導致本國企業的困境,例如使本國產業的就業和利潤下降。

這些產業的衰退,進而會對就業產生負面影響。因為較多的商品和服務來自國外,可能減少本國就業機會。同時國內產業的競爭力下降,會造成本國勞工失業。而這些又可能導致失業率上升,增加社會和政治壓力。

它也通常與本國製造業減少有關,因為大量生產可能被轉移到生產成本較低的國家。這可能會削弱國內產業基礎。並可能引發政治爭議,導致貿易保護主義的抬頭,例如實施關稅或其他貿易限制措施,以保護本國產業,如美國對中國實施的關稅。

長期貿易逆差可能導致本國貨幣在國際外匯市場上承受壓力,可能需要採取措施來穩定匯率。同時為了彌補貿易赤字,會增加國家的對外債務。而國家需要支付債務利息和本金,就可能對國家的財政狀況產生影響。

需要注意的是,逆差本身不一定是負面的。因為國際貿易是複雜的,許多因素都會影響貿易狀況。在某些情況下,它可能是經濟成長和消費需求的體現。比如說它可能反映了國家對外國資本和投資的需求,有助於推動國內經濟的成長。外國投資可以帶來新的技術、管理經驗和就業機會。

而逆差也帶來了進口廉價商品,可以降低國內物價水平,對消費者有利。並有助於控制通貨膨脹,維持物價相對穩定。同時逆差允許國內消費者享受更多來自其他國家的多樣化的商品和服務。這豐富了市場選擇,並提高了消費者的生活品質。

在某些情況下,貿易逆差可以帶來消費者福利和經濟成長,但在其他情況下,它可能導致就業問題和經濟不穩定。而且長期或過度的逆差就需要擔憂,可能需要政府採取政策來調整,這種情況在美國體現的尤其明顯。

美國貿易逆差

美國貿易逆差

美國貿易上的逆差由來已久,一直是美國經濟發展歷程中的一個突出特點,根植於多個歷史時期和全球經濟背景。自二戰後,美國作為當時唯一在戰爭中未受損的主要國家,迅速成為全球經濟的領導者。然而,這一領先地位同時也塑造了美國長期的貿易逆差。

在戰後初期,其他國家經濟受到戰爭嚴重摧殘,只能依賴從美國進口商品,這使得美國享有貿易順差。冷戰期間,美國透過馬歇爾計畫支持戰後西歐國家的經濟重建,為這些國家提供大規模援助。然而,隨著韓戰和越戰的爆發,美國在海外駐軍並大量採購,加上歐洲和日本在美國的軍事保護下經濟起飛,導緻美國貿易順差急劇增加。

到了1976年,美國貿易由順差轉為逆差,而逆差與GDP比逐漸攀升,最高達到6%以上。石油貿易逆差成為美國貿易上逆差的主要來源,一度占美國貿易總逆差的相當比例。此外,國內過度消費和儲蓄不足,以及產業結構的變化,都成為逆差的結構性原因。

國內儲蓄不足的問題表現在美國長期以來的高消費、低儲蓄的現象,導致進口過多。即便在2008年國際金融危機後,這種下降趨勢並未扭轉,政府部門負儲蓄率進一步擴大。由此帶來的宏觀槓桿率上升,特別是在非金融企業和政府部門。

美元的國際霸權地位使得美國在全球經濟體系中扮演了特殊的角色。美元是全球最重要的國際貨幣,在全球外匯交易、央行外匯存底和全球交易支付的比例都相當高。然而,這也導致了特里芬難題,即美國需要保持逆差來輸出美元。但這可能損害美元信譽,是20世紀60年代美元危機的罪魁禍首。

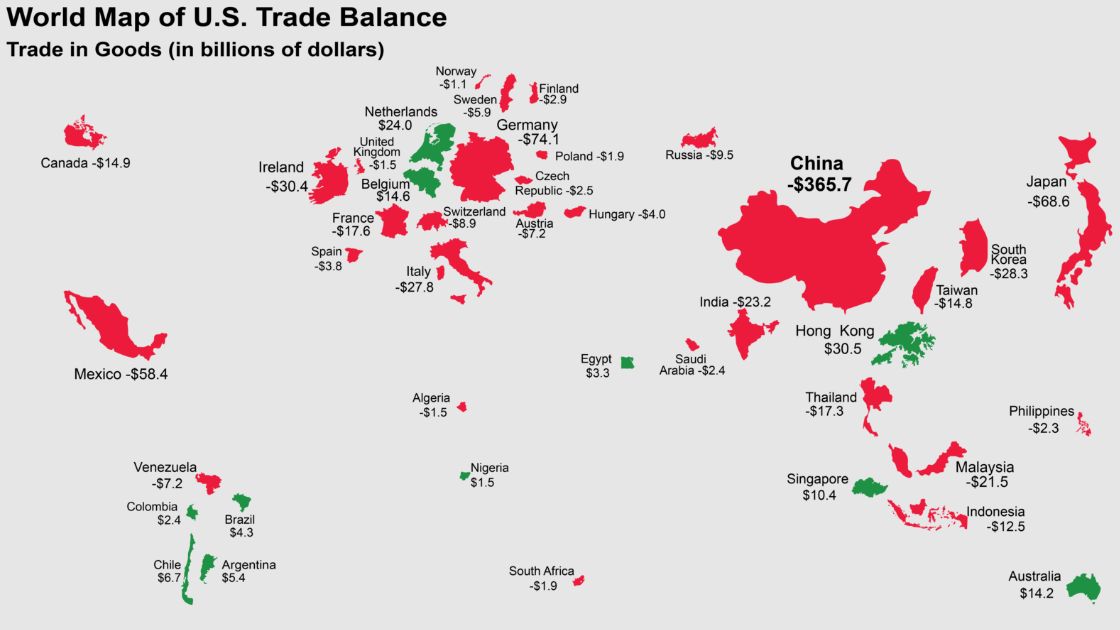

美國在貿易上的逆差在全球範圍內都存在,如上圖中所示,紅色表示跟美國在貿易上有逆差的國家,綠色的則表示跟美國貿易有順差的國家。從中可以看出,美國對中國貿易的逆差最大,而對香港的貿易順差最大。

在這種情況下,美國想要減少逆差,而引發的中美貿易戰也廣受世界關注。自2001年以來,中國大量引進外資,吸引國際企業在其境內設廠,形成了中國作為生產中心、美國作為市場中心的全球格局。

這導致了貿易差額的轉移,例如日本和中國台灣在大陸投資設廠後,其向大陸出口的中間品和資本品逐漸成為向美國出口的來源。自此中美貿易逆差占美國總逆差的比重越來越大,從2002年至2008年的26.6%,到後危機時代的2009-2018年攀升至44.8%。

而美國對華貿易實施的嚴格出口管制是導致雙邊貿易失衡的重要原因之一。高技術產品和稀缺資源品的貿易受到特別關注。若美國對中國出口管製程度放鬆,逆差可能減少。整體而言,中美貿易失衡既受到經濟結構和產業佈局的影響,也受到政策和統計方法等多面向因素的共同作用。

但中美並未能就此達成合作協議,而是就此爆發了貿易爭端。其中的主要措施之一就是徵收關稅,這不僅對中美兩國的經濟體系造成挑戰,也在全球範圍內引發了供應鏈的重新調整和全球貿易不確定性的增加。

因此需要注意的是,國際貿易失衡問題並非只是美國的問題。在全球化的背景下,各國相互依存,逆差國需要儲蓄過剩,而美國則需要維持逆差以維持自身經濟。 2008年金融危機後,新興市場和發展中國家開始強化自身的經濟體系,形成了全球經濟失衡的新格局。

儘管在全球經濟失衡的背景下,國際經濟體系需要再平衡,然而,美國的貿易逆差問題仍然存在。其與GDP之比仍然較高,顯示貿易問題已經深刻地融入了美國的經濟結構中。如何解決這個問題,需要國際社會共同努力,進行全球性的經濟調整,以實現更平衡和永續的全球經濟發展。

| 月 | 出口(百萬美元) | 進口(百萬美元) | 平衡(百萬美元) |

| 2023 年1 月 | 13092.6 | 38252.9 | -25160.3 |

| 2023 年2 月 | 11618.6 | 30620.6 | -19002 |

| 2023 年3 月 | 14181.1 | 30789.7 | -16608.6 |

| 2023 年 4 月 | 12794.4 | 33077.3 | -20283 |

| 2023 年 5 月 | 10679.2 | 35890.6 | -25211.5 |

| 2023 年6 月 | 10223.1 | 34334.1 | -24111.1 |

| 2023 年7 月 | 10659.5 | 36099.5 | -25440 |

| 2023 年8 月 | 10765.3 | 36724.7 | -25959.4 |

| 2023 年9 月 | 11834.6 | 40282 | -28447.4 |

| 2023 年10 月 | 16046.5 | 41570.7 | -25524.2 |

| 2023 年11 月 | 13903.9 | 35494.9 | -21591.1 |

| 2023 年總計 | 135798.7 | 393137.1 | -257338.4 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

標普500期貨指數作為全球金融市場的重要風向標,不僅反映市場預期與風險情緒,也為投資人提供了靈活高效的交易與避險工具,助力精準佈局未來走勢。

2025年06月23日

OTC交易所以其靈活多樣的交易方式和個人化服務,在全球金融市場中發揮重要橋樑作用,推動資本流動與創新發展,同時面臨監管和風險管理的挑戰。

2025年06月23日