發布日期: 2024年01月30日

在金融投資中,隨著市場的不斷演進,投資人不可避免地面臨各種風險,其中之一就是違約風險。為了有效地規避此一風險,金融市場應運而生了各種複雜的金融工具,而其中一種備受關注的工具就是信用違約交換(CDS)。這是一種較為複雜的金融工具,現在讓我們一起深入剖析。

信用違約互換是什麼意思

其又稱貸款違約保險,英文全稱為Credit Default Swap,簡稱CDS。是一種金融衍生性商品,由兩個交易對手方簽署合約,用於對沖債務違約的風險或是押注債務違約的風險。

簡而言之,信用違約互換是一種合同,其中一方支付一定的費用,以獲取對特定債務工具發生違約時的保險。如果債務工具發行者違約,CDS出售方將支付購買方一定金額的賠償,用於彌補潛在的經濟損失。

1993年美國艾克森石油公司因為郵輪洩漏面臨50億美元的罰款,於是找到摩根大通銀行要求貸款。當時的法律規定為了因應違約風險,銀行每貸出100美元就要留存8美元的準備金。

摩根大通銀行為了避免留存這筆巨額準備金,就找到另外一家銀行。約定每年給對方一定的利息,把石油公司的違約風險轉移給他承擔。如果石油公司違約無法償還貸款,這家銀行就代為賠付,這便是史上CDS的雛形。

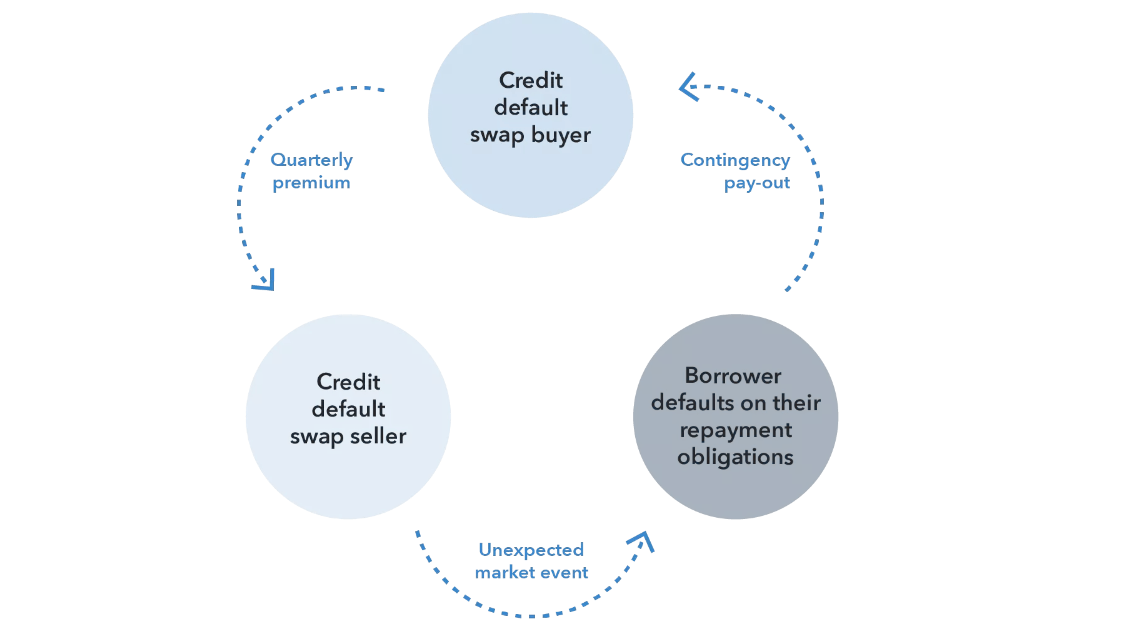

它相當於是一份債權的保險,在此交易中合約買方定期向合約賣方支付一定數額的保險費。一旦合約對應的債務人出現違約風險,合約賣方就需要賠償買方的損失。這樣一來作為買方的債權人,就把債權違約的風險轉移給了CDS賣家。此外,賣家也可以透過其他CDS合約交易來平衡手中持有的互換合約所帶來的風險。

1998年國際互換和衍生性商品協會ISDA創立了標準化的CDS合約,此後CDS得到了快速的發展,成為國外債券市場上最常見的信用衍生性商品。作為信用衍生性商品,它為金融機構轉移信用風險提供了工具,增加了債券市場的資金供給與流動性。

但其並不能完全轉移風險,當全社會信用履約率大面積下降時,許多CDS的賣方就有可能出現違約,時常容易發生混亂甚至導致金融危機的蔓延。但作為華爾街的創新產品,它對美國金融市場的發展扮演了重要角色。

這種工具的目的是提供一種方式,讓投資者能夠管理其投資組合中的信用風險。購買CDS的投資者相當於在購買一種“違約保險”,以保護其投資不受債務工具違約風險的影響。對於出售CDS的一方來說,它提供了一種獲得額外收入的方式,但也承擔了相應的違約風險。

CDS的賣方承諾向買方支付一定金額作為保險金,以換取買方在未來一段時間內支付給賣方一定金額的權利。如果債務發行人違約,則賣方將支付給買方違約損失的金額。

其價格由市場供需關係決定,也就是投資者對於債務違約風險的預期。如果市場普遍認為某個債務違約風險較高,它的價格就會升高,反之則會下降。它的價格升高也意味著市場對對債務違約風險的認知加深,而這種風險有可能帶來金融市場的不穩定。

其在金融市場中具有重要的作用,它可以為投資者提供對沖風險的工具,也可以為債券市場提供更廣泛的投資機會。但是信用違約交換市場的發展也存在一些問題,例如定價不透明以及CDS市場的槓桿效應等,這些問題需要監理機關加強監理保障金融市場的穩定性。

整體而言,信用違約交換是金融市場中常用的風險管理工具,特別是在涉及大量債務工具的投資組合中。它是目前全球交易最為廣泛的一種信用衍生品,這種工具允許投資者保護其持有的債務工具不受發行者違約的影響。

| 名詞 | 解釋 |

| 信用違約互換 | 金融工具,投資者用於對沖債務違約風險的保險。 |

| 違約風險 | 指債務工具發行方未能履行還款義務的風險。 |

| 保險方 | 提供保險的一方,承擔特定債務工具的違約風險。 |

| 購買方 | 購買保險的一方,透過CDS對沖債務違約風險。 |

| 違約交換 | CDS交易形式,購買方支付費用對沖債務違約風險。 |

| 標的資產 | CDS合約涉及的特定債務工具,用於保護或對沖投資。 |

| 信用事件 | 影響債務工具信用狀況的事件,可能觸發CDS合約。 |

| CDS利差 | 衡量購買CDS相對於債務工具風險的成本差異。 |

| 清算 | CDS市場中,信用事件發生時的合約清算與結算。 |

| 交易對手風險 | CDS是場外衍生性商品,涉及交易雙方的信用風險。 |

信用違約互換合約

它是一種金融衍生品,用於對沖或投機特定債務工具的信用風險。這種合約允許一方(通常是投資者或金融機構)購買或持有債務工具的信用保護,以防止發行人違約。

它涉及兩個主要參與者,即保險買方和保險賣方。保險買方就是投資者,其購買信用違約交換合約,支付一定的費用。在交換開始時,保險買方持有被視為潛在違約的債務工具。保險賣方是投資銀行或其他金融機構,為保險買方提供信用保障。如果發行人違約,保險賣方將支付合約規定的金額給保險買方。

該合約通常有固定的合約期限,期間內保險賣方將提供信用保護。如果債務工具發行人違約,保險買方可以向保險賣方要求賠償。違約定義、觸發條件和索賠程序通常在合約中明確規定。

其使用目的可以是對沖投資組合中的信用風險,也可以用於投機。然而,它的使用也引發了一些爭議。尤其是在金融危機期間,因為一些機構大量購買CDS,導致系統性風險增加。

舉例說明其運作過程:投資公司A持有公司X發行的債券,擔心公司X可能違約。為了保護自己免受潛在損失,公司A成為CDS合約的購買者。投資公司B相信公司X的信用狀況良好,願意為公司A提供對公司X違約風險的保險。公司B成為該合約的出售方。

該合約的標的資產是公司X發行的債券。合約規定如果公司X違約,即未能按時支付債務,那麼被視為發生違約事件。公司A需要向公司B支付一定的合約費用,相當於購買違約保險的費用。如果公司X違約,公司B將向公司A支付一定金額的賠償,用於彌補公司A可能的經濟損失。

公司A向公司B支付合約費用,購買CDS合約。如果在合約期間公司X未發生違約,合約到期時,交易結束,公司A支付的費用是公司B的收入。若公司X發生違約,公司A通知公司B,並提供相關證據。公司B依合約規定向公司A支付一定金額的賠償,用於彌補公司A因公司X違約可能遭受的經濟損失。

這個例子說明了CDS合約的運作過程,它是一種保險工具,購買方透過支付費用獲取對特定債務工具的違約風險的保險,而出售方則承擔相應的風險,如果發生違約事件,需要向購買方支付賠償。這種合約可以幫助投資者管理其投資組合中的信用風險。

需要注意的是,金融市場和工具的性質可能會發生變化,因此在實際操作中,應該謹慎理解和使用信用違約交換合約,並在專業人士的建議下進行相關交易。

信用違約交換的注意事項

信用違約交換的注意事項

它是一種複雜的金融衍生品,通俗地理解就是一種“保險合約”,用於對沖或保護投資者持有的債務工具可能發生的違約風險。使用這類合約時,需要注意一些重要事項。

打個簡單的比方:假設你借錢給朋友,但擔心朋友可能無法還款。為了保護你的資金,可以購買一份「朋友違約保險合約」(類似CDS)。如果朋友最後違約了,保險公司(類似CDS的出售方)將支付你一定的賠償金,幫你彌補損失。

在金融市場中,投資人擁有債務工具(如公司債),但他們擔心發行者可能會違約。為了減輕這種風險,就可以購買CDS合同,以獲得對特定債務工具違約風險的「保險」。如果債務工具發生違約事件,CDS出售方將支付購買方一定金額的賠償,以協助其應對潛在的損失。

使用時首先是在購買該合約之前,要確保充分理解標的資產,即合約所涉及的具體債務工具。這包括了解債務工具的信用狀況、發行人的財務狀況以及可能的違約風險。

該交易通常是場外交易,其不透明度是一項挑戰。投資者需要盡量了解交易標的和合約條款,確保了解所涉及的風險和義務。細讀合約的所有條款和條件,包括違約定義、賠償金額計算方式、費用支付等,確保對合約中的每一項條款都有清晰的理解。要知道不同的CDS合約有不同的條款,投資人需仔細研究合約條款,確保了解自己的權利和責任。

因為涉及與其他市場參與者的合同,存在對手方違約的風險。所以要對其賣方進行充分的信用調查,了解其財務實力和信用狀況。選擇信譽良好、穩健的交易對手,以降低違約賠償時的風險。並可能採取一些保護性措施,例如使用中央對手方(CCP)進行清算。

該市場的流動性可能會隨市場環境而變化。在進行信用違約交換投資時,要考慮市場流動性風險。確保在需要退出時能夠及時進行交易,並注意到價格可能會因為流動性問題而波動。

同時CDS市場受到監管,投資人需要了解相關法規並遵守監管要求。一些國家或地區可能會制定影響該市場的政策,投資者需對相關政策有所了解。考慮其對交易的影響,並確保自身交易符合適用的法規和合規要求。

投資者在使用該合約時應明確其目的,是用於對沖還是投機。同時應認識到其交易本身俱有風險,需謹慎評估其適用性和風險收益比。並避免過度使用槓桿,以免因市場波動導致虧損加劇。槓桿交易可能使得損失超過初始投資。

信用違約互換這種金融工具畢竟複雜,投資人應該謹慎行事。持有CDS的投資者應定期監控標的資產的信用狀況。發生可能導致違約的事件時,要及時行使CDS合約中的權利。充分了解相關市場和合同,確保能夠適應相應的風險。

| 合約類型 | 主要內容 | 相關文件 |

| ISDA協議 | 定義交易雙方基本權利、義務和標準化條款。 | ISDA Master Agreement |

| 附錄 | 客製化交易條件,包括標的資產、違約事件等。 | 附錄文件 |

| 確認書 | 每次具體交易時確認細節,包括標的資產、生效日期。 | ISDA協議的一部分 |

| 合規文件 | 確保交易符合法規和監管要求的文件。 | 合規性文件 |

| 交易文件 | 包括確認書等,明確雙方的交易細節。 | 具體交易文件 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。