2024年01月30日

在金融投资中,随着市场的不断演进,投资者不可避免地面临着各种风险,其中之一就是违约风险。为了有效地规避这一风险,金融市场应运而生了各种复杂的金融工具,而其中一种备受关注的工具就是信用违约互换(CDS)。这是一种较为复杂的金融工具,现在让我们一起深入剖析。

信用违约互换是什么意思

其又称贷款违约保险,英文全称为Credit Default Swap,简称CDS。是一种金融衍生品,由两个交易对手方签署合约,用于对冲债务违约的风险或者是押注债务违约的风险。

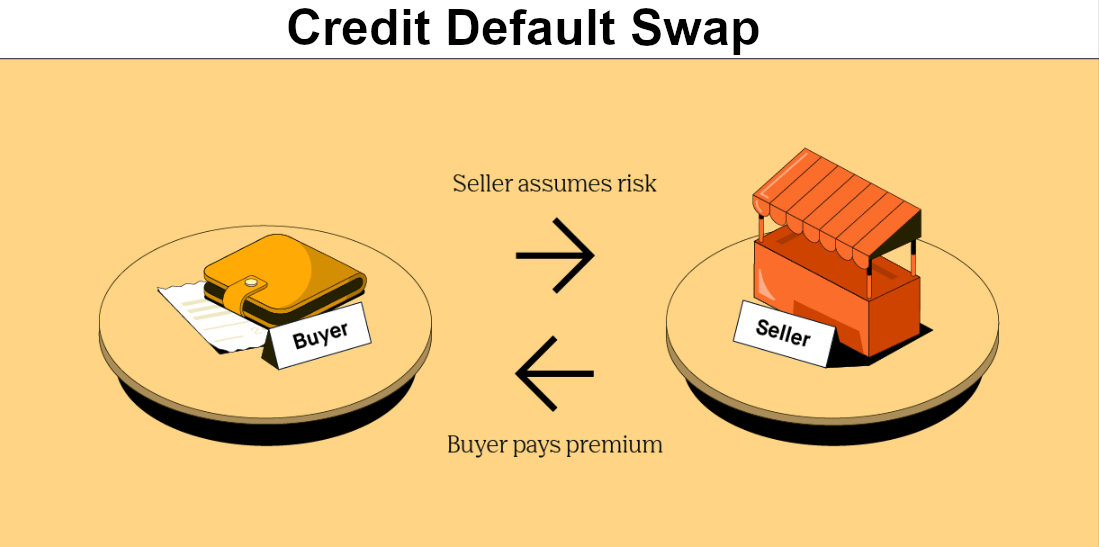

简而言之,信用违约互换是一种合同,其中一方支付一定的费用,以获取对特定债务工具发生违约时的保险。如果债务工具发行者违约,CDS出售方将支付购买方一定金额的赔偿,用于弥补潜在的经济损失。

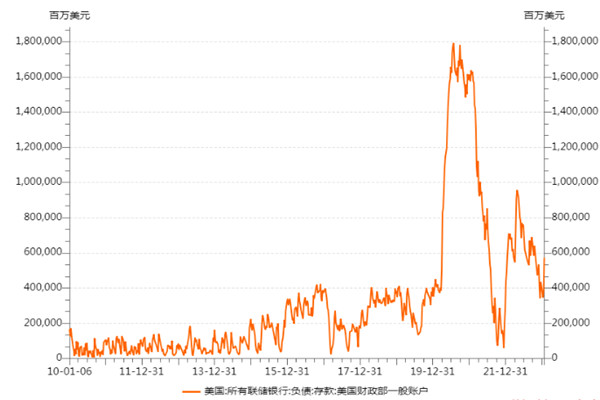

1993年美国艾克森石油公司因为邮轮泄漏面临50亿美元的罚款,于是找到摩根大通银行要求贷款。当时的法律规定为了应对违约风险,银行每贷出100美元就要留存8美元的准备金。

摩根大通银行为了避免留存这笔巨额准备金,就找到另外一家银行。约定每年给对方一定的利息,把石油公司的违约风险转移给他承担。如果石油公司违约无法偿还贷款,这家银行就代为赔付,这便是历史上CDS的雏形。

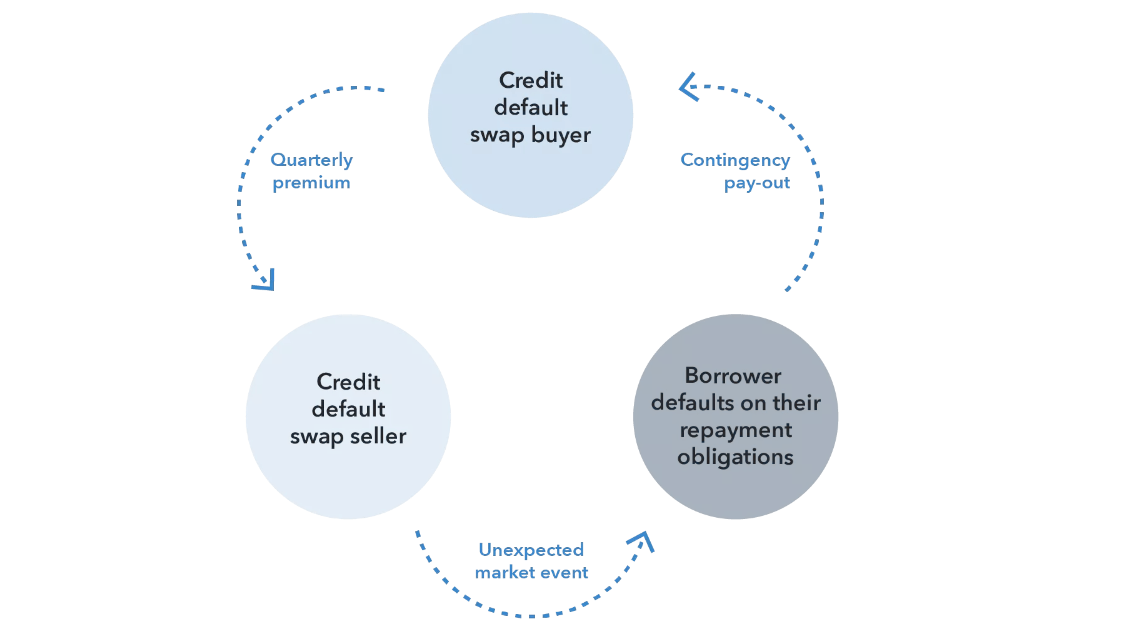

它相当于是一份债权的保险,在此交易中合约买方定期向合约卖方支付一定数额的保险费。一旦合约对应的债务人出现违约风险,合约卖方就需要赔偿买方的损失。这样一来作为买方的债权人,就把债权违约的风险转移给了CDS卖家。此外,卖家也可以通过其他CDS合约交易来平衡手中持有的互换合约所带来的风险。

1998年国际互换和衍生品协会ISDA创立了标准化的CDS合约,此后CDS得到了快速的发展,成为国外债券市场上最常见的信用衍生品。作为信用衍生品,它为金融机构转移信用风险提供了工具,增加了债券市场的资金供给与流动性。

但其并不能完全转移风险,当全社会信用履约率大面积下降时,很多CDS的卖方就有可能出现违约,时常容易发生混乱甚至导致金融危机的蔓延。但作为华尔街的创新产品,它对美国金融市场的发展起到了重要作用。

这种工具的目的是提供一种方式,让投资者能够管理其投资组合中的信用风险。购买CDS的投资者相当于在购买一种“违约保险”,以保护其投资不受债务工具违约风险的影响。对于出售CDS的一方来说,它提供了一种获得额外收入的方式,但也承担了相应的违约风险。

CDS的卖方承诺向买方支付一定金额作为保险金,以换取买方在未来一段时间内支付给卖方一定金额的权利。如果债务发行人违约,则卖方将支付给买方违约损失的金额。

其价格由市场供求关系决定,也就是投资者对于债务违约风险的预期。如果市场普遍认为某个债务违约风险较高,它的价格就会升高,反之则会下降。它的价格升高也意味著市场对对债务违约风险的认知加深,而这种风险有可能带来金融市场的不稳定。

其在金融市场中具有重要的作用,它可以为投资者提供对冲风险的工具,也可以为债券市场提供更广泛的投资机会。但是信用违约互换市场的发展也存在一些问题,比如定价不透明以及CDS市场的杠杆效应等,这些问题需要监管部门加强监管保障金融市场的稳定。

总体而言,信用违约互换是金融市场中常用的风险管理工具,特别是在涉及大量债务工具的投资组合中。它是目前全球交易最为广泛的一种信用衍生品,这种工具允许投资者保护其持有的债务工具不受发行者违约的影响。

| 名词 | 解释 |

| 信用违约互换 | 金融工具,投资者用于对冲债务违约风险的保险。 |

| 违约风险 | 指债务工具发行方未能履行还款义务的风险。 |

| 保险方 | 提供保险的一方,承担特定债务工具的违约风险。 |

| 购买方 | 购买保险的一方,通过CDS对冲债务违约风险。 |

| 违约交换 | CDS交易形式,购买方支付费用对冲债务违约风险。 |

| 标的资产 | CDS合同涉及的特定债务工具,用于保护或对冲投资。 |

| 信用事件 | 影响债务工具信用状况的事件,可能触发CDS合同。 |

| CDS利差 | 衡量购买CDS相对于债务工具风险的成本差异。 |

| 清算 | CDS市场中,信用事件发生时的合同清算和结算。 |

| 交易对手风险 | CDS是场外衍生品,涉及交易双方的信用风险。 |

信用违约互换合约

它是一种金融衍生品,用于对冲或投机特定债务工具的信用风险。这种合约允许一方(通常是投资者或金融机构)购买或持有债务工具的信用保护,以防止发行人违约。

它涉及两个主要参与方,即保险买方和保险卖方。保险买方就是投资者,其购买信用违约互换合约,支付一定的费用。在交换开始时,保险买方持有被视为潜在违约的债务工具。保险卖方是投资银行或其他金融机构,为保险买方提供信用保护。如果发行人违约,保险卖方将支付合同规定的金额给保险买方。

该合约通常有固定的合同期限,期间内保险卖方将提供信用保护。如果债务工具发行人违约,保险买方可以向保险卖方请求赔偿。违约定义、触发条件和索赔程序通常在合同中明确规定。

其使用目的可以是对冲投资组合中的信用风险,也可以用于投机。然而,它的使用也引发了一些争议。尤其是在金融危机期间,因为一些机构大量购买CDS,导致系统性风险增加。

举例说明其运作过程:投资公司A持有公司X发行的债券,担心公司X可能违约。为了保护自己免受潜在损失,公司A成为CDS合约的购买方。投资公司B相信公司X的信用状况良好,愿意为公司A提供对公司X违约风险的保险。公司B成为该合约的出售方。

该合约的标的资产是公司X发行的债券。合约规定如果公司X违约,即未能按时支付债务,那么被视为发生违约事件。公司A需要向公司B支付一定的合同费用,这相当于购买违约保险的费用。如果公司X违约,公司B将向公司A支付一定金额的赔偿,用于弥补公司A可能的经济损失。

公司A向公司B支付合同费用,购买CDS合约。如果在合同期间公司X未发生违约,合同到期时,交易结束,公司A支付的费用是公司B的收入。如果公司X发生违约,公司A通知公司B,并提供相关证据。公司B根据合同规定向公司A支付一定金额的赔偿,用于弥补公司A由于公司X违约可能遭受的经济损失。

这个例子说明了CDS合约的运作过程,它是一种保险工具,购买方通过支付费用获取对特定债务工具的违约风险的保险,而出售方则承担相应的风险,如果发生违约事件,需要向购买方支付赔偿。这种合同可以帮助投资者管理其投资组合中的信用风险。

需要注意的是,金融市场和工具的性质可能会发生变化,因此在实际操作中,应该谨慎理解和使用信用违约互换合约,并在专业人士的建议下进行相关交易。

信用违约互换的注意事项

信用违约互换的注意事项

它是一种复杂的金融衍生品,通俗地理解就是一种“保险合同”,用于对冲或保护投资者持有的债务工具可能发生的违约风险。使用这类合约时,需要注意一些重要事项。

打个简单的比方:假设你借钱给朋友,但担心朋友可能无法还款。为了保护你的资金,可以购买一份“朋友违约保险合同”(类似于CDS)。如果朋友最终违约了,保险公司(类似于CDS的出售方)将支付你一定的赔偿金,帮助你弥补损失。

在金融市场中,投资者拥有债务工具(比如公司债券),但他们担心发行者可能会违约。为了减轻这种风险,就可以购买CDS合同,以获得对特定债务工具违约风险的“保险”。如果债务工具发生违约事件,CDS出售方将支付购买方一定金额的赔偿,帮助其应对潜在的损失。

使用时首先是在在购买该合约之前,要确保充分理解标的资产,即合约所涉及的具体债务工具。这包括了解债务工具的信用状况、发行人的财务状况以及可能的违约风险。

该交易通常是场外交易,其不透明度是一个挑战。投资者需要尽量了解交易标的和合同条款,确保了解所涉及的风险和义务。细读合约的所有条款和条件,包括违约定义、赔偿金额计算方式、费用支付等,确保对合同中的每一项条款都有清晰的理解。要知道不同的CDS合同具有不同的条款,投资者需仔细研究合同条款,确保了解自己的权利和责任。

因为涉及与其他市场参与者的合同,存在对手方违约的风险。所以要对其卖方进行充分的信用调查,了解其财务实力和信用状况。选择信誉良好、稳健的交易对手,以降低违约赔偿时的风险。并可能采取一些保护性措施,如使用中央对手方(CCP)进行清算。

该市场的流动性可能随市场环境而变化。在进行信用违约互换投资时,要考虑市场流动性风险。确保在需要退出时能够及时进行交易,并注意到价格可能会因为流动性问题而波动。

同时CDS市场受到监管,投资者需要了解相关法规并遵守监管要求。一些国家或地区可能会制定影响该市场的政策,投资者需对相关政策有所了解。考虑其对交易的影响,并确保自身交易符合适用的法规和合规要求。

投资者在使用该合约时应明确其目的,是用于对冲还是投机。同时应认识到其交易本身具有风险,需谨慎评估其适用性和风险收益比。并避免过度使用杠杆,以免因市场波动导致亏损加剧。杠杆交易可能使得损失超过初始投资。

信用违约互换这种金融工具毕竟复杂,投资者应该谨慎行事。持有CDS的投资者应定期监测标的资产的信用状况。发生可能导致违约的事件时,要及时行使CDS合同中的权利。充分了解相关市场和合同,确保能够适应相应的风险。

| 合同类型 | 主要内容 | 相关文件 |

| ISDA协议 | 定义交易双方基本权利、义务和标准化条款。 | ISDA Master Agreement |

| 附录 | 定制交易条件,包括标的资产、违约事件等。 | 附录文件 |

| 确认书 | 每次具体交易时确认细节,包括标的资产、生效日期。 | ISDA协议的一部分 |

| 合规文件 | 确保交易符合法规和监管要求的文件。 | 合规性文件 |

| 交易文件 | 包括确认书等,明确双方的交易细节。 | 具体交易文件 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。