發布日期: 2023年12月27日

人人都想財務自由,為了成就這個目標。有的人努力工作,有的人創業當老闆,有的人就選擇投資。股市是許多投資人選擇的途徑,但想學習炒股卻又不知道該如何下手。暈暈乎上去就跟風買股,結果只能是虧錢賠本。現在就來跟大家好好說一下,想要股票投資該懂的一些事。

要義和特點

要義和特點

股票投資是指投資者透過購買股票(即公司的所有權股份)來參與公司所有權,並期望透過股票的升值和分紅等方式獲得回報。在股票市場中,公司將其所有權分為若干份額,每份稱為一股。投資者購買這些股票就成為公司的股東,享有相應的權利和收益。

透過購買公司的股票,投資股票的交易者成為公司的股東,享有公司所有權的權益。並預期股票在未來會升值,未來以較高價格賣出,獲得資本利得。有些公司會根據獲利狀況向股東支付分紅,為投資人帶來現金回報。而且股東通常有權參與公司事務的決策,例如選舉董事會成員等。

股票市場通常是高度流動的,投資者可以相對容易地買賣股票。這種流動性使得投資者能夠在需要時迅速進入或退出市場。這時投資人就需要訂定明確的投資目標,它是投資的基礎。只有清楚投資目標是為了長期增值、收取股利或短期獲利,才能選擇擇適合的投資策略。

但因為股票價格在短期內波動較大,所以一般投資人會採取長期的投資觀點。就是透過持有股票一段較長的時間,更好地來應對短期市場波動,實現長期資本增值。這樣一來投資人就會更關注公司的基本面和未來潛力,不看其短期價格,只看其長期來看是否有望實現增值。

所以在選擇股票時,投資人都會進行充分的研究和分析。這包括對公司基本面的了解,如財務狀況、獲利能力、管理團隊等,以及對市場趨勢和產業前景的分析。股票市場的資訊相對透明,公司必須公開揭露財務資訊和營運狀況。投資人可以利用這些資訊進行研究和分析,做出更明智的投資決策。

同時投資者需要密切關注市場動態、經濟指標和行業趨勢,了解這些因素有助於做出更準確的投資決策。因為股票市場受多種因素影響,包括經濟狀況、政治事件、利率變動等。這些因素導致股票價格的波動,創造了投資機會和風險。因為其潛在的高回報,才有眾多的投資人期望提供購買股票來實現資本升值和股利收入。

與潛在高報酬率相對的是,因股票市場的波動性較大,故而投資股票涉及較高的風險。投資者需要認識到股票市場存在風險,並採取措施進行有效的風險管理。分散投資、設定停損點和定期評估投資組合是常見的風險管理策略。

投資者應該透過在不同行業、不同地區或不同資產類別中分散投資來降低風險,這有助於降低由於單一投資的表現波動而導致的整體投資組合波動。透過投資多個不同公司的股票,投資者可以分散投資風險,降低單一公司的業務風險。

之後投資人也應該定期評估其投資組合的表現,檢查是否需要進行調整或重新分配資產。並且避免避免情緒化的決策,這是投資股票成功的關鍵。投資人應該冷靜面對市場波動,不受短期噪音的干擾,基於理性分析做出決策。

需要股票市場有各種各樣的參與者,包括個人投資者、機構投資者、基金經理人等。不同的投資人會採用不同的投資策略,影響市場的運作和股票價格。所以股票投資的成功與否取決於投資人的研究、市場判斷、經濟環境等多種因素。股票市場的波動性較大,投資人需要具備一定的財務知識和風險管理能力。

| 風險類型 | 特徵 | 影響 | 防範措施 |

| 市場風險 | 下跌市場,波動增加 | 股價下跌,投資組合價值減少 | 分散投資,定期再平衡 |

| 公司風險 | 內部問題,業界不景氣 | 股價大幅下跌,公司業績下滑 | 財務審查,基本面研究 |

| 流動性風險 | 缺乏買賣雙方,難以賣出 | 價格波動大,交易執行問題 | 選流動性好股票,設定合理交易目標 |

| 利率風險 | 利率上升,企業財務成本增加 | 債券價格下跌,高負債公司受影響 | 了解經濟環境,多元化投資 |

| 匯率風險 | 匯率波動,貨幣貶值 | 投資報酬率受損 | 用匯率避險工具,控制國際投資比例 |

研究方法

股票投資有兩種不同的研究方法,分別是技術分析法和基本面分析法。一般來說,基本面分析法較容易找到適合長期持有的股票。當然根據投資目標和偏好的不同,投資者可選擇其中一個或結合使用。

技術分析主要依賴市場的歷史價格和交易量數據,透過圖表和各種技術指標來預測未來的股價走勢。一般來說,它是透過觀察股價走勢形成的圖表模式,如頭肩頂、頭肩底、雙底等,來判斷未來市場趨勢。使用趨勢線來連接股價圖表上的高點或低點,以識別股價的趨勢方向。

也可以利用技術指標,包括各種計算得出的指標,如移動平均線、相對強弱指標(RSI)、隨機指標等,這些指標用於衡量市場的超買或超賣狀態。

並根據成交量變化的考慮,認為成交量的增加或減少能夠提供對股價走勢的有用資訊。也包括各種圖形形態的識別,如頭肩頂、雙頂、三重底等,這些形態可用於預測市場反轉。

技術分析的支持者認為,市場上已經包含了所有信息,而這些信息可以透過股價走勢和交易量來反映。技術分析的優點在於對短期波動的較好捕捉,但也因此有風險,因為短期市場可能受到噪音的干擾。

在基本面分析中,可以對公司進行分析的通常分為三個層次:宏觀層次、產業層次、公司層次。

宏觀層次需要考慮宏觀經濟以及產業的影響。宏觀要考慮整體經濟狀況,包括貨幣政策、利率、通貨膨脹率等因素。這些因素可以影響公司的獲利能力和市場環境。同時分析宏觀層次的產業趨勢,了解產業的成長潛力、競爭格局、門檻等。它有助於選擇在哪些行業中進行投資。

產業層級需要考慮產業週期和產業結構,了解所選產業處於何種週期,是處於成長期、成熟期或衰退期,以預測未來發展趨勢。並關注產業內不同公司的地位和競爭格局,以及產業內的供需關係和市場份額分配。

公司層級則需要考慮公司財務狀況、成長點以及產業鏈位置。要分析公司的財務報表,包括利潤表、資產負債表和現金流量表,以評估公司的獲利能力和財務健康狀況。並關注公司的成長點,即未來可能推動業績成長的因素,如新產品、新市場等。並了解公司在產業鏈中的位置,以評估其附加價值和利潤空間。

在定性分析中,投資者通常關注公司的故事、策略和前景。這包括對公司未來的看法、行業趨勢的洞察以及公司在行業中的競爭地位。需要注意的是,市場上的資訊通常會很快被價格所反映,因此投資者也應該注意市場對於公司和行業的普遍看法,以避免已被充分定價的投資機會。

總的來說,基本面分析需要全面檢視宏觀、產業和公司層面的因素,以做出更全面的投資決策。而技術分析也過於主觀,容易受到情緒和市場噪音的影響。因此,在製定投資策略時,投資者更傾向於將兩種方法結合使用。

股票投資組合

它是指投資者將資金分配到不同股票上,以實現風險分散和收益最大化的策略。這種由多支股票組成的投資集合,其目的是實現投資者的財務目標並分散投資風險。建構一個有效的投資組合涉及多個方面,包括資產配置、產業分佈、市值分佈等。

當然首先還是要確定投資目標,例如長期成長、資本保值、收入增加等。同時也要確定投資的時間框架,是短期投資還是長期投資。不同的目標和時間框架可能需要不同的投資策略和股票選擇。

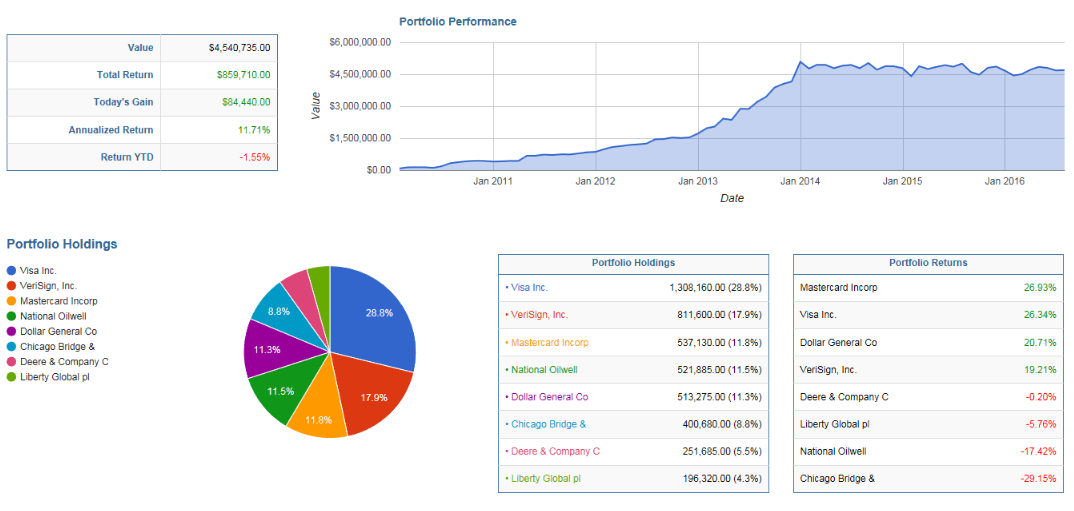

然後根據投資者的風險承受能力和投資目標,確定股票在整個投資組合中所佔的比例。風險承受能力高的投資人可能更願意接受波動性較大的股票,例如選擇較多的成長型股票。如上圖,就有更多的成長型股票。而風險承受能力較低的投資人可能更偏向較穩健的股票,例如更偏向價值型股票。

基於公司的獲利能力、財務狀況、管理階層等因素進行研究和分析,選擇具有良好基本面和潛在成長的個別股票。並平衡好價值型和成長型股票,以適應不同市場環境。價值股通常相對低估,而成長股則有較高的成長潛力。

在股票資產中,分散投資不同產業有助於降低特定產業風險。投資者可能選擇在多個不同行業中建立部位,以適應市場的不同表現。如上圖,就分數金融科技、能源以及零售、建築業等等。不同產業的股票可能對宏觀經濟因素的影響不同,因此可減緩整個投資組合的波動性。同時也要避免過度集中在少數幾支股上,以減少個股特定風險。

要考慮在投資組合中包含大、中、小型股。大盤股相對穩定,小型股有更大成長潛力,透過組合配置,可以平衡風險和回報。並根據市場條件和投資者的偏好,在投資組合中考慮國內和國際市場的股票,這有助於降低地區性風險。

也要設定合理的停損和獲利目標,以限制潛在的損失,並在達到預定目標時鎖定收益。最後也要定期檢視投資組合的表現並重新平衡,以確保其符合投資目標。市場波動可能導致投資組合的權重發生變化,需要調整。

值得注意的是,不同投資者的目標和風險承受能力不同,因此最適合的投資組合因人而異。綜合考慮上述因素,投資人可建構一個較為均衡且符合個人投資目標的股票投資組合。

| 投資策略 | 特點 | 風險 | 防範 | 適用投資者 |

| 成長投資 | 追求高成長公司,潛在高回報 | 高估值風險,業績波動 | 長期投資,風險分散 | 風險承受能力高的投資者 |

| 價值投資 | 尋找低估股票,穩健資本保值 | 持續低估風險,產業不景氣 | 財務審查,多元化投資 | 價值投資,低風險偏好。 |

| 股利投資 | 選擇高股利股票,穩定現金流 | 股利不穩定,企業獲利下降 | 研究公司財務,分散投資 | 尋求收入的投資者 |

| 指數型基金投資 | 複製市場指數,分散風險 | 市場整體下跌 | 低成本投資,長期持有 | 廣泛分散投資者 |

| 技術分析 | 基於歷史數據預測走勢 | 技術指標失效,短期波動 | 謹慎短交,結合基本面。 | 主動管理的短期投 |

最後總結一下股票投資的注意事項:

永遠不要賠錢:華倫巴菲特的第一法則,強調在投資上要盡量避免虧損。

小處著手大處著眼:從小規模開始投資,逐步學習和磨練,不要過於冒險。

站在企業主的角度去思考:將股票視為擁有公司部分所有權,專注於企業的基本面、估值和管理團隊。

只能投資你清楚有什麼風險的領域:不要投資自己不了解的產業,謹慎選擇投資標的。

不要試圖掌握市場時機:避免試圖準確預測市場波動,專注於長期投資。

有很強的自控能力:在投資執行計畫時保持冷靜,不受市場情緒波動影響。

永遠只能把多餘的資金投進去:不要將所有資金投入股市,保持風險可控。

密切注意趨勢:持續關注投資,了解市場變化,及時調整投資組合。

投資組合要多樣化:分散投資降低風險,涉足不同資產和投資工具。

買入並持有策略:根據目標利潤和期限,採用買入並持有的策略。

在別人恐懼的時候買入:在市場恐慌時,冷靜購入有潛力的投資。

保持客觀:投資決策要基於客觀評估,不受主觀幻想影響。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。