發布日期: 2023年05月16日

你首先應該明白的一點是,當市場處於趨勢之中時,斐波那契工具運用的效果最佳。

當市場處於上升趨勢時,明智的選擇通常是在匯價回撤至斐波那契支撐位之前選擇做多或買入,當市場處於下降趨勢時,最好是在匯價回撤至斐波那契阻力位時選擇做空或賣出。

為了找到這些回撤位,你首先必須找到最近的波段高點和波段低點。然後,對於下跌趨勢來說,選擇斐波那契畫圖工具,用鼠標點擊近期波段高點,並拖動鼠標至最近的波段低點。

對上升趨勢來說,畫圖過程和下降趨勢相反。

明白了嗎?現在,讓我們看看,如何在市場中利用斐波那契回撤位的一些具體例子。

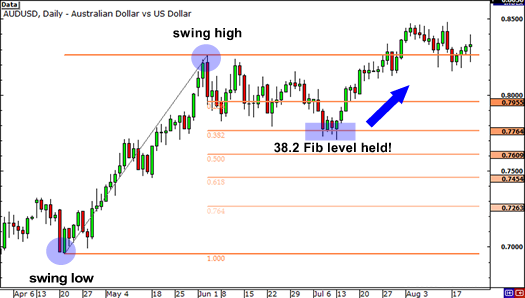

上升趨勢

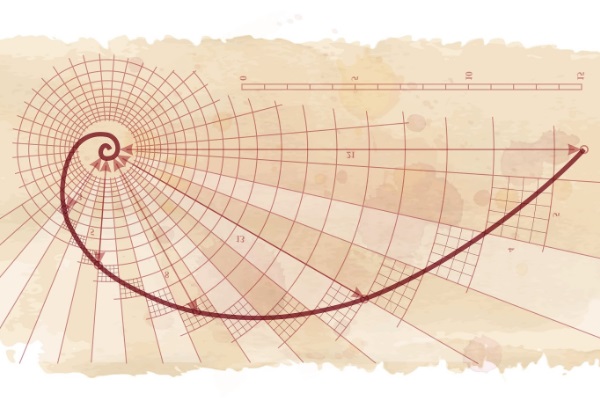

下圖是澳元/美元日圖:

首先,用鼠標點擊4月20日的波段低點0.6955,並拖動至6月3日的波段高點0.8264,軟件便自動為你顯示出你所畫的斐波那契回撤位水平。

如上圖所示,斐波那契回撤位是:0.7955(23.6%),0.7764(38.2%),0.7609(50.0%),0.7454(61.8%)和0.7263(76.4%)。

現在,市場預期是,如果澳元/美元自近期高點回撤,匯價將在某一個斐波那契回撤位獲得支撐,因為,隨著匯價回落,交易者將把買單放在這些價位附近。

現在,讓我們看看,在匯價達到波段高點過後的走勢情況:

澳元/美元回撤跌破23.6%的斐波那契回撤位後,在未來數周繼續下跌。匯價甚至測試38.2%的回撤位,但終難以收於該線下方。

然後,在7月14日左右,市場恢復上升趨勢,並最終突破之前的波段高點。很明顯,在38.2%回撤位的買盤在長期交易中獲利頗豐。

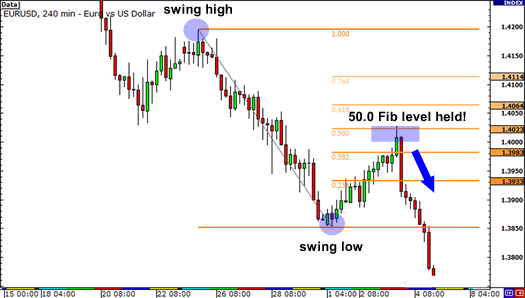

下降趨勢

現在,讓我們看看如何在下降趨勢中運用斐波那契回撤工具。

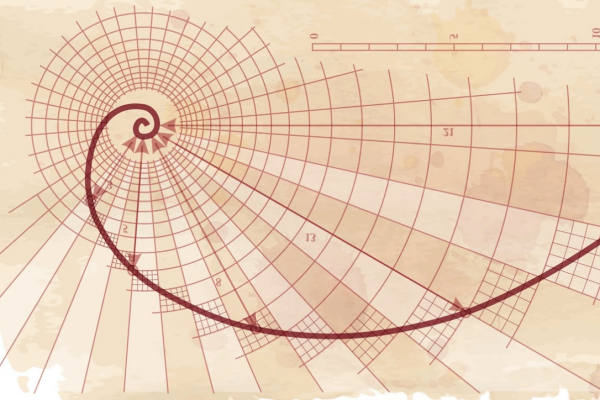

下圖是歐元/美元4小時圖:

波段高點見於1月26日高點1.4195,波段低點見於幾天後於2月2日創出的日低1.3854。斐波那契回撤位是1.3933(23.6%),1.3983(38.2%),1.4023(50.0%),1.4064(61.8%)和1.4114(76.4%)。 市場對於下跌趨勢的預期是,如果匯價自1.3854的波段低點回撤,那麽將在某一斐波那契水平遇阻,因為交易者將在上述價位設置賣單。

讓我們看看隨後發生什麽?

歐元/美元走勢是不是很完美?

匯價首先是嘗試反彈,在38.2%的斐波那契回撤位短暫遇阻後進一步反彈測試50%的回撤位。如果你在38.2%或50%的斐波那契回撤位水平設置一些賣單,那麽你將因此而獲利。

從上述兩個例子我們可以看出,匯價在斐波那契回撤位水平獲得短暫支撐或阻力。因為幾乎所有的人都在使用斐波那契工具,這些水平將會變成自我實現的阻力位和支撐位。

但是,有一點你必須記住,價格並非總是自這些水平反彈。你必須警惕一些可能出現的「死亡區域」。

現在,你應該永遠記住,斐波那契工具的使用並非總是那麽簡單。如果它們的運用都是如此簡單,交易員們將始終將他們的訂單放在斐波那契水平,且市場將永遠繼續趨勢走勢。

【EBC平臺風險提示及免責條款】:市場有風險,投資需謹慎。本文不構成投資建議。