摘要:

摘要:

帝納波利交易法是一種高精度策略,結合先行和滯後指標(如斐波那契工具、MACD)識別市場趨勢和關鍵點位,優化入場和離場時機,適用各種市場,但需較高經驗。

都說人類與其他動物的顯著差異之一就是善於使用工具,確實如此。無論是日常生活還是專業領域,各種工具都在幫助我們解決問題。而在交易市場上,也有特別有效的工具──帝納波利交易法。只要能夠善用這個工具,就能夠在實際操作中大幅提升交易效果。接下來,我們將深入探討帝納波利交易法及其彈性應用。

帝納波利交易法是什麼?

它又被稱為帝納波利點位交易法,是由國際頂級投資交易大師喬爾·帝納波利(Joel Dinapoli)先生創立的高精確度交易方法。此方法透過巧妙地結合高品質的先行指標與落後指標,旨在提供精準的市場入場與出場訊號。

帝納波利交易法是一套全面的交易系統,主要由六大指標組成,這些指標被分為兩個主要類別:判斷趨勢和判斷點位。判斷趨勢的部分包括了兩大先行指標和兩大落後指標,用來幫助交易者準確掌握市場的整體趨勢。

具體來說,帝納波利交易法中的先行指標包括置換移動平均線和擺動指標預測器。這些工具在市場分析中發揮了至關重要的作用。置換移動平均線透過將移動平均線向未來時段進行調整,幫助交易者預判市場的潛在走勢,從而獲得對未來市場變化的前瞻性視角。

擺動指標預測器則透過複雜的數學模型和計算,預測市場的價格波動和趨勢變化,進一步增強了對未來市場趨勢的預測能力。這些先行指標的結合,使交易者能夠在市場動向真正顯現之前,就掌握到潛在的交易機會。

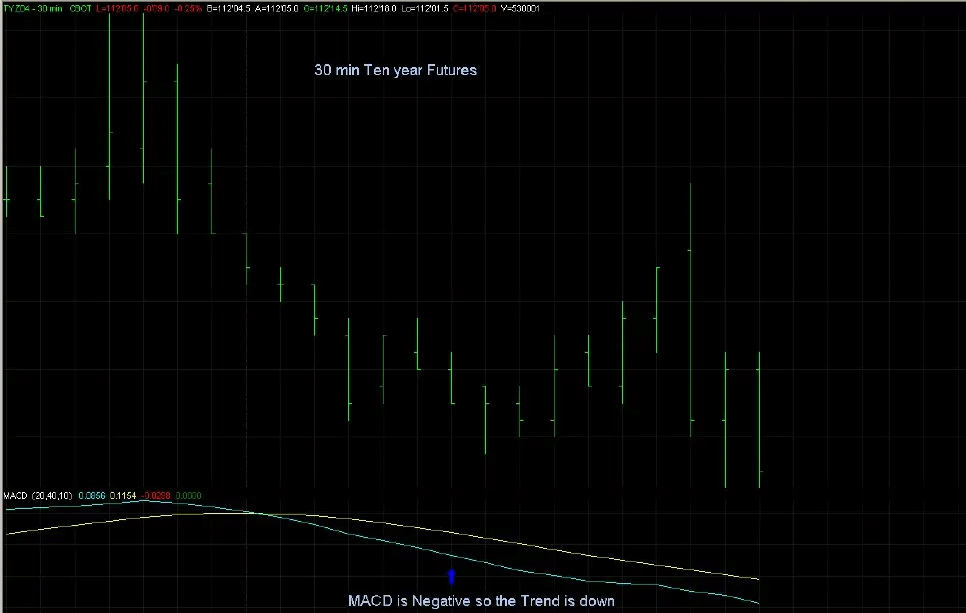

而滯後指標則由隨機指標和MACD指標的組合構成,主要用於確認市場的實際趨勢和交易訊號。隨機指標幫助辨識市場的超買或超賣狀態,結合MACD指標對市場動能的分析,可以有效驗證市場訊號的可靠性。這種滯後指標的配合,使交易者能夠在確認市場趨勢的基礎上做出更精準的交易決策。

在判斷點位方面,帝納波利交易法利用黃金疊加和邏輯獲利目標這兩個關鍵指標。黃金疊加透過運用高級斐波納契方法精確計算支撐和阻力區域,為交易者提供了一個科學的框架,用於確定市場的關鍵價位。

帝納波利交易法能夠幫助交易者準確地辨識出最佳的入場和離場點,從而在市場波動中把握交易機會。邏輯獲利目標則是基於市場的歷史資料和預測模型,為交易者設定合理的獲利目標,確保在市場達到預定價格時能夠順利獲利。兩者結合,為交易者提供了全面的點位分析和決策支援。

邏輯獲利目標則是透過精確的市場分析和計算,為交易者設定合理的利潤目標,以確保在價格達到預期水準時能及時實現獲利。結合市場歷史數據和預測模型,邏輯獲利目標提供了明確的利潤目標,幫助交易者在價格觸及預設點位時迅速採取行動,從而提高成功率和優化利潤鎖定時機。

這一系列高品質指標的組合,使得帝納波利交易法在複雜的市場環境中展現出卓越的精準性和高效性。透過融合先進的滯後指標與精準的先行指標,這套方法形成了獨特且有系統的交易體系。

該體係不僅涵蓋了先進的超買超賣分析,還引入了九種方向性圖形模式。超買超賣分析能夠提供市場過熱或過冷的訊號,幫助交易者識別潛在的反轉點,而九種方向性圖形模式則進一步細化了市場走勢,增強了對市場動態的把握。這些元素的綜合應用,使得交易決策更加精準、更有效率。

帝納波利交易法全面而精細,幫助交易者在複雜市場中做出精準決策。透過結合先進的先行和滯後指標、黃金比率支撐與阻力分析,以及科學的停損和獲利目標設定,交易者能夠準確地識別最佳入場和出場時機。此方法不僅優化了交易位置,還在多變的市場條件下實現了穩健的交易策略。

帝納波利交易法怎麼樣

帝納波利交易法提供了一個系統化的框架,透過結合斐波那契回撤和擴展水平、價格行為分析以及其他技術指標,來深入分析市場趨勢和價格水平。這種方法不僅幫助交易者識別關鍵的支撐和阻力位,還能夠預測價格的潛在目標,從而製定出更明確和高效的交易計畫。透過這個框架,交易者可以有系統地評估市場狀況,做出更準確的交易決策,並優化整體交易策略。

其次,它的優點還在於多重確認。透過結合斐波那契回撤和擴展水平與其他技術指標如移動平均線、RSI和MACD,可以提供更多確認訊號。這種機制提高了交易決策的可靠性,幫助交易者更準確地辨識市場中的關鍵支撐和阻力位,從而優化交易策略和風險管理,並提升成功率。

同時,帝納波利點位工具透過精確計算和分析,幫助交易者識別市場中的關鍵支撐和阻力位。這些關鍵點位在市場的反彈或突破過程中顯得尤為重要,因為它們標誌著潛在的價格反轉或持續趨勢的區域。

透過有效應用這些支撐和阻力點,交易者能夠更準確地預測市場的變動方向和重要價位,從而在製定交易策略時做出更有依據的決策。這不僅提高了交易的精準度,也增強了交易者在動態市場環境中的應變能力。

帝納波利交易法具備高度的適應性,可廣泛應用於各種金融市場,包括股票、外匯和期貨等。這種方法不僅適用於不同的市場類型,還能根據交易者的需求和策略,靈活調整到不同的時間框架,如日內交易、波段交易等。

無論是在短期內尋找快速交易機會,還是在較長的時間週期中製定穩健的投資計劃,帝納波利點位交易法都能提供有效的分析工具和策略支持,幫助交易者在多變的市場環境中做出精準的決策。

當然它也有缺點,帝納波利交易法對交易者的經驗要求較高,因為它涉及複雜的技術分析工具和策略。交易者需要熟練斐波那契回撤和擴展水平的準確繪製與解讀,理解這些工具如何反映市場的潛在支撐和阻力。

同時,成功應用此方法也要求交易者能夠將斐波那契工具與其他技術指標,如移動平均線、RSI和MACD等,進行有效結合。這不僅要求交易者俱備紮實的技術分析基礎,還需要在實際操作中持續累積經驗,以提高對市場訊號的敏感度和判斷能力。

此外,斐波那契回撤和擴展水準的選擇可能具有一定的主觀性,這主要體現在不同交易者對市場高點和低點的識別上。由於市場的波動性和複雜性,不同的交易者可能會基於個人的觀察和分析方法,選擇不同的關鍵點進行斐波那契水平的繪製。

這種主觀性可能導致相同的市場情況下,各自繪製的回撤和擴展水平存在差異,從而影響到最終的分析結果和交易決策。因此,雖然斐波那契工具在技術分析中非常有用,但交易者應結合其他分析手段來提高判斷的準確性,並減少主觀性的影響。

而在高度波動的市場環境中,帝納波利點位可能會失效,因為市場的劇烈波動和不確定性可能導致預設的支撐和阻力位失去有效性。並且由於帝納波利交易法主要依賴歷史資料進行分析,這可能導致在快速變化的市場條件下出現訊號延遲。

市場的動態變化往往迅速且不可預測,歷史數據可能無法及時反映當前市場的真實情況。因此,當市場出現急劇波動或突發事件時,基於歷史數據的交易訊號可能會落後,從而影響交易決策的及時性和準確性。

帝納波利交易法是一種系統化的技術分析方法,透過結合斐波那契回撤和擴展水平與其他技術指標,提供了一種有效的市場分析工具。儘管這種方法有其優點,例如明確的支撐和阻力位以及多重確認訊號,但也有一些缺點,如需要較高的經驗和主觀性。適當的使用和結合其他技術分析方法,可以提升交易決策的準確性。

帝納波利交易法的黃金率交易方法

帝納波利交易法的黃金率交易方法

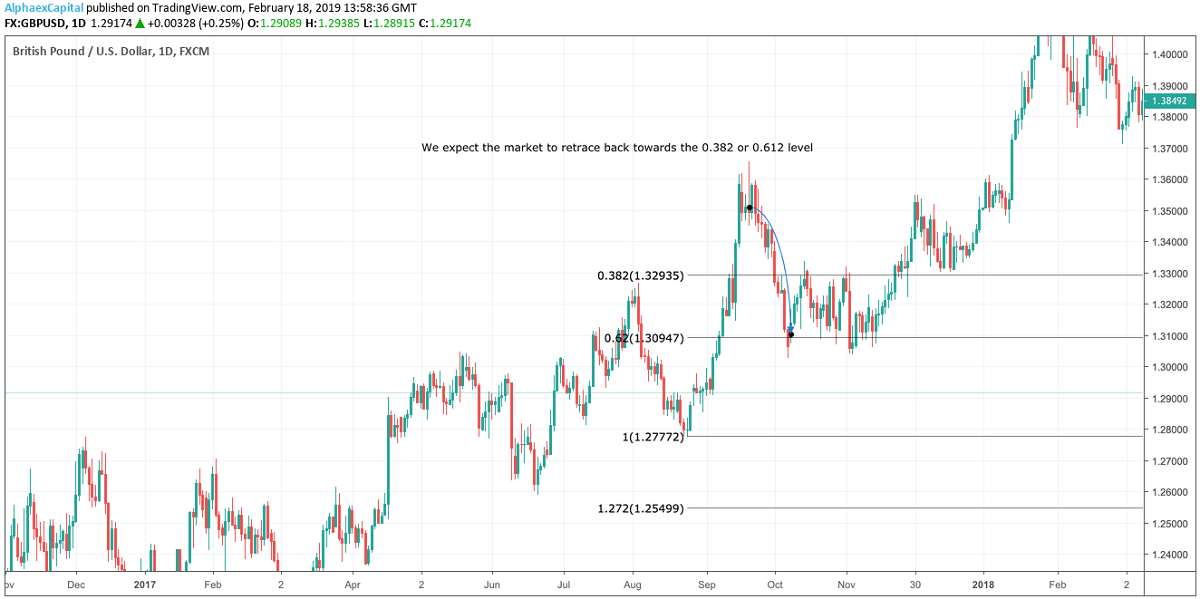

帝納波利交易法廣泛基於高級斐波那契技術,並結合領先指標,使其能夠識別高機率的交易機會,並幫助交易者在最佳時機入市。此方法的核心在於利用斐波那契回撤水準(如38.2%、50%、61.8%)來識別市場的潛在支撐和阻力位,並透過斐波那契擴展水準(如61.8%、100%、 161.8%)預測價格突破後的目標位。這種綜合應用斐波那契工具的策略,能夠有效掌握市場趨勢,並制定精準的交易決策。

在應用帝納波利交易法時,首先需要使用先進的技術來精確分析市場趨勢。交易者透過置換移動平均線、平滑異同移動平均線(MACD)和隨機指標等滯後指標來確定市場的整體方向,即識別市場是處於上升還是下降趨勢。這些滯後指標提供了市場的整體趨勢訊息,幫助交易者制定初步的交易策略。

隨後,交易者運用帝納波利交易法的黃金率(一種高級斐波那契分析方法)來識別市場中的支撐和阻力區域,從而選擇最準確的進場點。例如,如上圖所示,根據黃金率交易方法,市場預計將呈現下跌趨勢,其中0.382和0.612水準是關鍵阻力位。

在交易過程中,根據市場趨勢的不同,帝納波利交易法會採取多種具體策略來下訂單,以確保在市場無法維持預期價位時將損失降到最低。在趨勢上升的市場中,交易者通常會將停損點設定在實際支撐價位以下。這種做法旨在防止價格下跌時造成潛在的損失,透過將停損點設定在支撐價位以下,能夠有效應對市場的波動,並減少因價格回撤所帶來的風險。

相反,在趨勢下降的市場中,停損點則會設在實際阻力水準之上。這是為了應對價格上漲的壓力,並保護交易者免受價格突破阻力位的損失。透過這種靈活調整停損點的策略,交易者能夠根據市場趨勢的變化有效控制風險,從而優化交易結果,增強在不同市場條件下的交易成功率。

一旦確定了進場價位和停損點的位置,接下來需要計算邏輯獲利目標,這是一個先行指標,用於設定預期的交易利潤。計算出邏輯獲利目標後,應立即在市場中下單,以確保在價格達到預期目標之前鎖定利潤。避免在市場已經觸及目標點之後才進行操作,這樣可以確保抓住最佳的交易機會並實現預期收益。

如果停損點超過了風險管理的標準,那麼很簡單,放棄這筆交易即可。因為在交易前就已經能夠明確止損點的位置,這使得進行計算變得相對容易。這種預先規劃的能力幫助避免了超出風險承受範圍的交易,確保了資金管理的嚴謹性。

使用方向性圖形模式來判斷市場方向時,方向性指標通常會優先於趨勢指標。這是因為方向性圖形模式能更準確地反映市場的整體趨勢和潛在反轉點。而在進場和離場時,超買超賣分析則提供了關鍵的輔助訊息,幫助確定更合適的交易時機。透過結合這兩種分析方法,可以在市場走向明確時更精確地選擇進場點和離場點,從而優化交易策略的效果。

簡而言之,帝納波利交易法的黃金率交易方法是在上升趨勢的市場中,當價格回落並達到支撐位時建立倉位,然後在價格上漲到預設的利潤目標時進行套利。正確地使用高品質的先行指標進行這種交易,可以帶來顯著的好處,並可能實現較高比例的獲利交易。

此外,這種方法還可以利用最低的交易差價來下單。當市場接近進場點時,可以較低的價格買入,而當市場上漲時,再以較高的價格賣出。如果交易規模達到一定程度,與使用傳統的買入停損或賣出停損策略相比,這種方法在獲利率上會有顯著的差異。

帝納波利交易法的黃金率交易方法適用於長線和短線交易,展現出極大的彈性。無論是掌握長期趨勢還是捕捉短期波動,它都能發揮優勢。特別在流動性強、交易量大的市場,如股指期貨和外匯市場中,這種方法透過精準的支撐與阻力分析和科學的停損策略,幫助交易者實現穩健的收益。

| 分類 | 描述 | 應用市場 |

| 基本概念 | 結合先行和滯後指標,如斐波那契工具和MACD。 | 外匯、股票、期貨 |

| 核心工具 | 斐波那契回檔、黃金率、MACD | 適用於不同時間框架 |

| 關鍵特點 | 高精準度入場與離場、辨識趨勢與關鍵點位 | 波動性較高的市場 |

| 優點 | 提供明確的交易訊號、靈活性強 | 短期和中長期交易 |

| 適用條件 | 需要較高的交易經驗及對技術分析的深入理解 | 高波動性市場中的風險管理 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。