2024年10月11日

股票指数期货是一种金融工具,允许投资者在不拥有实际股票的情况下押注股市的整体走势。它为交易者提供了一种灵活、快捷的方式来参与市场并通过预测股指的涨跌来获利或规避风险。

此类期货不仅适合投机者,还可以帮助投资者管理投资组合的风险。在交易过程中,投资者需要选择合适的合约,使用不同的交易指令,并时刻关注市场变化,以实现利润或减少损失。

股票指数期货定义

股票指数期货简称股指期货或期货,是一种根据特定股票指数的预期走势进行交易的金融衍生品。投资者买卖此类期货合约,以对未来某个时点的股指水平进行投机或对冲。

交易者并不直接持有指数成分股,而是根据指数的整体变化来获利或规避风险。股指期货经常被用于市场风险管理,因为它可以帮助投资者在市场波动中锁定预期的指数价格。普通股指期货包括标准普尔500指数期货、道琼斯工业平均指数期货等。

股票指数期货有哪些?

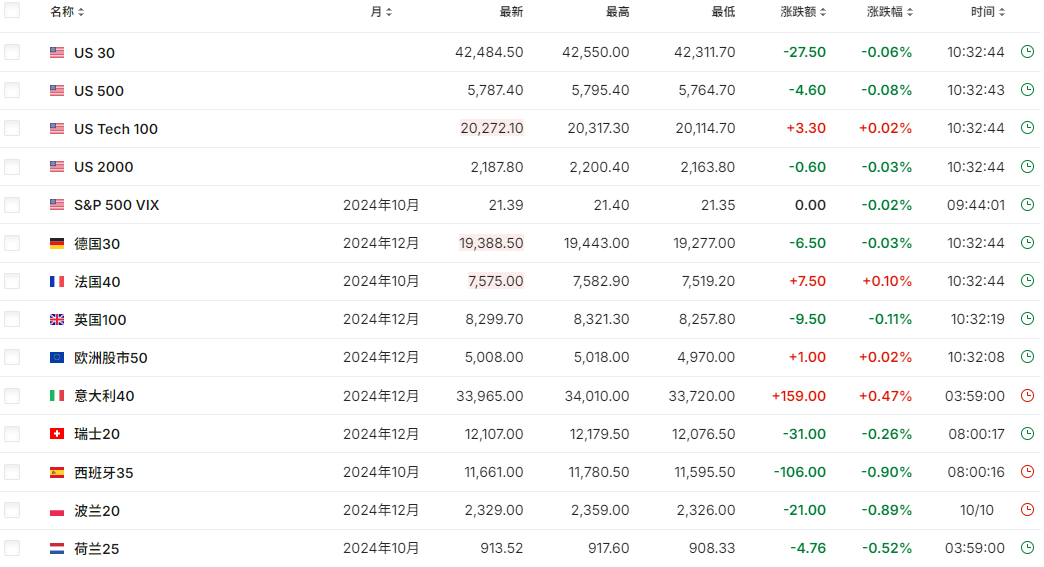

股票指数期货涵盖了全球许多主要股票市场的指数。常见类型包括基于美国标准普尔 500 指数的标准普尔 500 指数期货。它广泛代表美国市场上的大公司,是世界上最大、最活跃的股指期货之一。另一种常见的是道琼斯工业平均指数期货,它以道琼斯工业平均指数为基础,跟踪美国市场30家知名大公司的业绩。

此外,还有纳斯达克100指数期货,以纳斯达克100指数为基础,主要跟踪美国科技股和非金融大公司,吸引科技领域的投资者。在英国市场,富时100指数期货以富时100指数为基础,代表在伦敦证券交易所上市的市值最大的100家公司。

在亚洲市场,日经225指数期货以日本日经225指数为基础,追踪日本市场最具代表性的225家公司的表现。香港市场的恒生指数期货以香港恒生指数为基础,反映香港股市尤其是大型中资及跨国公司的整体走势。

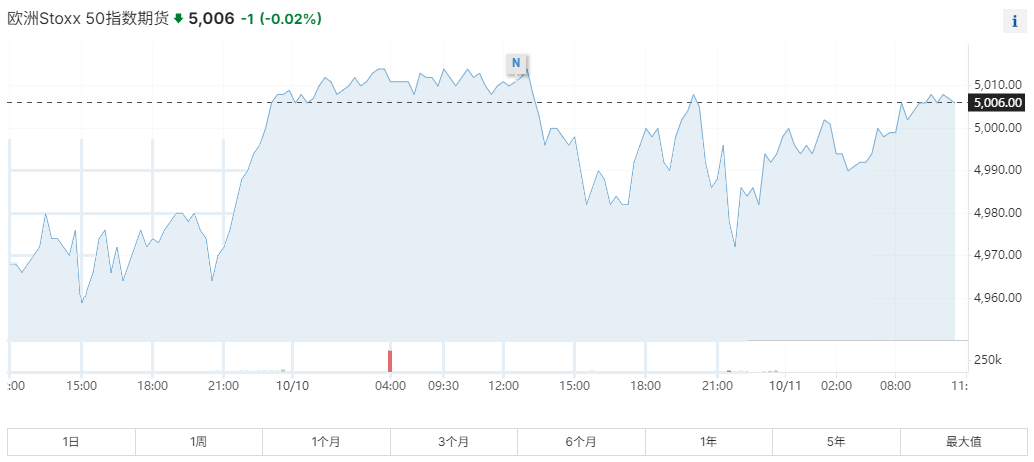

在欧洲市场,欧洲斯托克50指数期货以欧洲斯托克50指数为基础,该指数代表了欧元区主要市场50家大型跨国公司的业绩。此外,还有DAX指数期货,该期货以德国DAX指数为基础,追踪德国股市此前的表现。30家上市公司的业绩反映了德国的经济状况。

在全球范围内,MSCI世界指数期货以MSCI世界指数为基础,覆盖全球发达市场股票的表现,成为全球投资者使用的多元化市场指数期货之一。这些股票指数期货允许投资者针对不同区域市场和经济体进行交易和管理风险,为投资组合提供更多风险对冲和投机机会。

股票指数期货的特点

首先,股指期货是一种基于特定股票指数进行交易的工具。投资者并不持有指数成分股的具体股票,而是通过期货合约交易指数的整体走势。因此,它为投资者提供了方便快捷的进入市场的机会,而无需购买多个成分股。

其次,股票指数期货具有杠杆效应。交易者只需支付较小的保证金即可控制较大的市场头寸,这使得期货交易潜在高收益的同时,也伴随着较大的风险。杠杆的存在增加了投资者在价格波动时获利或损失的程度。

第三,股指期货合约有明确的到期日。到期时,合同将以现金或实物形式交付,具体取决于合同。大多数股指期货都是现金结算的,这意味着双方根据到期时的指数水平支付或收取价差。

股指期货还可以用于风险对冲。投资者可以通过做空或做多期货合约来规避市场风险,尤其是当市场下跌或波动时。股票指数期货为投资者提供了有效的对冲工具。机构投资者经常使用对冲策略来保护其现有的股票投资组合。

最后,股指期货市场通常流动性高且交易活跃。由于交易量大且买卖价差小,投资者可以快速执行交易。这种流动性吸引了众多投机者、套期保值者和套利者参与,让市场价格反映最新的市场预期。

简而言之,它的特点包括指数交易、杠杆作用、到期日明确、风险对冲功能、流动性高等。这些特点使其成为投资者管理风险、推测市场波动、实现短期收益的重要工具。

股票指数期货买卖过程

股票指数期货的买卖过程通常涉及几个关键步骤,主要围绕如何开户、选择合约、下单、最终结算等。

首先,投资者需要在期货经纪公司开立期货交易账户。大多数国家的交易所和监管机构要求投资者提供必要的身份信息并履行适当的风险评估程序。投资者开户后必须存入保证金,这是控制杠杆风险的重要机制。保证金通常只占合约价值的一小部分。

接下来,投资者需要选择特定的股票指数期货合约。每个期货合约都有明确的标的指数、合约规模、到期日和交易所。例如,标准普尔 500 指数期货合约基于标准普尔 500 指数的整体表现,并且具有与其他指数期货不同的交易规模和到期日。投资者必须根据市场预测、风险承受能力和投资目标选择合适的合约。

下达交易订单时,投资者可以选择多种订单类型。最常见的两种是市价单和限价单。市价单是指以当前市场价格立即买入或卖出期货合约,适合追求快速交易的投资者;限价订单允许投资者设定目标价格,只有当市场价格达到该水平时订单才会被执行。这通常用于波动较大的市场。

当投资者决定买入或卖出股指期货时,必须选择做多或做空。做多是指投资者看好指数未来的上涨,在期货合约到期前或价格上涨时卖出以获利;而做空则意味着投资者预期市场会下跌,投资者先卖出合约,等到价格下跌时再卖出。回购以获取利润。无论选择哪个方向,交易者都必须密切关注市场波动,及时调整仓位。

交易结算通常分为平仓和到期结算两种方式。大多数投资者会选择在合约到期前通过反向交易平仓,即如果之前买入期货合约,那么现在会卖出相同数量的合约;如果他们之前卖出了期货合约,他们将回购相同数量的合约。

这样投资者就可以锁定利润或止损。如果合约到期时未平仓,许多股票指数期货将以现金结算,双方根据到期时的指数水平支付或收取差价,无需实物交割。

简而言之,买卖股指期货涉及开户、选择合约、下单、管理仓位、最终结算等步骤。投资者可以灵活运用不同的交易指令和策略,在市场波动中获取潜在利润或对冲风险。

总的来说,股票指数期货为投资者提供了一种独特的参与市场的方式,无论是为了投机获利还是为了对冲风险,都具有很大的灵活性。通过了解如何选择合约、合理使用杠杆、控制风险,投资者可以在市场波动中抓住机会。然而,股指期货也伴随着高风险,尤其是在市场快速变化的情况下。投资者必须保持警惕,及时做出决策,以实现稳定收益或避免大幅损失。

| 类别 | 定义 | 特点 | 买卖过程 |

| 股票指数期货 | 基于指数走势的衍生品 | 便捷、不持有成分股 | 开户、存入保证金 |

| 常见期货 | 标普500、道琼斯等 | 杠杆高、潜在收益大 | 下单选择市价或限价单 |

| 全球期货 | 富时100、日经225等 | 流动性高 | 做多或做空 |

| 特点 | 指数交易、风险对冲 | 现金结算 | 到期前平仓或现金结算 |

| 结算方式 | 根据指数水平结算差价 | 反映市场预期 | - |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。