摘要:

摘要:

股票指數期貨為投資者提供了一種靈活的工具,透過槓桿作用在不持有實際股票的情況下參與市場,進行投機或對沖風險以獲取潛在收益。

股票指數期貨是一種金融工具,允許投資者在不擁有實際股票的情況下押注股市的整體走勢。它為交易者提供了一種靈活、快速的方式來參與市場並透過預測股指的漲跌來獲利或規避風險。

此類期貨不僅適合投機者,還可以幫助投資者管理投資組合的風險。在交易過程中,投資人需要選擇合適的合約,使用不同的交易指令,並隨時關注市場變化,以實現利潤或減少損失。

股票指數期貨定義

股票指數期貨簡稱股指期貨或期貨,是一種根據特定股票指數的預期走勢進行交易的金融衍生性商品。投資者買賣此類期貨合約,以對未來某個時點的股指水準進行投機或避險。

交易者並非直接持有指數成分股,而是根據指數的整體變化來獲利或規避風險。股指期貨經常被用於市場風險管理,因為它可以幫助投資者在市場波動中鎖定預期的指數價格。普通股指期貨包括標準普爾500指數期貨、道瓊工業指數期貨等。

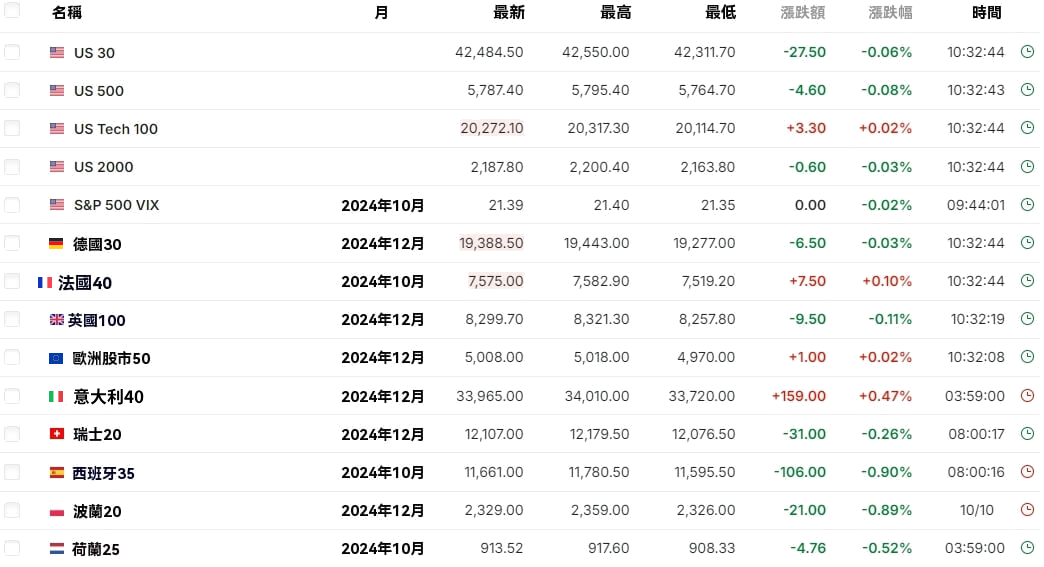

股票指數期貨有哪些?

股票指數期貨涵蓋了全球許多主要股票市場的指數。常見類型包括基於美國標準普爾500 指數的標準普爾500 指數期貨。它廣泛代表美國市場上的大公司,是世界上最大、最活躍的股指期貨之一。另一種常見的是道瓊工業平均指數期貨,它以道瓊工業指數為基礎,追蹤美國市場30家知名大公司的表現。

此外,還有納斯達克100指數期貨,以納斯達克100指數為基礎,主要追蹤美國科技股和非金融大公司,吸引科技領域的投資人。在英國市場,富時100指數期貨以富時100指數為基礎,代表在倫敦證券交易所上市的市值最大的100家公司。

在亞洲市場,日經225指數期貨以日本日經225指數為基礎,追蹤日本市場最具代表性的225家公司的表現。香港市場的恆生指數期貨以香港恆生指數為基礎,反映香港股市特別是大型中資及跨國企業的整體趨勢。

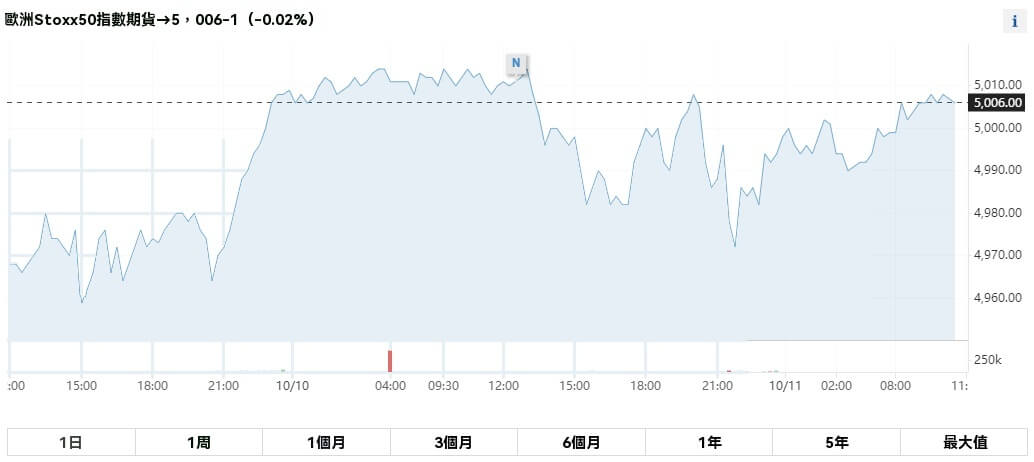

在歐洲市場,歐洲斯托克50指數期貨以歐洲斯托克50指數為基礎,該指數代表了歐元區主要市場50家大型跨國公司的表現。此外,還有DAX指數期貨,該期貨以德國DAX指數為基礎,追蹤德國股市先前的表現。 30家上市公司的業績反映了德國的經濟狀況。

在全球範圍內,MSCI世界指數期貨以MSCI世界指數為基礎,涵蓋全球已開發市場股票的表現,成為全球投資者使用的多元化市場指數期貨之一。這些股票指數期貨允許投資者針對不同區域市場和經濟體進行交易和管理風險,為投資組合提供更多風險對沖和投機機會。

股票指數期貨的特點

首先,股指期貨是一種基於特定股票指數進行交易的工具。投資人並非持有指數成分股的具體股票,而是透過期貨合約交易指數的整體走勢。因此,它為投資者提供了方便快速的進入市場的機會,而無需購買多個成分股。

其次,股票指數期貨具有槓桿效應。交易者只需支付較小的保證金即可控制較大的市場頭寸,這使得期貨交易潛在高收益的同時,也伴隨著較大的風險。槓桿的存在增加了投資者在價格波動時獲利或損失的程度。

第三,股指期貨合約有明確的到期日。到期時,合約將以現金或實物形式交付,具體取決於合約。大多數股指期貨都是現金結算的,這意味著雙方根據到期時的指數水平支付或收取價差。

股指期貨也可以用於風險對沖。投資者可以透過做空或做多期貨合約來規避市場風險,尤其是當市場下跌或波動時。股票指數期貨為投資者提供了有效的避險工具。機構投資者經常使用對沖策略來保護其現有的股票投資組合。

最後,股指期貨市場通常流動性高且交易活躍。由於交易量大且買賣價差小,投資者可以快速執行交易。這種流動性吸引了許多投機者、避險者和套利者參與,讓市場價格反映最新的市場預期。

簡而言之,它的特點包括指數交易、槓桿作用、到期日明確、風險對沖功能、流動性高等。這些特點使其成為投資者管理風險、推測市場波動、實現短期收益的重要工具。

股票指數期貨買賣過程

股票指數期貨的買賣過程通常涉及幾個關鍵步驟,主要圍繞著如何開戶、選擇合約、下單、最終結算等。

首先,投資者需要在期貨經紀公司開立期貨交易帳戶。大多數國家的交易所和監管機構要求投資者提供必要的身份資訊並履行適當的風險評估程序。投資人開戶後必須存入保證金,這是控制槓桿風險的重要機制。保證金通常只佔合約價值的一小部分。

接下來,投資人需要選擇特定的股票指數期貨合約。每個期貨合約都有明確的標的指數、合約規模、到期日和交易所。例如,標準普爾500 指數期貨合約是基於標準普爾500 指數的整體表現,並且具有與其他指數期貨不同的交易規模和到期日。投資者必須根據市場預測、風險承受能力和投資目標選擇合適的合約。

下達交易訂單時,投資人可以選擇多種訂單類型。最常見的兩種是市價單和限價單。市價單是指以當前市場價格立即買入或賣出期貨合約,適合追求快速交易的投資者;限價訂單允許投資者設定目標價格,只有當市場價格達到該水平時訂單才會被執行。這通常用於波動較大的市場。

當投資者決定買入或賣出股指期貨時,必須選擇做多或做空。做多是指投資者看好指數未來的上漲,在期貨合約到期前或價格上漲時賣出以獲利;而做空則意味著投資者預期市場會下跌,投資者先賣出合約,等到價格下跌時再賣出。回購以獲取利潤。無論選擇哪個方向,交易者都必須密切注意市場波動,並及時調整部位。

交易結算通常分為平倉和到期結算兩種方式。大多數投資者會選擇在合約到期前透過反向交易平倉,即如果之前買入期貨合約,那麼現在會賣出相同數量的合約;如果他們之前賣出了期貨合約,他們將回購相同數量的合約。

這樣投資者就可以鎖定利潤或停損。如果合約到期時未平倉,許多股票指數期貨將以現金結算,雙方根據到期時的指數水平支付或收取差價,無需實物交割。

簡而言之,買賣股指期貨涉及開戶、選擇合約、下單、管理部位、最終結算等步驟。投資人可以靈活運用不同的交易指示和策略,在市場波動中取得潛在利潤或避險風險。

總的來說,股票指數期貨為投資者提供了一種獨特的參與市場的方式,無論是為了投機獲利還是為了對沖風險,都具有很大的靈活性。透過了解如何選擇合約、合理使用槓桿、控制風險,投資人可以在市場波動中抓住機會。然而,股指期貨也伴隨著高風險,尤其是在市場快速變化的情況下。投資者必須保持警惕,及時做出決策,以實現穩定收益或避免大幅損失。

| 類別 | 定義 | 特點 | 買賣過程 |

| 股票指數期貨 | 基於指數走勢的衍生性商品 | 便捷、不持有成分股 | 開戶、存入保證金 |

| 常見期貨 | 標普500、道瓊等 | 槓桿高、潛在效益大 | 下單選擇市價或限價單 |

| 全球期貨 | 富時100、日經225等 | 流動性高 | 做多或做空 |

| 特點 | 指數交易、風險對沖 | 現金結算 | 到期前平倉或現金結算 |

| 結算方式 | 根據指數水平結算差價 | 反映市場預期 | - |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

VOO ETF涵蓋500檔美國頂尖公司股票。 2025年市場看好Loews、Charter通訊、Salesforce、Fair Isaac和Moderna五支成分股的上漲潛力。投資可將VOO作為核心持股再結合潛力股平衡。

2025年08月22日

無人機概念股在2025年成為投資人關注的熱點。台股漢翔、雷虎、長園科等主要聚焦於產業鏈中上游;美股概念股則較集中在整機整合商和系統解決方案巨頭,兩者各具投資機會。

2025年08月22日

私募股票是上市公司向特定投資者非公開發行新股募資,導致股權稀釋並影響每股盈餘(EPS)。股價走勢取決於公司能否有效利用資金提升獲利,否則可能面臨下行壓力。

2025年08月22日