2024年10月10日

在金融市场中,金融期货发挥着越来越重要的作用。它们不仅为投资者提供有效的风险管理工具,还帮助市场参与者抓住价格波动带来的机会。无论您是寻求锁定汇率的跨国公司,还是寻求对冲股市风险的个人投资者,它都能为您提供灵活的解决方案。

在本文中,我们将深入探讨金融期货的定义、类型以及与金融期权的区别,同时分析其在风险管理和市场运作方面的关键功能。我希望这些内容可以帮助大家更好地理解它在当今经济环境下的重要性。

金融期货是什么?

金融期货是金融衍生品的一种。简单来说,就是以某种金融资产为基础的标准化期货合约。它允许投资者在未来某个时间以预先约定的价格买卖特定的金融资产,例如股票指数、国债、外汇或利率。此类期货的特点是合约标准化、交易透明。投资者可以利用它们来对冲市场波动的风险或进行投机操作。

其显着特点之一是能够使用杠杆,这意味着您只需提供一小部分保证金(通常约为合约价值的5%)即可控制较大的资产。这种杠杆可以大大增加您的潜在回报,但也意味着更高的风险。如果市场走势与预期相反,您的损失可能远远超过您的初始投资。

金融期货包括哪些类型?

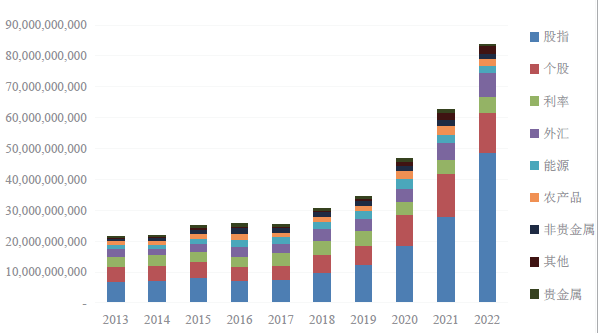

它有很多类型,每种都有自己独特的市场工具,可以帮助投资者对冲风险或进行投机。首先,股指期货是金融期货的重要品种。它们是基于股票市场指数的期货合约,例如标准普尔 500 指数期货和道琼斯工业平均指数期货就是常见的例子。

此类期货主要用于预测整个股票市场的走势,而不是单个公司股票的走势,因此投资者可以利用市场的整体涨跌来获利或降低风险。股指期货的波动往往与全球股票市场紧密相连,让全球投资者参与市场的短期波动或长期趋势。

接下来是利率期货,它与利率变化直接相关。它们基于短期或长期利率的波动,常见的是美国国债期货和欧洲国债期货。通过交易利率期货,投资者可以有效管理利率变化带来的风险,尤其是在利率不确定的市场环境下。例如,公司或银行可以利用利率期货来对冲借贷成本上升的风险,而投资者则可以从利率上升或下降的投机中获利。

还有外汇期货,一种涉及不同国家货币对交易的金融期货。例如,欧元兑美元期货和英镑/美元期货都很常见。这些期货合约帮助跨国公司和金融机构管理外汇波动风险,特别是在外汇市场剧烈波动时期。通过交易外汇期货,投资者可以锁定未来汇率,以避免不利的汇率变化,同时也可以从汇率波动中获利。

此外,还有一些商品期货,如黄金期货和白银期货。尽管这些期货与实物商品有关,但也可以被视为实物商品的一部分,因为它们广泛用于金融市场的投机和对冲。投资者可以通过黄金或白银期货对冲通胀或金融市场的不确定性。在市场动荡时期,黄金期货通常被视为“避险”资产。

最后,信用衍生品期货是一种更为复杂的金融期货类型。它们通常与公司或国家的债务有关,例如基于信用违约掉期(CDS)的期货合约。此类期货允许投资者对冲信用风险或从信用风险预期波动的投机中获利。这使得金融机构和投资者能够更好地管理债务市场的潜在风险,特别是随着经济周期的变化,信用风险可能会增加。

总体而言,它是多元化的,涵盖股票市场、利率市场、外汇市场以及商品和信贷市场。不同类型的期货为投资者提供了灵活的工具,帮助他们应对各种金融风险,同时也为投机提供了丰富的选择。

金融期货和金融期权的区别

期货和期权在风险和损失方面存在显着差异。首先,期货的主要特点之一就是强平风险。当市场价格大幅波动时,投资者的保证金可能不足以维持仓位,并面临损失全部本金的风险。

这种风险使得期货交易的潜在损失非常高。期权不存在清算风险。即使标的资产价格大幅下跌,期权的价值也会下降,但不会回到零。换句话说,投资者只会损失最坏情况下所支付的保费,而不会产生任何额外损失。即使市场对你不利,期权的价值也只是接近于零,并没有完全消失。

此外,金融期货和金融期权也有不同的交易方式。期货允许投资者根据自己对市场的判断进行双向交易。他们可以通过看涨(买入期货)或看跌(卖出期货)来获利。选项更加灵活。

除了作为期货的标的物之外,更多的交易策略可以通过买入或卖出看涨期权或看跌期权来组合。与期货相比,期权有更多的交易方向。投资者可以通过这些策略更加灵活地管理风险,并有机会通过组合策略降低风险,甚至在大多数情况下获利。

此外,期权的一个重要优势在于其投资组合策略。由于期权的价值不会完全归零,投资者可以通过不同的组合策略来锁定利润或降低风险。期权交易者可以在不同的市场环境中找到适合的操作方法,以获得更高的收益并降低风险。

总体而言,期货和期权的主要区别在于到期日、杠杆、风险管理方法和交易灵活性。金融期货具有较高的风险,特别是当市场剧烈波动时,很容易导致爆仓,而期权则提供了更好的风险控制手段。尽管期权的价值会随着市场波动而变化,但它永远不会完全归零。此外,期权的灵活性使得投资者可以通过复杂的策略组合进一步优化投资回报和风险管理。

金融期货有哪些功能?

金融期货具有多种功能,包括风险管理、价格发现、提供流动性以及提供投机和套利机会。它们是金融市场中非常重要的工具,被企业、投资者和金融机构广泛用于风险对冲和投资。

首先,风险管理是其核心职能之一。企业、投资者和金融机构可以利用金融期货来对冲未来市场价格波动的风险。例如,跨国公司可以通过外汇期货锁定未来汇率,避免汇率波动对利润的影响;投资者可以利用股指期货或利率期货来对冲股市或利率变化带来的潜在损失。通过提前锁定未来价格,帮助参与者减少不确定性和损失。

其次,它还具有价格发现功能。期货市场的价格反映了市场对某种金融资产未来走势的预期,因此通常具有一定的前瞻性。通过观察期货市场的价格变化,投资者可以更好地了解市场对未来价格的看法,并据此调整自己的投资决策。期货价格通常被认为是帮助预测现货市场未来价格的“领先指标”。

它还提供流动性,这是其关键功能之一。期货市场的高流动性意味着投资者可以快速、轻松、以合理的价格买卖期货合约。这种流动性提高了市场效率,吸引更多投资者参与,使期货市场更加稳定。

此外,金融期货还创造了投机和套利的机会。投机者可以利用期货市场的杠杆作用,通过预测价格变动来获利。例如,他们可以在预期价格上涨时买入期货合约,否则卖出。

套利者利用不同市场或同一市场不同时间的价格差异来获利。例如,当现货市场和期货市场存在价差时,他们可以同时低买高卖,获得无风险利润。此类操作也有助于市场价格的修正,增强市场的有效性。

最后,它降低了交易成本。由于期货合约标准化,其交易成本较低,特别是在交易大额金融资产时,期货市场的成本优势更加明显。标准化合约简化了交易流程,降低了参与者的时间和资金成本。

总体而言,它不仅为市场参与者提供了管理风险、发现价格和提高流动性的手段,也为投机者和套利者创造了获利机会。这些功能共同提高了金融市场的稳定性和效率,为全球金融市场运行提供有力支撑。

总体而言,金融期货是一个强大的工具,可以帮助投资者和企业有效应对市场波动。无论您是在寻找对冲风险的方法还是想从投机中获利,它都为您提供了多种选择。当然,了解其背后的机制和风险也至关重要。在参与期货交易之前,充分的准备和研究将使您轻松驾驭这个复杂的市场。

| 类别 | 内容 | 特点 | 功能 |

| 定义 | 标准化期货合约 | 杠杆、透明 | 风险管理、价格发现 |

| 类型 | 股指、利率、外汇等 | 多元化 | 提供流动性、投机 |

| 区别 | 期货风险高,期权限损 | 灵活交易 | 策略多样化 |

| 功能 | 风险管理、流动性 | 反映市场预期 | 降低交易成本 |

| 参与者 | 跨国公司、个人投资者 | 范围广 | 对冲与收益机会 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。