摘要:

摘要:

美国纳斯达克100指数自7月以来未能跑赢市场,美国经济表现强劲,股市波动加大。加息和高债务引发担忧。科技股估值高,可能受到利率上升和人工智能趋势减弱的影响。

重科技的纳斯达克100指数从7月开始没有继续跑赢市场,这和我们的预期有所出入,之前认为经济低迷的迹象可能更快阻止加息并助力防御性投资。

《经济学人》在4月的一份报告中表示,美国经济相对强势表现是可以持续的成就。从目前看,这似乎成为了自我实现的预言。

亚特兰大联储的预测模型显示,美国年化实际GDP增长第三季度可能超过5%,专业经济学家则认为高于3%。

这标志着经济发展从前面4个季度的逾2%进一步加速,考虑到对价格压力的刺激,美联储对此可能会十分忧虑。

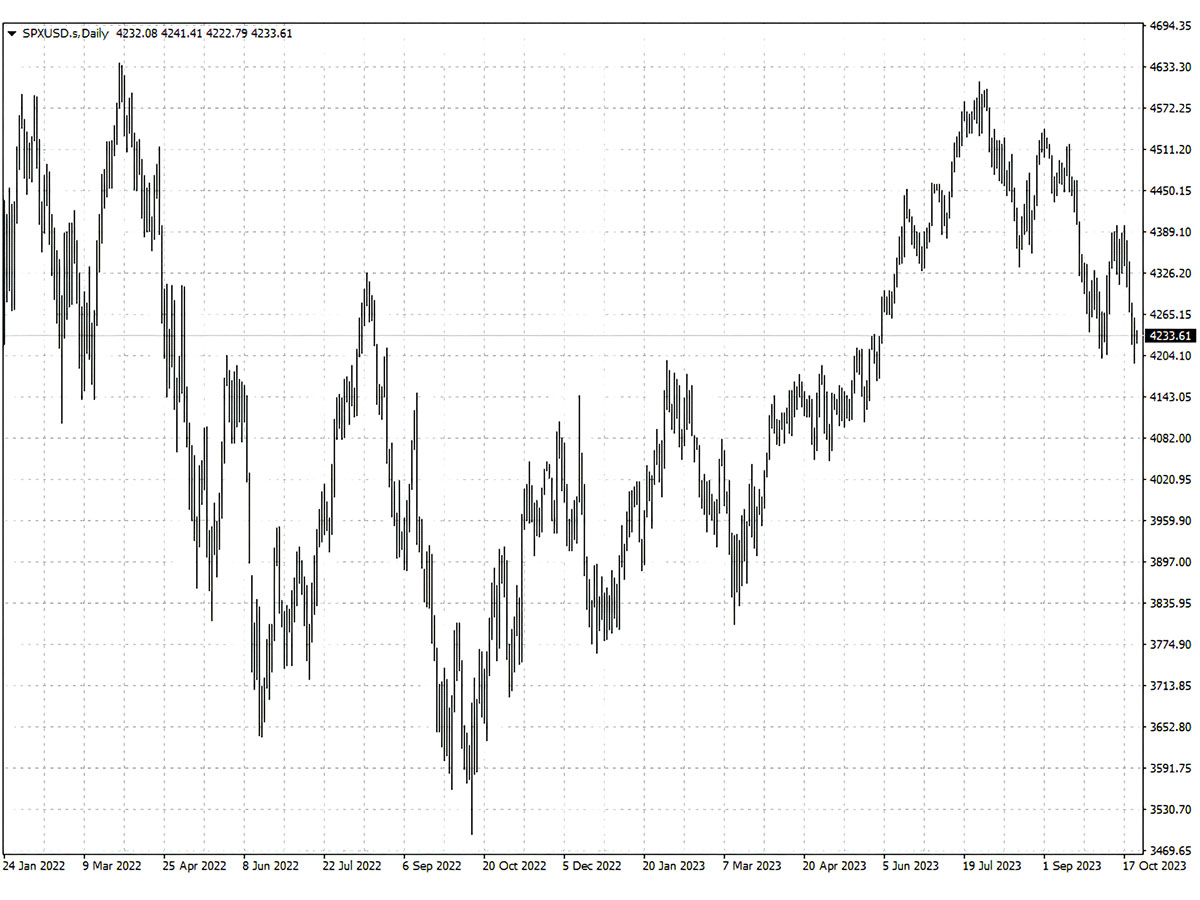

标普500指数在过去几个月抹去了很多涨幅,年内共计10%左右。美国国债收益率不断攀升,十几年未遇的情况很大程度上在主导市场走势。

上个季度美股11个板块中只有2个录得正回报,其中能源股是最大赢家,得益于OPEC+通过联合减产来推升油价。

难度增加

在挥别了可以提供无尽“弹药”的量化宽松后,股市投资者必须面对更加波动以及更难以预测的环境。

这在今年显得尤其明显,股市强力反弹让看空的股市策略官被打脸,在他们被迫改变悲观预测后,股市却又掉头向下。

摩根大通首席执行官戴蒙警告,联邦基金利率有可能最终突破7%,央行和政府的宏观经济预测并不像很多人相信的那么可靠。

他表示:“我想指出美联储在过去18个月完全是错的。”按照该观点,股市接下来要面对什么很大程度上难以预料。

美联储下周预计会按兵不动,同时保留继续加息的可能性。决策者承认收益率上升可能有助于压制物价,市场认为年底前还会紧缩的概率为40%左右。

与此同时,对于联邦政府债务过于庞大的担忧让美联储处于尴尬境地。目前美国财政被广泛认为是不可持续的,借款成本上行让问题更无解。

看空声音

高盛和德意志银行在内的机构认为盈利改善可以在年底前让标普500再拉升,摩根士丹利在内的空头认为回调没有结束。

Stifel股市策略官Barry Bannister称,标普500指数在7月见顶,由于高利率对盈利的不利影响,未来6个月不太可能会重回4500左右上方。

他今年在一众预测者中脱颖而出,不仅反向押中了上半年的反弹,而且下半年反弹停滞的看法也在得到验证。

标普500正在4200上方,也是重大支撑位置。Bannister还称,美债收益率在本轮周期会在5%左右见顶,而在2020年代中期最高6%会成为常规水平。

Truist联合首席投资官Keith Lerner表示,上一次10年美债收益率这么高的时候,投资者在实际收益率达到大约2.8%后才入场。

尽管过几个月实际利率在上升,通胀总体上在下降,目前调整后的数字仍然处于近2.5%,离近来的历史高位尚有距离。

科技股狂热

摩根大通和高盛透露,在第三季财报公布前,全球对冲基金近几日在削减在大型科技股上的持仓。

不过两家银行补充道,大型科技股还是在对冲基金的仓位中占到相当比例,其他板块的公司也在受到抛售。

伦敦证券交易所数据显示,这些所谓的科技巨头预计全年盈利增加32.8%,而标普500其他组成部分预计盈利下滑2.3%。

贝莱德在未来6-12个月低配股票资产,可是对于大型科技股保持看多。该行称,债券收益从相对风险基础上比股票更具吸引力。

谷歌母公司、微软和Snap周二发布的财报均展现出强劲收入,为本财季带来开门红,然而周三纳斯达克100就迎来了年内最大单日跌幅。

纳斯达克100 的估值低于22倍,仍然显著高于去年10月的底部估值19倍左右,考虑到美债收益率则显得更贵。

富兰克林邓普顿表示,如果人工智能热潮减退,大型科技公司明年可能会承压,不过利率潜在下降可能起到帮助作用。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

6月PCE价格指数上涨2.8%,高于预期,通胀压力加大。关税推高家具及耐用品价格,消费支出增长0.3%,但经济学家预计关税与就业放缓或抑制三季度消费。

2025年08月29日

2025年8月29日,台股开盘创历史新高24570点,但尾盘杀跌3点至24233点,尽管权值股和题材股出现短线回调,整体多头趋势仍稳健,市场未现明显转向信号。

2025年08月29日

8月29日,澳元走势疲弱,而美国经济超预期,二季度GDP增长亮眼,国内私人购买者实际最终销售跃升1.9%。受电费飙升影响,澳大利亚7月通胀高企,澳联储降息预期受挫。

2025年08月29日