2024年09月12日

在股票市场中,“打新股”是一种备受投资者青睐的投资策略。它像是投资者手中的“幸运彩票”,操作相对简单且回报潜力巨大。你可能经常听到有人分享他们在中签后获得丰厚收益的成功故事,也有一些投资者则经历了多年未能中签的挫折,这种情况似乎像是冰火两重天。接下来,我们将深入探讨打新股的定义、风险收益及投资条件,了解如何通过这种策略把握市场中的“幸运时刻”,实现稳健的投资收益。

打新股是什么意思?

打新股,即新股申购,指的是投资者在公司首次公开发行(ipo)时,利用自己的股票账户申购新上市的股票。通常情况下,申购新股后中签,即可以在新股上市时获得不错的涨幅,通过卖出股票实现获利。

在中国,这种操作被视为一种低风险、高回报的投资方式。因为自2016年1月1日起,新股申购就取消了预缴款制度,使得打新股门槛降低,投资者可以先申购后付款。操作变得更加便捷,适合大众的参与。

但需要注意的是,A股市场的打新股难度较高,因为新股的配售通常通过摇号抽签的方式进行。这种方式使得中签率较低,投资者往往需要具备一定的运气和耐心才能成功获得新股配售。

因此,许多投资者会选择去港股或美股打新股,因为这两个市场的新股申购难度较低。港股市场大多数新股发行遵循注册制,只要满足条件即可上市;而美股市场的IPO难度相对较低,但投资者通常需要通过承销商参与打新,且非美国投资者可能面临一定的限制。

而且美股市场的流动性非常好,交易活跃,提供了丰富的投资机会。同时,美股市场还拥有多样的衍生品,包括各种期权和期货,这些衍生品不仅可以用来对冲风险,还可以用于投机操作,为投资者提供了更多的策略选择。

而港股市场的流动性虽然较A股差,尤其是一些小盘股和新兴公司,可能会面临流动性不足的问题。然而,港股市场的衍生品种类丰富,包括期货和期权等,为投资者提供了多样化的投资选择和策略。

当然,A股市场打新股也并不是完全没有优势。其IPO估值通常较高,常见市盈率达到40倍甚至50倍。这种高估值使得许多公司倾向于选择在A股上市,因为相比之下,香港市场的估值可能只有10倍甚至5倍左右。因此,公司往往会优先考虑A股市场上市,以获得更高的市场估值,只有在A股市场机会不足时,才会考虑在港股或美股市场上市。

从收益角度来看,个人投资者参与A股的新股申购通常能获得丰厚的回报。虽然市场环境可能对收益产生一定影响,但整体上,打新股的收益依然较高。特别是在注册制改革后,虽然发行价格没有限价措施,但新股的收益水平依然保持在一个较高的区间。

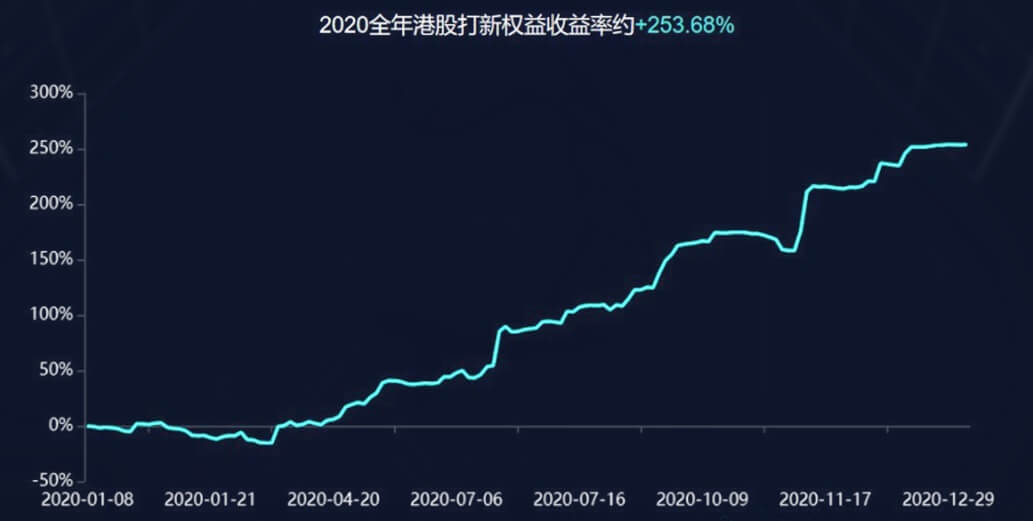

相比之下,港股的打新收益存在阶段性波动,尽管在2016至2018年期间,一些热门公司如京东健康、快手和海底捞的打新收益非常高,但近年来港股市场的打新收益吸引力有所下降,估值在市场下跌时甚至可能降到全球最低。

与A股和港股市场相比,美股市场的新股申购短期收益往往不那么显著。尽管美股市场提供了丰富的投资机会和优良的流动性,但由于新股发行的机制和市场参与的限制,个人投资者通常难以获得像A股和港股那样的高收益。

打新股是一种相对低风险且潜在高收益的投资方式,通过参与公司首次公开发行(IPO),投资者可以在新股上市后有机会获得可观的回报。这种投资方式允许投资者在公司上市初期以发行价购买股票,通常能够在短时间内实现收益。

打新股的风险和收益

在牛市或市场活跃的情况下,许多中签的投资者通常能获得丰厚的回报,这使得打新股被广泛视为一种高收益潜力的投资方式。然而,尽管打新的收益可观,但它也伴随一定的风险性,投资者需要具备相应的技巧和策略,才能提高中签率并获得持续的正向收益。

首先,打新股的最大吸引力之一在于其高收益潜力。在A股市场,许多新股在上市首日会有显著的上涨幅度,尤其是在沪深A股、创业板和科创板市场。根据过去一年的统计数据,200多只新股在上市首日的平均涨幅达到了20.63%。

由于这些市场的首日没有涨跌幅限制,新股的涨幅有时会达到数倍,特别是在牛市中,市场情绪高涨,资金充足,导致股价大幅上涨。这意味着,如果成功申购并在上市首日卖出,投资者通常能够获得可观的盈利。

如果中签的新股拥有稳健的基本面,投资者可以考虑长期持有,以享受公司成长带来的收益。特别是当新股的发行价较低且公司基本面良好时,其上市后的上涨空间可能较大。这种情况下,长期持有不仅能够从初期的短期涨幅中获利,还能通过企业的持续发展和盈利增长实现额外的投资回报。

但大多数投资者仍然更看重打新的短期收益潜力,因为从申购到上市的过程仅需一天到几天,这使得打新股的收益通常在非常短的时间内实现。这种快速获得较高回报的机会使得申购新股成为追求短期高收益的热门策略,吸引了大量投资者的关注和参与。

需要注意的是,尽管打新股提供了获利的机会,但由于中签率普遍较低,实际中签的机会相对有限,尤其是对于资金量较小的投资者来说,中签的难度更高。因此,尽管它看似是一个相对稳健的投资策略,但其成功率和收益仍受多种因素影响,需要理性评估。

在市场不景气或经济下行的情况下,新股上市后的表现往往不如预期,甚至可能出现破发,即上市首日股价跌破发行价。这种情况会导致投资者遭遇亏损,尤其是在市场情绪低迷或公司基本面不佳时,新股表现可能远低于投资者的预期,因此打新股并非完全无风险的投资方式。

此外,部分新股的发行价可能被定得过高,这使得上市后的股价在短期内难以维持稳定。如果公司实际业绩未能达到市场预期,股价可能会大幅下跌,投资者因此面临亏损风险。在市场过热或炒作盛行时,新股价格可能出现泡沫,进一步加大了投资的风险。

为了避免这些风险,投资者可以采取分散申购的策略。通过将资金分散在不同的新股申购上,不仅可以降低单一投资失败的风险,还能够增加市值,提升中签的可能性。特别是在资金有限的情况下,分散投资有助于更灵活地参与更多的新股申购,从而分散风险。

此外,频繁多次参与申购也是提高中签概率的有效方法。通过这种方法,投资者可以在多个新股上寻求机会,增加获利的可能性。这种策略有助于提升整体收益的稳定性,降低因个别新股表现不佳而导致的亏损风险,最终实现更稳健的打新股投资回报。

打新股在大多数情况下是能够赚钱的,尤其是新股在上市初期往往有较高的涨幅。然而,这取决于市场行情、个股基本面和投资者的操作策略。中签后适时卖出可以较大程度上锁定收益,但也需注意市场风险,特别是在估值过高或市场环境不佳时,打新也存在亏损的可能。

打新股需要具备什么条件?

打新股需要具备什么条件?

想要申购新股,投资者必须具备一定的条件才可。首先投资者一定要有证券账户,想要在A股市场打新股就要有沪市或深市A股的证券账户。想要在港股市场进行新股申购,则就要有港股的证券账户。

在申购新股时,投资者需满足一定的市值要求。具体来说,投资者必须在申购日前持有符合规定市值的股票才能获得申购资格。市值计算通常以申购日前的T-2日为基准,考虑T日之前的20个交易日内的股票市值。

对于沪市新股,投资者每持有1万元的沪市股票市值,可申购1000股新股;而在深市新股申购中,每持有5000元的深市股票市值,则可申购500股新股。这一市值要求确保了投资者在申购新股时具备一定的市场参与基础。

同时,不同市场对投资者打新股有额外的资格要求。对于科创板打新,投资者需开通科创板权限,这要求在开通前20个交易日内,证券账户和资金账户的日均资产不低于50万元人民币,同时需要有2年以上的证券交易经验。这些规定旨在确保投资者具备足够的资产实力和市场经验,以应对科创板的高风险特性。

相对而言,创业板打新则要求投资者开通创业板交易权限。通常,这需要投资者具备一定的风险承受能力,并通过相关的风险评估测试。这些要求确保投资者了解创业板市场的风险,并能够承担相应的投资风险,从而更好地参与创业板的新股申购。

此外,如果投资者在过去12个月内有三次中签但未足额缴款的记录,他们将被列入新股申购的“黑名单”,这意味着在接下来的180天内将无法参与新股申购。这一措施旨在防止投资者因资金不充足或故意违规行为影响新股申购的公平性,并确保市场的正常秩序和新股发行的顺利进行。

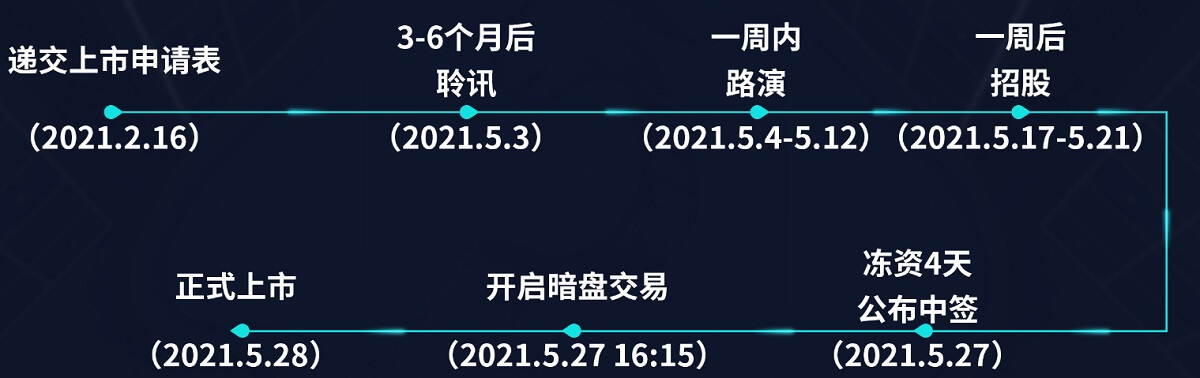

满足了打新股的条件后,投资者在申购新股还需要注意两点。一是申购新股的时间通常设定在新股发行当天,例如,假设某只新股于9月1日在上海市场发行,可以在9月1日上午9:30至11:30.或下午1点至3点,通过证券账户的委托系统进行认购。

在这一时段内,投资者需要登录证券账户,按照系统指引提交认购申请。新股申购的成功与否将取决于是否中签,即是否在之后的配号中被选中。中签后,投资者将按比例获得新股,未中签则无法获得。

二是在进行申购时,需要准备相应的资金。例如,准备50万资金进行认购。这些资金会在申购期间被冻结,直到新股配号结果公布为止。如果中签,这些冻结资金将被用来购买新股;如果未中签,资金会在申购结束后解冻并返还到你的账户中。这个冻结期通常是为了确保在中签后能够及时扣款,避免出现资金不足的情况。

配号是打新股过程中的一个关键步骤,通常发生在认购日后的第二天,即T+2.例如,如果在9月1日进行了新股申购,那么配号将会在9月3日进行。此时,上交所会根据各个投资者的有效认购金额进行新股的配售。

如果认购的总数量超过了新股的发行量,则会通过摇号抽签的方式来分配新股。每位投资者的中签概率与其认购的金额有关,认购金额越大,获配的可能性也就越高。摇号抽签的结果决定了哪些投资者能够成功获得新股配号,并在新股上市后获得相应的股票。

中签结果的公布时间通常是在认购日之后的第三天,即T+3.例如,若在9月1日进行了新股申购,那么中签结果将在9月4日宣布。具体的中签率和中签结果将会在第一个交易日,即9月5日,通过指定的媒体进行公布。

对于中签的投资者,资金解冻和新股购买将在上市日,即T+4的9月5日进行。如果成功中签了1000股,那么在新股上市日,需要支付这部分新股的认购资金。而未中签的投资者,则会在同一天获得所有认购资金的退还。例如,若认购资金总额为50万,其中若中签1000股,剩余的49万将会退还到账户中。

中签的投资者将在新股上市日开始交易,通常新股在上市初期会经历一定的涨幅。投资者可以选择在股价上涨时卖出股票,从而实现盈利。例如,如果投资者中签了某只新股并在上市日以每股10元的价格买入,该股上市首日的股价上涨至12元,那么投资者在卖出时可以获得每股2元的盈利。

了解打新股的流程,包括申购时间、资金准备、配号和中签结果的公布,对于投资者尤为重要。掌握这些步骤有助于更好地参与新股申购,提高获利机会,并优化投资策略,从而在新股市场中实现预期的投资回报。

| 定义 | 风险 | 收益 | 投资条件 |

| 申购新上市的股票。 | 中签率低,市场波动。 | 潜在高收益。 | 拥有证券账户,满足市值要求。 |

| 通过账户申购。 | 价格可能下跌。 | 初期涨幅大。 | 遵守申购时间和规则。 |

| A股、港股、美股。 | 高估值可能破发。 | 港股、美股差异大。 | 了解市场具体规则。 |

| 根据市场选择申购。 | 中签后需额外资金。 | 短期回报高。 | 资金冻结,未中签退还。 |

| 申购后等结果。 | 需等待配号。 | 上市初期收益大。 | 准备冻结资金。 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。