2023年09月30日

2017年的时候,有新闻称,德国政府已将自己寄放在美国纽约和法国巴黎约583吨黄金运回国内,这一数量接近其海外黄金储备的一半。

德国是全球第二大黄金储备国。所以当消息公布后,市场也是众说纷纭。其中一种说法一度占据舆论的中心:德国会放弃使用欧元,重新启用马克,所以需要作为一般等价物的黄金作为发行马克的货币支撑。

无论原因究竟如何,这个事件说明了实物黄金的价值和对货币的支撑作用。

在现如今的交易体系中,市场往往会按照时间和价格的框架去进行交易,却往往忽视了量价关系怎么分析,尤其是实物资产对于价格的支撑作用。

所以,当2004年全球规模最大的黄金ETF—SPDR Gold Trust推出时,一些机构开始将黄金ETF持仓数据作为市场的情绪指标纳入分析系统中,并在多次周期波动中取得不错的效果。

庞大的持仓量

SPDR Gold Trust是世界上直接投资实物黄金的规模最大的ETF。

他的运作模式是,SPDR购买实物黄金作为基金的“依托物”,然后发行基金份额并转售给黄金ETF投资者。所以他的黄金ETF持仓数据真正反映了市场的实物黄金需求。

为什么要说这个?因为金融本质是建立在实物资产上的。不光是黄金,原油、股票等其实都是实物资产的标的物。

目前全球黄金储备大约在32174.7吨,其中储备最高的是美国,超过8000吨。这一定程度上也是美元坚挺的底气。今年4月,美国就有多名议员提议,要将美元和黄金重新挂钩来维持美元的地位。

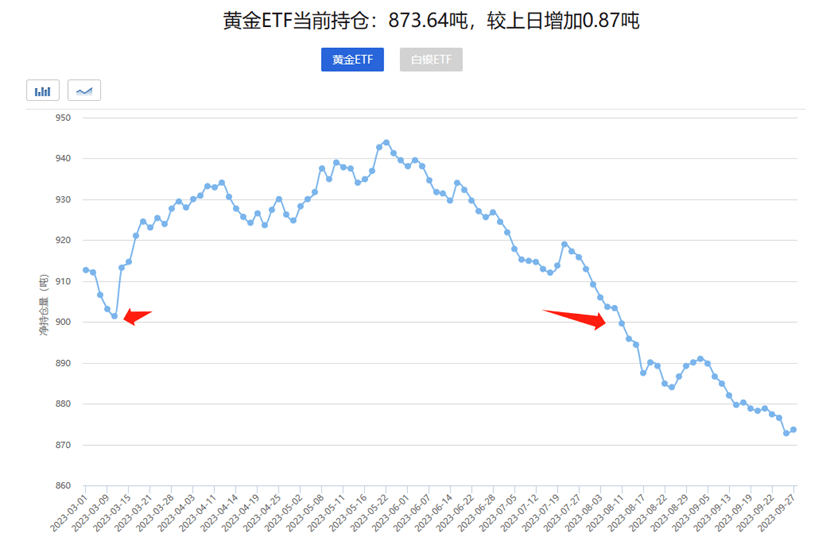

那么目前SPDR黄金ETF持仓量中的黄金是多少呢?

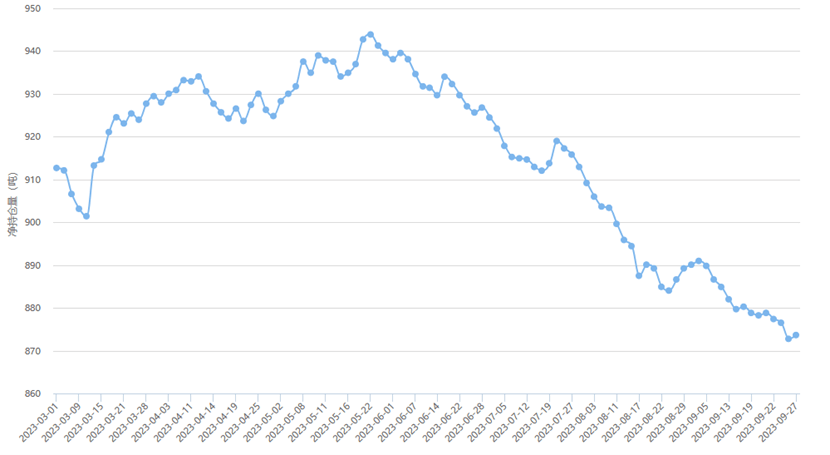

873.74吨,相当于美国黄金储备的十分之一,峰值接近950吨,全世界只有7个国家的黄金储备超过这一水平。

这是个非常庞大的数据,要知道黄金ETF持仓主要来自于黄金交易商、机构和散户。这么大的持仓量汇集了市场上相当一部分散户和机构的实物黄金。

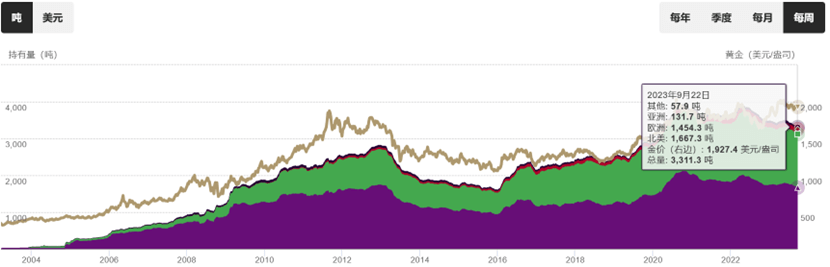

当然,SPDR黄金ETF持仓数据的影响不止于此。作为全球最大黄金ETF,他对其他相关黄金ETF有直接的带动作用。从世界黄金协会(world gold)数据看到,全球黄金ETF的持仓量达到了3311.3吨,峰值更是超过3800吨,仅次于美国的黄金储备。

也正是如此,SPDR黄金ETF持仓数据对于金市的影响是非常显著的。

最近,EBC也将黄金ETF数据引入到动量分析中,为交易者提供最全面的黄金持仓分析报告。

如何用黄金ETF数据参与交易

理解了黄金ETF的意义,我们再来看一看如何使用黄金ETF持仓数据。

黄金ETF数据,和EBC订单流工具有异曲同工之妙。他们都是在时间和价格的二维框架内,引入量的概念,并追踪大机构的订单。

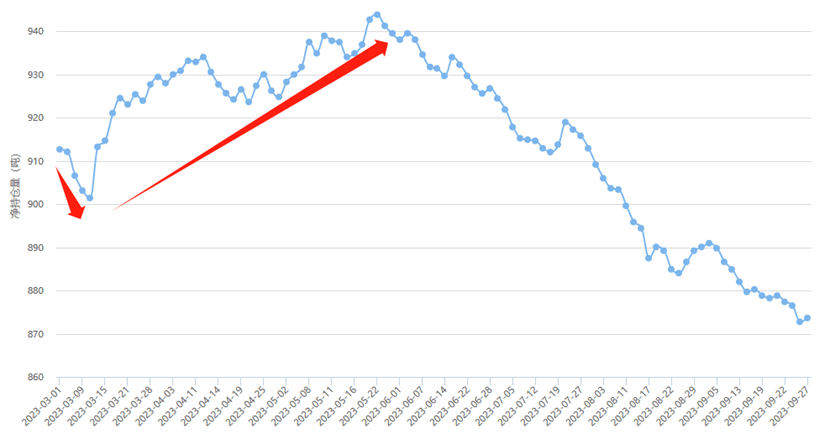

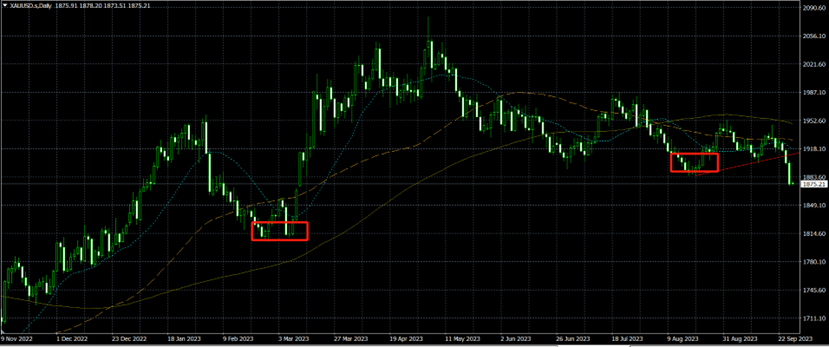

以3月末黄金行情为例,3月11日附近黄金ETF持仓见底,多单开始在低位累积。

与之对应的是,黄金在3月5日低点抬高,出现企稳信号,随后走势与ETF一致,这波涨势一直持续到5月初。

所以黄金ETF持仓数据基本和黄金走势是吻合的。

黄金ETF持仓数据一定要配合持仓量的变化幅度和背离来寻找变盘信号。

比如3月11日-3月13日,两个交易日市场持仓增加13吨,说明少量大单开始入场,开始提示入场信号,与之对应的是恰恰黄金上涨行情的起点。

相对的,黄金ETF持仓在8月11日跌破900吨关口,这个位置对应的是3月11日起涨点的持仓量。

但是从黄金价格看,当前的黄金价格仍远高于起涨点水平,出现了持续背离的信号。

所以,即使近期黄金低点上移,呈现出一个反转上涨的形态,但是黄金ETF持续减持带来的量价不统一,还是让黄金击穿了三角收敛区间的下沿。

值得注意的是,实物资产反映在市场价格上存在一定的时滞,所以黄金ETF不能像订单流工具实时追踪市场动向,只能反映大趋势的变化,所以一定要配合关键的数据和事件进行分析。

EBC,依托专业的分析团队,在实时追踪权威黄金ETF数据的同时,为投资者带来及时的数据解读和关键事件追踪,提供全面的数据支持。

EBC研究院匠心锯献,免费领取《黄金期刊》

除了每日跟踪的黄金ETF数据和实时分析报告,EBC还拥有一支专业化的国际研究团队。

EBC研究院核心分析团队,拥有35年的市场经验,立足于全球经济结构演变趋势,在实证性研究和大量可参考例证基础上,形成一套系统化的宏观分析体系。

正因为如此,EBC研究团队面向交易者推出了《黄金期刊》时,在详实研究的基础上,兼顾基本面和技术面的双向因素,为交易者剖析黄金的前世今生。

在《黄金期刊》中,EBC研究院统计了过去3轮黄金牛市4小时波动的回测数据,以及在亚盘、欧盘和美盘时间段的波动幅度和价格分布。

从历史数据回溯看,0点线(当天第一根4小时线)波幅集中在200-1200点(波动0.01美元算1点),4点线波幅集中在200-1200点;8点线波幅集中400-1600点;12点线波幅集中在600-2600点;16点线波幅集中在400-2000点;20点线波幅集中在0-800点。

EBC研究院认为,通过研究4小时波幅分布,可以更好规避异常波动风险,并为开平仓提供更精准的点位参考。

EBC研究院通过金油比对黄金走向进行了离散分析,并认为黄金和原油在长期趋势趋于一致,但是短期趋势并无直接关联。

EBC研究院认为,金油比虽常伴有波动,但是整体是趋向于回归正常区间的。如果出现大幅度跳升,多伴随有经济衰退、战争等重大危机。

通过EBC的散点图可以发现,金油比在(8,16]区间的概率为58.21%,尤其是(12,14]的概率为17.54%。当金油比偏差过大时,往往是牛熊市切换最明显的信号,可以提供比较明确的入场信号。

同时EBC研究院正在进一步完善EBC多维数据中心,并致力于为交易者提供高速、快捷、可靠的数据访问端口。

目前,EBC研究院多维数据中心涵盖全球10余种主流资产类别,兼顾时间跨度和研究深度,包括100年经通胀调整后的主要市场指数、历经半个多世纪贵金属的惊涛骇浪、1946年起原油的历史涨跌全貌,为交易者分析市场因子之间的关系提供更具结构性的数据分析视角。

总的来说,黄金ETF持仓数据提供了一个从量价关系角度分析黄金的视角。

但是我们也需要知道,黄金作为价格之锚,与央行的利率政策、通胀预期和经济走向密切相关,需要我们从多维视角,全面审视影响黄金走势因子之间的关系。