发布日期: 2023年02月22日 更新日期: 2024年08月22日

2022 年开局的风险有所缓和,亚洲股市表现喜忧参半,而美国和欧洲股票期货则处于亏损状态。到目前为止,典型的避险资产表现更好,美元保持稳定,黄金上涨,而日元是表现最好的G10 货币。

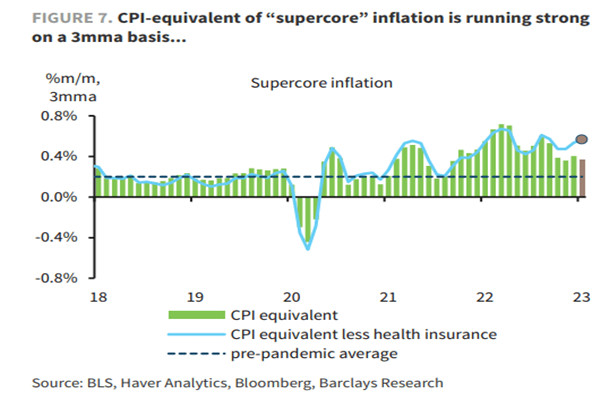

今年,全世界继续与 Covid-19作斗争,市场参与者主要围绕通胀如何以及美联储何时加息来制定他们的投资规划。

12月FOMC会议纪要:加速Taper、提前加息,缩表也已经在路上

北京时间本周四凌晨3点,美联储公布了12月FOMC会议纪要,除了市场已有预期的加速Taper、提前加息等内容,委员们有关缩减资产负债表的讨论令风险资产再度承压。

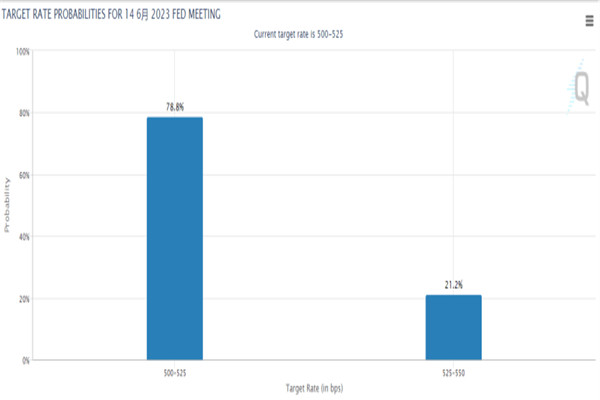

在12月会议上,美联储维持了现有的政策利率,同时如预期般将缩减债券购买计划的速度翻倍至每月300亿美元。在市场高度关注的点阵图方面,三分之二的委员认为2022年至少加息三次,2023和2024年将分别加息三次和两次。

FOMC纪要显示,与会者普遍指出,鉴于他们对经济、劳动力市场和通胀的前景看法,可能有必要提前或以更快的速度提高联邦基金利率。一些与会者也表示,在开始加息后,以较以往经验更快的速度缩减资产负债表规模可能是合适的。

在去年12月FOMC决议后的发布会上,鲍威尔在回应缩表问题时曾表示,委员们的确有讨论这个问题,但主要是回顾历史经验,并没有作出任何决定。但从会议纪要展现的内容来看,美联储官员们已经进行了相当深入的讨论。

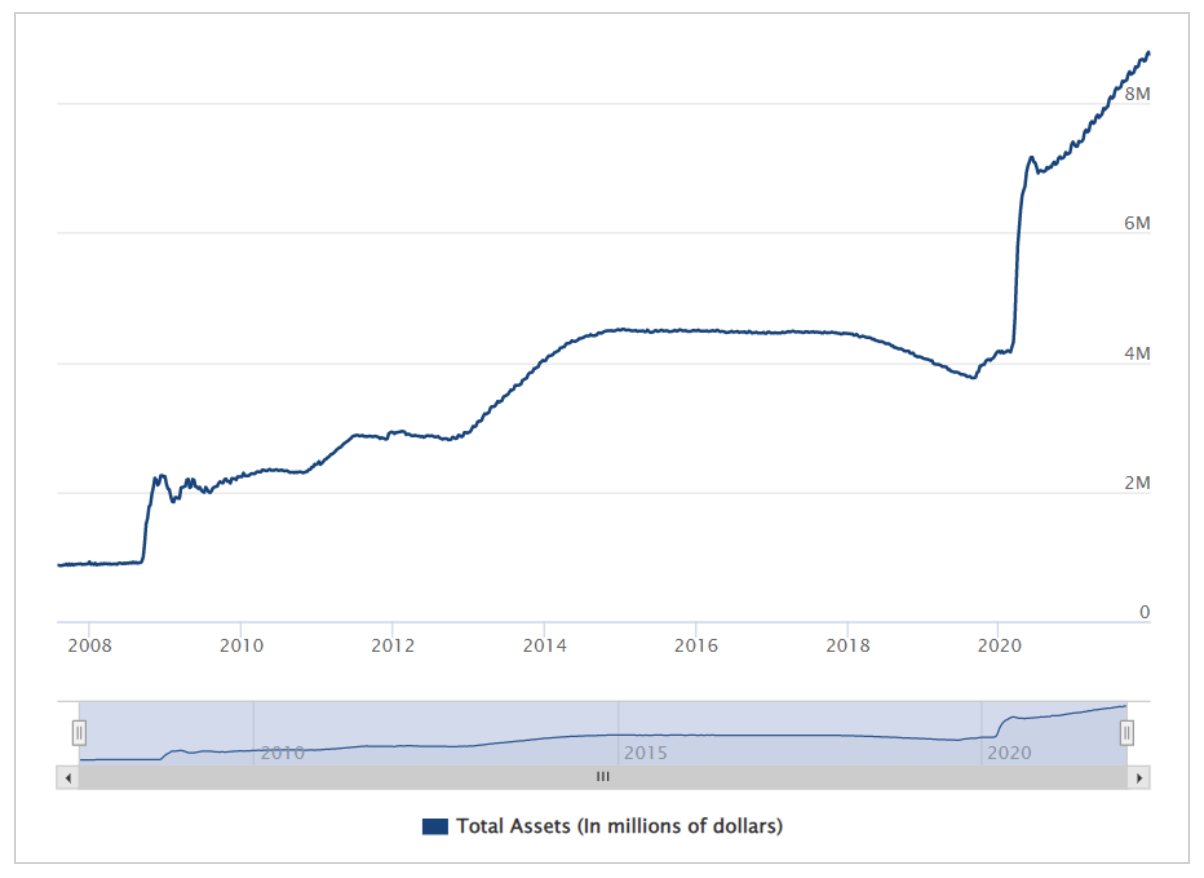

面对疫情期间膨胀至8.3万亿美元的美联储资产负债表,12月FOMC会议上“几乎所有与会者都同意在首次加息后的某个时间点启动缩表可能是合适的”,同时启动缩表的时间点也会较以往经验更接近启动加息的时间。纪要显示,一些委员也提出为每月缩表设定上限,可以确保整个过程可衡量和可预测。

政策立场的转变也与美联储委员们对通胀的焦虑息息相关。纪要显示,美联储委员们认为,在高企的通胀压力和劳动力市场走强的背景下,已经不需要通过持续的净资产购买提供更多的政策宽松,这也是加速Taper预留政策空间的原因。

所有与会者都同意美国的通胀水平已经显著超过2%的政策目标,反映出与疫情和经济重启有关的供需失衡。同时FOMC的委员们也“普遍预计全球供应链瓶颈至少会持续到2022年”。

在会议纪要公布后,资本市场迅速给出悲观的走势。美国三大股指全线下挫,纳指跌幅接近3%,与之相对的是基准十年期美债收益率上冲5个基点至1.70%。

几乎所有的委员都同意在加息后启动缩表是合适的,反映出“等一等看一看”的立场并没有太多的认同,上一回他们等了两年,这次看上去美联储已经蓄势待发。

Renaissance Macro美国首席经济学家Neil Dutta将这份纪要称为“美联储滑向三月加息”的信号,同时也预测他们将在今年年底前宣布缩表。

本周五非农公布之前请谨慎开仓

本周五美国非农就业报告的普遍标题数字估计为 424k,12 月失业率降至 4.1%。就业报告将用于确定劳动力市场在达到美联储加息的“最大就业”标准之前必须改善到什么程度。

美国工资增长快于预期,超过 12 月份预计的 4.2%,推动需求拉动和成本推动的通胀,这也可能促使美联储加快政策收紧。

如果本周的 FOMC 会议纪要和 NFP 数据均表明 3 月加息是可能的,那可能会促使美国国债收益率和美元进一步上涨,同时引发成长股和黄金的下跌。