摘要:

摘要:

美国将在周三晚上8点30分公布4月份CPI数据,可能又是一个拐点。目前市场普遍预计,4月总体CPI同比增速将保持在5.0%,与上个月一致。美国劳动力市场依旧坚挺,但4月非农就业人数意外增长25.3万。

加息暂停、通胀降温的预期正凶猛,今夜CPI却可能又是一个拐点,美元能否绝地反击?黄金如何继续新高之路?

周三晚8点30分,美国将公布4月CPI数据,由于同比通胀率受基数效应影响,投资者将密切关注月度数据,以了解4月份物价压力是否仍处于令人不安的高位。

目前市场普遍预计,4月总体CPI同比增速将保持在5.0%,与上个月一致,结束此前连续九个月回落的势头,环比增速或将由上个月的0.1%加速至0.4%。

对于剔除了食品和能源的核心CPI,预计其同比增速较上个月的5.6%放缓至5.5%,依旧超越总体CPI增速,环比增速仍为0.4%,与上月一致。

上周的FOMC会议指出,其下一步决定将取决于“即将到来的数据”。因此,4月和5月的通胀数据将决定美联储是否真的按下“暂停键”。

警惕!通胀可能传来坏消息

目前,美国劳动力市场依旧坚挺,尽管上周五公布的非农报告对此前的数据有所下修,但4月非农就业人数意外增长25.3万,超过一半岗位来自服务业;失业率更是回落至3.4%的周期低点,平均时薪出人意料地上升至同比4.4%。而这些并非是美联储希望看到的。

此外,上个月公布的CPI数据也显示,3月核心CPI增速自2021年1月以来首次高于总体通胀增速。核心通胀的粘性以及劳动力市场弹性都进一步使美联储的工作“难上加难”。

但好消息未至,坏消息可能先行:从领先指标来看,克利夫兰联储广受关注的通胀先行指标表明CPI数据存在潜在的上行风险,美联储所言的反通胀进程恐遇阻。

富国银行在上周五的一份报告中写道:

“正如我们已经说了一段时间的那样,我们预计经济活动放缓将引发通胀的实质性减速,但回到2%的道路将是漫长而坎坷的。”

就本月报告中需要关注的具体细分项而言,住房通胀将是重中之重,市场预计这一指标将再上升0.6%。

占核心CPI约三分之一的住房通胀是迄今为止对CPI月度增长的最大贡献者。如果住房仍然是推动CPI的主要因素,因为其本就滞后,那么强于预期的月度通胀数据本身可能无法说服市场相信美联储6月将再次加息。

但如果核心CPI涨幅高于预期,而住房价格上涨步伐开始放缓,投资者可能会重新评估美联储的政策前景,并重新计价美联储将于6月继续加息的可能性。

走钢丝的美联储

值得牢记的是,尽管美联储暗示将暂停进一步的加息,但它也为进一步收紧货币政策敞开了大门。

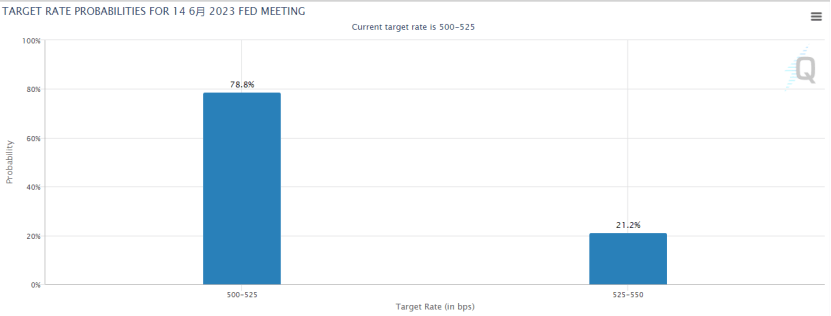

根据联邦基金期货的数据,交易员目前预计美联储9月会议降息25个基点的可能性为49%。芝商所的美联储观察工具显示,美联储在6月“按兵不动”的概率为78.8%。

总体而言,市场相信美联储将在下一次会议上保持利率不变,除非通胀“高得离谱”,否则市场对美联储的后续政策路径或将保持不变,这是基于一个预期:美联储的紧缩周期将带来衰退。

联邦基金利率期货显示,目前市场预期年末利率将较目前回落超过50个基点,相当于至少2次降息。

不少分析师以及机构认为,美联储本轮激进的货币政策紧缩周期最终将把美国拖入经济衰退的泥潭之中,加上最近银行业危机导致的信贷紧缩,这将进一步限制经济增长,迫使美联储在通胀得到控制之前降息。

根据美国银行4月的基金经理调查,对信贷紧缩的担忧推动基金经理们对债券的配置净增10%,创下2009年3月以来的最高纪录。63%的受访者当前预计全球经济前景疲软,悲观程度为去年12月以来最甚。

瑞银预计,CPI数据将“稳健”,再加上平均时薪强劲,增加了美联储6月再次加息的风险。尽管如此,该行仍坚持认为,5月会议是美联储加息周期的最后一次加息。瑞银上周五在一份报告中称:

“FOMC与会者如何沟通仍有待观察,特别是在委员会内部可能出现意见分歧的情况下,事情可能会变得嘈杂,而嘈杂可能意味着不稳定。”

黄金即将进入双赢局面?

过去几个季度,美国CPI报告一直是“把握”着市场动向的一大报告。因为通胀是推动美联储决策的最重要因素,足以决定美联储在下次会议的加息幅度。

继上周上涨1.4%之后,本周金价已上涨近1%,接近历史高点。期权交易商目前押注,在6月和7月的政策会议上,美联储可能会选择进一步加息。Oanda高级市场分析师Ed Moya表示,尽管利率上升对黄金普遍不利,但其可能进入“双赢局面”。Moya在一份报告中称:

“一份热辣的通胀报告将证明在更长时间内加息是合理的,这将削弱经济增长前景,并引发股市抛售,可能提振对黄金的短期避险需求。而一份降温的通胀数据则可能证明美联储已经结束紧缩政策的说法是正确的,并支持美联储在今年晚些时候降息(同样利好黄金)。”

不过,FXStreet分析师则表示,一份更热的报告可能会引发另一次巨震,并导致金价在创新高的路上遇阻。如果美国通胀保持粘性,可能会将黄金拉回2015年的水平以下,空头正在关注2000美元的心理价位。另一方面,通胀降温的迹象可能会给黄金多头注入新的信心,推动金价重返2045美元和2023年的高位2063美元。

与此同时,迫在眉睫的美国债务上限危机正在进一步恶化投资者情绪。未能找到解决方案,则将会给美元的地位带来真正的风险,从而提高黄金的吸引力。

对于美股,高盛合伙人John Flood说,CPI接近或低于5%的普遍预期可能会引发股市反弹,届时标普500指数将至少上涨0.5%。与此同时,出人意料的强劲数据将导致股市大幅下跌。他还说,如果CPI同比增速高于5.9%,标普500指数可能至少下跌2%。Flood周二在给客户的一份报告中写道:

“目前数据越降温,对股市越有利。

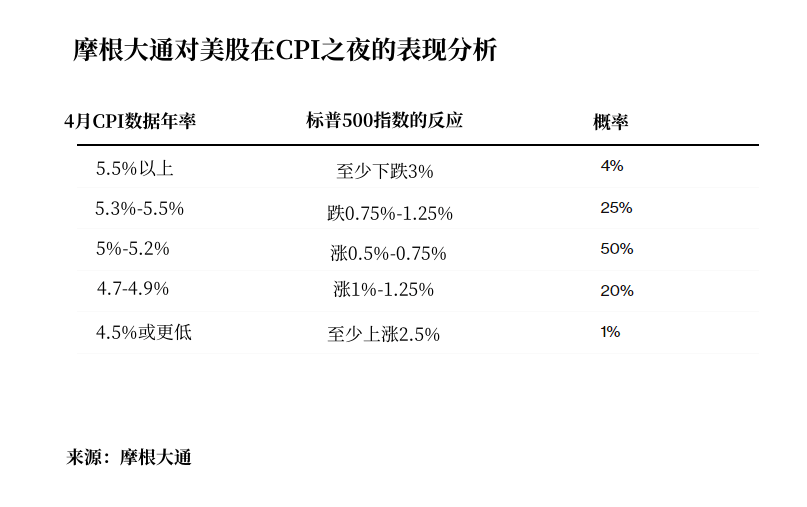

摩根大通的分析师Andrew Tyler也认同这一观点。他们的分析显示,最有可能出现的情况是,CPI同比增速在5%至5.2%之间,标普500指数上涨0.5%至0.75%。在通胀超过5.5%的极端情况下,股市跌幅可能超过3%。

两家交易部门都预计,如果通胀率降至4.5%以下,股市将至少上涨2.5%。CPI上一次接近这一水平是在2021年4月,摩根大通认为这次出现这种情况的概率仅为1%。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

2024年10月14日,美元上涨,因日本假期流动性下降和中国刺激措施失望。美元指数接近8月高位,交易员降低了美联储降息预期。英镑在0.2%的GDP增长后仍处一个月低位。

2024年10月14日

2024年10月11日,美元回落但仍接近两周涨幅,因初请失业金人数激增,暗示美联储可能降息。欧元反弹,但中东冲突加剧了能源成本波动,欧洲央行官员支持降息。

2024年10月11日

2024年10月10日,美元在两个月高位波动,市场关注即将发布的通胀报告。美联储会议纪要支持渐进加息,但内部存在降息分歧。澳元反弹,铁矿石价格在100美元附近震荡。

2024年10月10日