摘要:

摘要:

Meta公司的股价分析显示出色的财务表现和多元化的业务布局,尽管面临着来自竞争对手和市场变化的挑战,但长期投资者仍可考虑其公司股票作为潜在的投资选择。

科技时代,我们的生活方式都会随着科技的发展而发生变化。尤其是社交媒体平台的替速度,实在让人目不暇接。作为社交媒体领域的领导者,Facebook(脸书)也正在慢慢成为被拍在沙滩上的前浪。或许正因为如此,2021年Facebook决定将重点放在虚拟货币和增强现实技术上,并将公司改名为META。而现在我们就来看看这个备受瞩目的元宇宙——Meta的股价分析与投资考量。

美国META是什么公司?

它原本叫Facebook,Inc.(脸书),是一家美国科技公司,于2004年由马克·扎克伯格(Mark Zuckerberg)等人创立。该公司最初以Facebook社交网络平台为主,后来收购了Instagram、WhatsApp等公司,成为了全球最大的社交网络之一。

公司的创始人马克·祖克伯格在2004年于哈佛大学创立了这个平台,最初只是一个面向哈佛学生的校内社交网站。然而,其简洁的设计和强大的社交功能吸引了越来越多的用户,迅速成为了哈佛的热门话题,并很快扩展到了其他美国大学。

随着新增功能的引入,如涂鸦墙、社团分享照片等,Facebook吸引了越来越多的用户,成为了全球最大的社交平台之一。这种扩张态势使得Facebook超越了校园的范围,成为了人们日常生活中的重要组成部分。

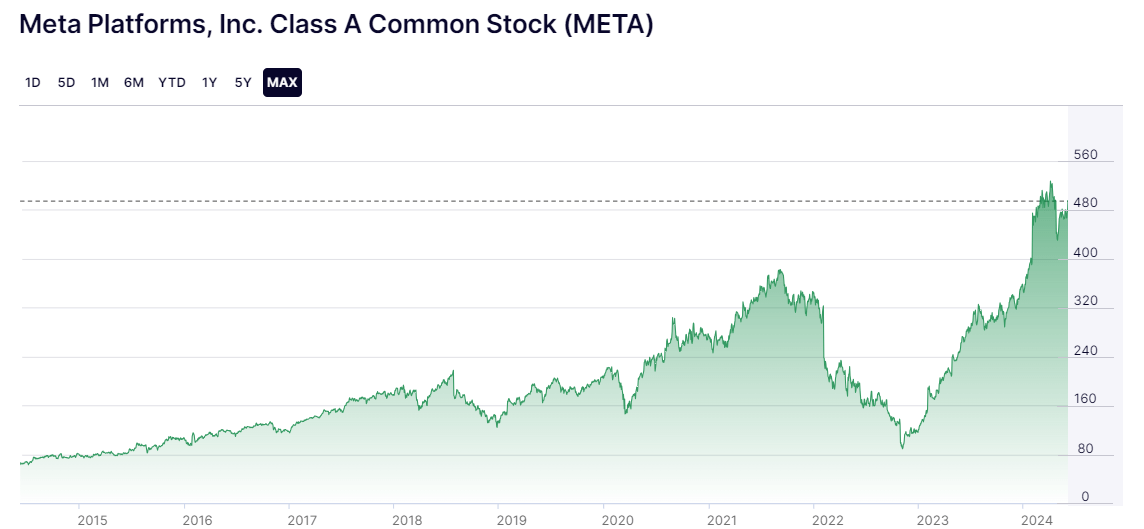

仅仅两年后,Facebook迅速覆盖全球,成为了与Microsoft、Amazon、Apple和Google并列的五大科技巨头之一。2012年,Facebook在纳斯达克上市,创始人因此成为了身价百亿美元的超级富豪。到2021年,其股价飙涨了10倍,使其成为全球市值最大的五家公司之一。

但是随着用户规模的不断扩大,Facebook也面临着越来越多的挑战。其中,最突出的问题之一就是隐私问题。Facebook曾因动态消息等功能而引发用户不满,甚至被指控在美国总统大选中播撒虚假信息。此外,对于内容的审核和管理也一直是Facebook面临的挑战之一。

为了应对市场竞争和未来发展的趋势,Facebook母公司决定向元宇宙进军,并于2021年10月宣布更名为Meta Platforms,Inc.。马克·扎克伯格宣布此举,意味着Facebook将成为公司的子公司之一,而不再是总体的品牌名称。

"Meta"即"元"的意思,这代表公司将积极投入人工智能领域的研发,并将公司定位从社交平台转向元宇宙技术的开发和应用。虽然改名之后,其股价经历了剧烈的波动。从最高点跌至最低点,再逐渐回升,展现了股市投资者对于元宇宙概念的热情与担忧。

而如今,Meta的主要营收板块分为两大区块:一是广告收入,主要来自于旗下各社交平台的数位广告;二是元宇宙事业,即元宇宙领域的布局与发展。广告收入的稳步增长以及原宇宙事业的投资与发展,都是公司未来展望的重要组成部分。

尽管Meta在元宇宙领域的布局和投资面临着诸多挑战,但其业绩逐渐回稳,股价也在持续回升。并且公司还在困难中调整了战略重点,将更多关注转向人工智能技术的开发,以应对不断变化的市场需求和竞争环境。

综上所述,Meta的发展历程是一个充满挑战和机遇的过程。尽管面临着诸多困难和压力,但通过不断调整战略、创新产品和服务,并且适时地进行投资和布局,为自身的发展开辟了新的道路。

meta股价暴跌原因

meta股价暴跌原因

Facebook作为全球最大的社交媒体平台之一,自从转型为元宇宙公司以来备受瞩目。近期,该公司发布了财报,收益大幅增长。但尽管该公司发布的财报业绩表现出色,营收和利润均超出预期,股价却在财报发布后出现了一定的下跌。

其中的原因可能是市场对公司未来的资本支出和营收预期产生了一些担忧。尽管财报显示出色的业绩,但投资者可能担心公司未来的投资计划,特别是在人工智能和元宇宙领域的高额投资,可能会对公司的盈利能力产生一定的压力。

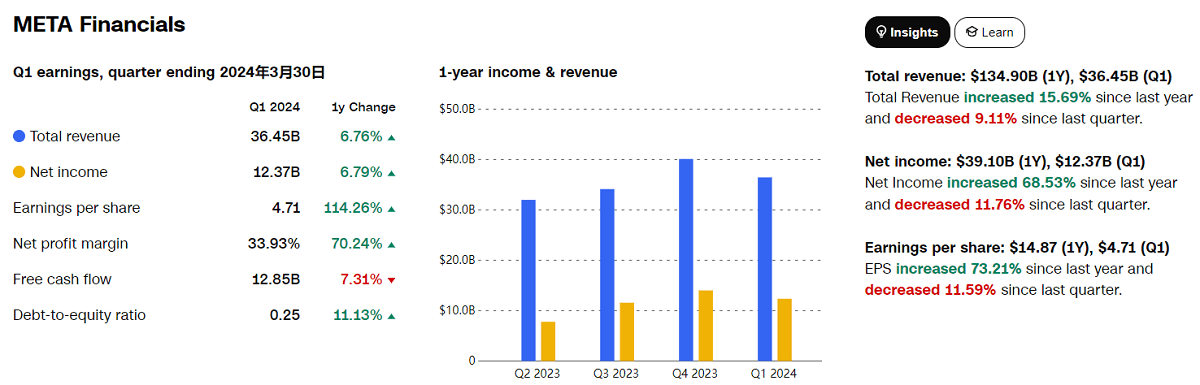

根据最新数据显示,公司在2024年第一季度的财报表现亮眼。总营收364.6亿美元,同比增长27%,净利润123.7亿美元,同比增长117%。这主要得益于其核心业务家族应用(FOA)的强劲表现,FOA贡献了98%的营收,同时代表元宇宙的Reality Labs营收同比增长50%。

而且,尽管收入大幅增长,但Meta公司在成本与费用方面实现了下降,使得营运利润率和净利润率回到了20年新冠大流行时期的高水平。自由现金流利润率也有明显增长,达到了近30%。

同时,公司的FOA(Family of Apps)活跃用户数量持续增长,已超过30亿,这表明了公司在用户规模上的稳健增长。同时,每个用户贡献的收入也在增加,这可能意味着公司正在实施更有效的广告策略或推出更多的付费功能,从而提高了用户的付费意愿和广告点击率。

除了FOA之外,公司旗下的其他应用,如Reals和Strides,也在用户量和活跃度方面呈现出良好的增长态势。这表明公司正在通过多元化产品布局来拓展用户群体,并且在不同领域的应用上都取得了一定的成功,为公司未来的发展提供了更广阔的空间。

虽然主要营收业务状态良好,但投资者也注意到,Meta公司计划将资本支出范围上调至300-370亿美元,主要用于服务器投资和硬件建设,以及数据中心的扩建。这意味着公司将加大在基础设施方面的投资,以支持其日益增长的业务规模和需求。此外,公司还预计将持续加大在AI领域的投入,这些资本支出的增加让投资者颇为担忧。

数字广告行业的竞争日益激烈,这也是投资者对该公司未来的一大不确定因素。在科技领域,它正面临着来自谷歌、微软和TikTok等竞争对手的竞争压力,这些竞争对手在数字广告、云计算和人工智能等领域都有强大的实力和资源优势。

如谷歌作为全球最大的搜索引擎和数字广告巨头,就与它在数字广告市场展开竞争,并在AI和云计算领域投入巨资。而微软则通过其云计算服务Azure和AI技术(如Copilot)展现了强劲的增长态势,对Meta构成了挑战。另外,TikTok在社交媒体和短视频领域迅速崛起,对公司旗下的Instagram Reels形成了竞争压力,吸引了大量年轻用户。

苹果的隐私政策更新新限制了应用跟踪和数据收集,给数字广告行业带来了挑战,因此Meta正在寻找其他的广告模式和解决方案来弥补这一影响。与此同时,TikTok的兴起对它的用户增长和广告业务构成了威胁。

因此,尽管Meta公司发布的财报业绩表现出色,但投资者仍然可能在短期内对公司的增长前景持谨慎态度,导致股价出现了一定的下跌。但从长期来看,如果公司能够有效地利用这些投资,并实现业务增长和利润增长,股价有望重新回到上涨轨道。

而且Meta在财报业绩良好的情况下出现股价下跌的情况,也可能是因为市场已经提前得知公司的增长前景,因此在财报发布后出现了抛售行为。此外,一些投资者可能会利用财报公布后的股价波动进行短期交易,从中获取利润,这也可能导致股价的短期下跌。

因为金融市场是一场零和游戏,投资者需要具备更多的交易技巧和耐心,才能在市场中实现持续盈利。因此,对于长期投资者来说,重要的是要保持冷静和耐心,不要受到短期波动的影响,而是专注于公司的长期增长潜力和基本面。

meta股票投资分析

meta股票投资分析

公司的股价在2024年初已经上涨了42%,这显示了市场对其未来增长前景的乐观态度。虽然在财报发布后股价就出现了下跌,但很快就出现了回升,目前价格已经在493美元左右。这显示了投资者对该公司依然持有极高的投资价值的看法,可能是基于其强劲的财务表现、多元化的业务布局以及对未来增长潜力的信心。

因为,Meta在数字广告领域的投资机会是显而易见的。随着全球广告市场的数字化转型,公司在精准广告投放和用户数据方面拥有显著的优势。其在这一领域的强劲地位为投资者提供了稳定的增长前景。随着越来越多的品牌和营销商将重心转向数字平台,该公司作为领先的数字广告平台之一,将继续受益于这一趋势,为投资者带来长期可观的回报。

除了数字广告领域,其在AI领域的投资也为其带来了长期增长机会。随着AI技术的不断进步,公司有望在广告投放和用户体验方面取得突破,进一步巩固其市场地位。作为全球领先的科技公司之一,它在这些新兴领域的投资将为投资者带来未来可观的回报,并为公司的长期发展奠定坚实基础。

而且,Meta多次成功应对市场挑战,例如针对苹果的隐私政策更新和TikTok的崛起做出了有效应对,展现了其强大的适应能力。这种成功应对挑战的能力为公司未来的发展增添了信心,表明公司具备应对行业变化和竞争压力的弹性和创新能力。这种适应性不仅为公司带来了稳定的发展,也为投资者提供了对未来前景的积极展望。

有些投资者会把公司内部高管持股情况,当做是评估公司前景的重要指标之一。尽管一些高管卖出股票可能引发疑虑,但并不一定意味着公司前景不佳。大型机构持续增持股票显示了对公司未来的信心和看好,反映了对其长期增长潜力和价值的认可。投资者应综合考虑公司整体情况和市场环境,而不仅仅依赖于个别高管的交易行为。

而且公司财务报表不仅显示盈利超出预期,同时每股股息为0.5美元的宣布,也确实显示了公司财务状况的稳健和健康。这样的表现可能会吸引一些投资者,特别是那些寻求稳定收益和股息的投资者。

然而,一些投资者可能会对公司宣布股息产生担忧,因为他们担心公司未来的盈利增长可能不足以支撑股息的持续分配,或者它可能意味着公司在寻求新的增长机会方面缺乏信心。这种担忧是合理的,因为股息分配通常要求公司有稳定的现金流和盈利能力。

同时,Meta公司股价上涨15%至历史最高点的情况下,引发了一些投资者的疑虑。一方面,他们可能担心错过了股价上涨的机会,特别是考虑到公司未来的增长潜力。另一方面,他们也可能担心股价已经过热,存在回调的风险。

对于长期投资者来说,即使股价上涨到历史最高点,如果他们相信Meta公司的长期增长潜力并且打算持有股票很长一段时间,那么现在可能仍然是一个不错的买入时机。由于该公司在数字广告、AI和元宇宙等领域有着强劲的业务和战略布局,以及良好的财务表现,长期持有可能会带来可观的回报。

然而,对于短期投资者来说,股价已经上涨到历史最高点可能意味着风险较高。而且考虑到Meta公司的潜力,等待股价回调后再入市是一个合理的策略。这样可以降低投资风险,并且在获取更好的入场机会时能够获得更高的回报。

此外,分批买入也是一种选择,以平均成本的方式降低风险。通过分散投资时间,投资者可以更好地把握市场波动,避免过度集中投资于某一时间点。这种策略不仅有助于平滑价格波动对投资的影响,还能在市场走势不确定时保持较稳定的头寸。

总之,投资者应该根据自己的投资目标、风险承受能力和市场状况来决定是否买入Meta股票,以及何时买入。在做出决定之前,最好进行充分的研究和评估,以便做出明智的投资决策。

| 优势 | 劣势 | 风险 |

| 强劲的财务表现 | 竞争激烈的数字广告市场 | 竞争对手的压力 |

| 多元化的业务布局 | 高额的资本支出计划 | 苹果隐私政策更新影响 |

| 具备弹性和创新能力 | 高达历史最高点的股价 | 短期投资风险增加 |

| 长期增长潜力 | 股价波动可能性增加 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。