发布日期: 2024年06月06日

人们常说金融就是数字的游戏,但真正依靠数学来纵横金融界的人却并不多见。而于2024年5月10日逝世的詹姆斯·西蒙斯,却是其中的一个佼佼者。凭借着卓越的数学智慧和对市场的深刻洞察力,他创造了令人瞩目的投资业绩,成为了量化投资领域的教父级人物。现在我们就一起来探索一下,西蒙斯的金融奇迹与量化策略。

西蒙斯个人简介

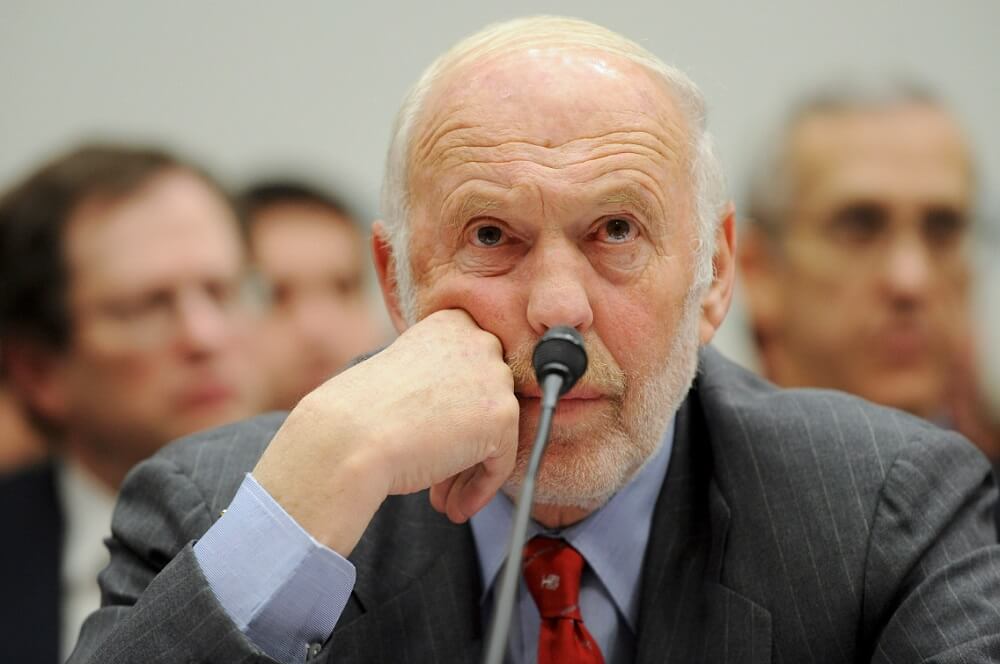

詹姆斯·西蒙斯(James Simons)是一位杰出的美国数学家和对冲基金经理,因其在数学领域的贡献和在金融界的成功而闻名。他在数学和数理统计领域取得了卓越的成就,并将这些深厚的数学知识成功运用于金融投资和风险管理中。

他于1938年4月25日出生,,成长于美国马萨诸塞州纽顿一个中产家庭。自幼对数学展现出浓厚兴趣的他,在17岁时考入麻省理工学院数学系。作为世界一流的科技学府,麻省理工学院为西蒙斯提供了优质的学术资源和良好的学习环境。

在这里,他接受了严谨的数学训练,掌握了坚实的数学基础,并培养了对数学的深刻理解和热爱。这段经历标志着他正式踏入了数学之门,并为他未来在学术界和金融领域取得卓越成就奠定了坚实的学术基础。

在1961年,詹姆斯·西蒙斯在加州大学伯克利分校取得了数学博士学位,这是他学术生涯中的又一重要里程碑。在伯克利分校,他的导师是著名的数学家Bertram Kostant。跟随这位导师,他深入研究了数学领域的前沿课题,积极参与学术讨论和研究项目。这段时间的学习和研究,不仅让他深化了对数学理论的理解,还培养了扎实的数学研究能力和创新思维。

之后他先后在麻省理工学院和哈佛大学任教,并于1964年加入布朗大学。随后,又成为了斯坦福大学数学系的一员。与此同时,26岁这年他还加入了美国Ida国家情报组织,成为一名资深情报分析员。在这个领域,他展现了才华和独特见解,为国家的情报工作做出了杰出的贡献。

1968年,西蒙斯担任了纽约州立大学石溪分校(Stony Brook University)数学系主任一职。在这个职位上,他展现出了非凡的领导才能,并大力提升了该系的声望。通过他的努力,石溪分校数学系在学术研究和教学方面取得了显著的成就,吸引了更多优秀的教职人员和学生加入。

1975年,他与著名数学家陈省身合作开发了Chern-Simons理论,这一理论在拓扑学和物理学中的量子场论方面产生了重要影响,并为他赢得了国际声誉。Chern-Simons理论结合了拓扑学和量子场论的概念,为解释拓扑相变和拓扑量子计算等领域提供了理论框架,成为了当代数学和理论物理中的重要研究课题之一。

同时,西蒙斯还发表了多篇有影响力的数学论文,尤其是在微分几何和拓扑学领域。他的研究成果为数学界带来了新的视角和理论,推动了相关领域的发展,为数学研究的进展做出了重要贡献。

因为他的数学研究和理论成果为数学领域带来了重大的突破,并对现代数学的发展产生了深远影响。因此,1976年西蒙斯获得了美国数学界的诺贝尔奖——奥斯瓦尔德·维布伦奖。这一殊荣标志着他学术生涯的巅峰时刻,也是对他长期以来在数学领域所做贡献的认可和肯定。

自此之后,他将目光转向了金融界。于1978年,他发现了外汇市场的机会,并开始投身外汇交易。这一举动标志着他从数学界转向金融界的转型。随后,他成立了一家名为Monemetrics的公司,这家公司后来成为了对冲基金文艺复兴科技公司的前身。

1982年他创立了知名的对冲基金公司——文艺复兴科技公司。离开学术界后,他充分利用自己在数学和计算方面的技能,专注于量化投资和算法交易。文艺复兴科技公司以其创新的量化交易策略和先进的技术而闻名于业内,成为了金融界的领军企业之一。

1988年,詹姆斯·西蒙斯又成立了大奖章基金(Medallion Fund)。该基金是文艺复兴科技公司旗下的旗舰基金,以其卓越的投资回报率而闻名,被认为是世界上最成功的对冲基金之一。

总的来说,詹姆斯·西蒙斯是一位杰出的数学家、领先的对冲基金经理和金融界的创新者,在学术界和金融界都取得了巨大的成功。他的成就不仅体现在对数学理论的贡献,还体现在将数学运用于金融实践并取得卓越业绩的能力上。

西蒙斯的金融成就

他在数学领域取得了卓越的成就,并成功将其数学知识运用于金融投资和风险管理中。作为文艺复兴科技公司的创始人之一,他开创了量化交易的先河,以其卓越的投资策略和领导能力,将公司发展成为投资界的领军企业。

创建于1982年的文艺复兴科技公司,以其创新的量化交易策略和先进的技术在金融界享有盛誉。该公司专注于量化投资和算法交易,利用数学模型和计算机算法进行交易决策,实现了惊人的投资业绩。同时采用了独特的交易模式,包括超高频交易等,使其能够迅速捕捉市场机会并实现高效的交易,成为投资界的领军企业之一。

文艺复兴公司的成功不仅体现在其高效的交易策略和先进的技术上,还体现在其盈利能力上。该公司成功地获取了行业最高的5%手续费,同时以年化66%的超高收益率著称。其每天超过万次的高频交易模式也为其赢得了广泛的关注和认可。

该公司以其高效的交易策略和出色的业绩,创造了超过1000亿美元的超高利润。这一记录不仅远远超过了其他投资者和基金经理,甚至连像沃伦·巴菲特、乔治·索罗斯、彼得·林奇、史蒂文·科恩等知名投资大亨,以及瑞·达利欧等顶级基金经理都难以企及。这突破性的成就彰显了文艺复兴科技公司在金融界的非凡地位,以及其在量化交易领域的领先地位。

而1988年成立的大奖章基金是业内的又一典范,吸引了众多投资者的关注和追随。这一基金是文艺复兴科技公司旗下的旗舰基金。以其卓越的投资回报率而闻名,被公认为世界上最成功的对冲基金之一。

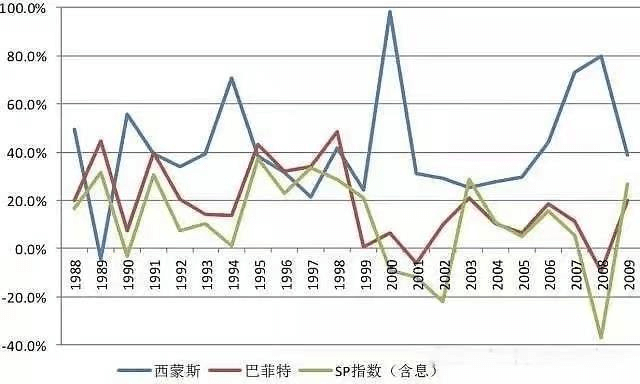

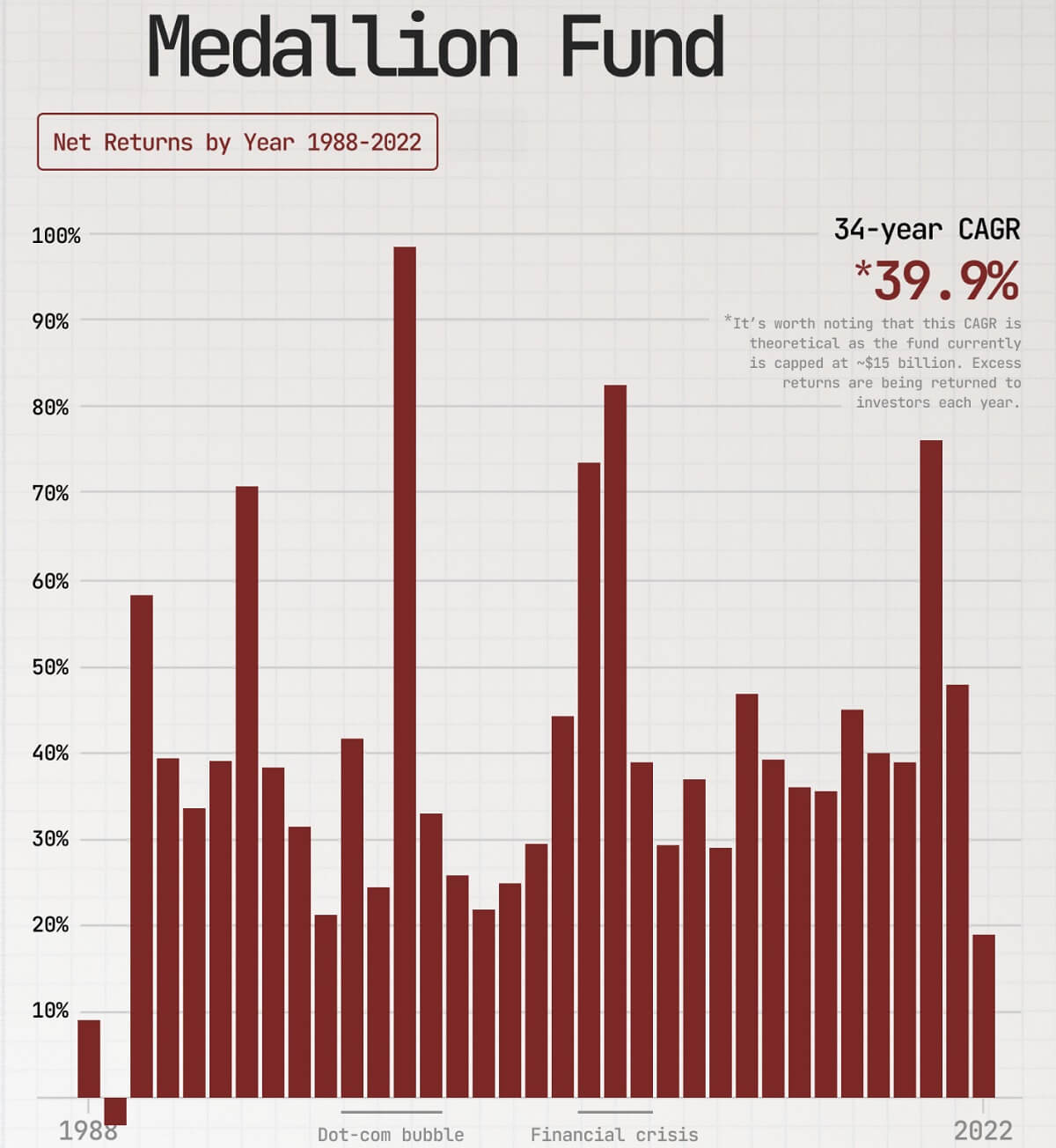

它最高的净回报率是在2000年,那时正值互联网泡沫破裂时期。在这个动荡的市场环境下,大奖章基金获得了惊人的98.5%的净回报,彰显了其在市场动荡时期的出色表现和对市场机会的敏锐把握能力。

这一成绩不仅远超同期其他投资工具,也证明了该基金在应对市场变化和风险管理方面的卓越能力。这种出色的业绩进一步巩固了大奖章基金在对冲基金行业内的领先地位,并为其赢得了广泛的赞誉和认可。

无独有偶,在2008年金融危机席卷全球时,大奖章基金再次展现了其非凡的投资实力。尽管大多数投资者遭受了严重的亏损,但大奖章基金却实现了惊人的80%收益,彰显了其在极端市场环境下的稳健性和卓越表现。这种反周期性的投资表现赢得了投资者的高度信任和尊重,凸显了大奖章基金在风险管理和资产配置方面的出色能力。

在长期投资回报上,大奖章基金也展现了令人瞩目的业绩。回顾过去20年的投资历程,自1994年至2014年,该基金的平均年回报率高达71.8%,远超市场平均水平。更加引人注目的是,从1988年至2023年,大奖章基金的平均年回报率接近40%,彰显了其投资策略的稳定性和成功性。

这种持续的高回报率不仅在对冲基金行业中相当罕见,而且远超过了大多数其他投资工具的表现。大奖章基金通过其卓越的投资策略和风险管理能力,为投资者创造了丰厚的回报,巩固了其在金融界的领先地位,成为投资者眼中的首选之一。

除了在投资方面取得的巨大成功,西蒙斯在金融界的突出贡献之一是推动了量化交易的发展和普及。他将数学和计算技术应用于金融领域,开创了新的交易方式和策略,为金融市场带来了创新和变革。并且通过文艺复兴科技公司和大奖章基金的成功,对全球对冲基金业产生了深远的影响。

西蒙斯的理念和方法成为了许多对冲基金的学习对象和借鉴来源,对金融市场的运作和发展产生了重要影响。以其领先的思想和卓越的执行能力,为量化交易在金融领域的发展开辟了新的道路,为投资界树立了榜样,成为了业内的一位重要领袖。

西蒙斯量化投资策略

西蒙斯量化投资策略

量化交易是一种利用系统化的数学模型和算法来进行交易决策的方法,旨在发现市场中的规律并以此获得稳定的收益。作为量化交易的先驱者,西蒙斯以其创新性的方法和高频操作而闻名。

被誉为量化交易之父的西蒙斯,其贡献不仅在于将数学模型应用于金融领域,而且在于他大量使用高频操作。高频交易是一种以极快的速度进行买卖的交易策略,利用计算机算法在极短的时间内完成交易,并以微小的价差获利。

西蒙斯就是一位专注于短线高频交易的投资者,追求的是那些微小但可以复制的利润瞬间,而不是去赌注市场会恢复正常。他坚信每一笔交易都应该有清晰的止损和获利目标,从而在很短的时间内平仓,以控制损失的幅度。

对于西蒙斯来说,尽管每一笔交易可能会有损失,但由于他进行的是大量的高频交易,这些损失的影响相对较小。他相信,只要盈利交易多于亏损交易,总体而言就能够实现盈利。这种基于统计学和数学模型的交易方法,使得他能够更有效地捕捉市场的波动,并在短时间内获取利润。

比如,文艺复兴科技公司能够很快成为华尔街最赚钱的量化投资公司之一,就是利用了数学模型和计算机算法进行高频交易,所以才实现了惊人的投资回报率。这些模型依赖于先进的计算技术和统计方法,结合了机器学习和人工智能的技术手段,以实现高效的市场预测和交易执行。

这种方法使得文艺复兴科技公司能够在金融市场中迅速作出决策,并且以高效率和准确性进行交易。因此该公司的年复合收益率高达39.1%,即使在2008年金融危机期间,公司仍然能够保持正收益。而该公司在能够市场动荡和危机中表现出色,就得益于对数据的深入分析和对市场变化的快速反应。

西蒙斯还创造出了一种“壁虎投资法”,灵感来自于壁虎捕食的方式。这种策略的核心理念是在市场上等待机会,就像壁虎趴在墙上等待蚊子出现一样,一旦发现市场中的交易机会,就迅速采取行动。

类似于壁虎等待蚊子出现的方式,投资者也会等待市场中出现的特定条件或信号,这些条件可能包括价格变化、趋势状况、技术指标等。一旦这些条件满足,投资者就会迅速采取行动,执行相应的交易策略。

其核心思想在于利用高频交易和数学模型分析市场,以快速响应市场变化为主要特点。该方法强调短期方向性预测和利用价格波动的机会来获取利润,同时通过严格的风险控制和多品种分散投资来保护资金。

壁虎投资法的独特之处在于其依赖于数学模型和统计分析,以识别市场规律和趋势,从而做出精确的交易决策。此外,该策略还注重严格的风险管理,通过控制仓位和设置止损等方法,降低投资风险。采用短线交易的策略使其能够快速进出市场,在市场波动中灵活应对,从而实现稳健的投资回报。

这种策略的核心是在市场中保持警觉和灵活性,以便迅速捕捉到瞬息万变的机会。与壁虎一样,投资者需要耐心等待,并随时做好准备,以便在市场中灵活应对,并迅速行动。这种灵活性和敏锐度是成功执行这种策略的关键,因为市场情况可能会随时发生变化,而投资者需要快速作出反应,以最大程度地利用市场的波动。

总的来说,西蒙斯的量化交易策略是基于数学模型和统计分析,旨在识别市场中的非随机现象,并利用这些现象来获取利润。他的策略侧重于短期方向性预测和利用价格波动的机会,以高频交易为核心。这种方法强调快速进出市场,并且在识别出有利可图的交易机会时迅速做出反应,以最大程度地利用市场的短期波动。

| 主题 | 具体内容 | 影响力 |

| 个人背景 | 数学博士学位,曾在麻省理工、哈佛等任教 | 为金融领域奠定了扎实的数学基础 |

| 文艺复兴科技公司 | 创立于1982年,专注量化交易和算法交易 | 引领了量化投资的创新和发展 |

| 大奖章基金 | 1988年成立,平均年回报率接近40% | 成为全球最成功的对冲基金之一 |

| 高频交易策略 | 利用数学模型和计算机算法进行高频交易 | 实现了年复合收益率高达39.1% |

| 壁虎投资法 | 通过高频交易和数学模型分析市场,快速捕捉交易机会 | 提升了风险管理和短期投资回报能力 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。