摘要:

摘要:

上篇文章EBC金融带大家探索了全球顶级对冲基金圈那些大佬的故事和最知名的「大奖章基金The Medallion Fund」逆天的业绩和夏普比率,这篇文章将带大家起底大奖章基金「The Medallion Fund」的赚钱秘籍。

接上篇文章,EBC金融给大家揭秘了全球顶级对冲基金圈之神秘大佬「文艺复兴科技公司」的背后创始团队的故事,以及其最知名的「大奖章基金The

Medallion Fund」逆天的业绩和夏普比率,据说,这家低调的基金公司之前主要做的是期货和外汇交易。

30 年内维持 66% 的年收益,且交易利润超过 1000 亿美元。

身边做投资交易的小伙伴们按耐不住了,想更深入地了解这个基金是如何做到那么惊人的收益。

今天,EBC金融集团再来起底西蒙斯的大奖章基金的赚钱秘密。

我们找来了台湾天下文化出版社引进的中文版【洞悉市场的人:思想交易之父吉姆‧西蒙斯与创业公司的故事】PDF

需要的联系您的专属EBC金融投资顾问免费索取

作者Gregory Zuckerman 是《华尔街日报》广受赞誉的记者,曾出版过《The Greatest Trade Ever》和《The Frackers》等其他经典著作。

在这本书中,他将注意力转向了数学家、亿万富翁对冲基金经理和慈善家吉姆·西蒙斯。西蒙斯是文艺复兴科技公司的创始人,也是现代金融史上表现最好的基金 大奖章基金的创始人。

但是,西蒙斯和文艺复兴的员工以保密着称,在过去的 30 年里几乎没有泄露出组织的任何情况,Zuckerman的这本书为准确记录文艺复兴的历史做出了不少贡献。

他记录了西蒙斯从麻省理工学院毕业、伯克利分校博士学位、在麻省理工学院、哈佛大学任教并最终被Stony Brook University授予数学学院院长的职位的经历。在管理Stony Brook University数学系时,他获得了几何学的最高荣誉,巩固了自己在数学领域的声誉。

西蒙斯在1964年辞去哈佛大学的工作,进入位于新泽西普林斯顿大学的国防分析研究所(IDA)-隶属于国安局,美国最大也是保密级别最高的情报单位-从事破译苏联的密码工作,当时美苏正处于冷战中。

大奖章基金的表现

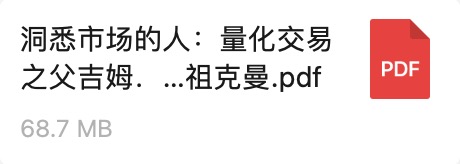

图 1:(a) 年度利润与基金规模的比较。在大多数年份,利润占基金的很大一部分,而在 2000 年、2007 年和 2008 年,回报超过 100%。(b) 基金的累计利润。平均基金规模为 54 亿美元,并在随后几年的上限为 100 亿美元。

文艺复兴公司大奖章基金的表现是现代金融界的奇迹之一。它在技术上等同于在印钞。自 1988 年以来的 30 年中,大奖章的平均年回报率为66%。

尽管基金规模仅为45 亿美元,但它已经产生了超过1000亿美元的利润。就其本身而言,这种表现是非凡的。更令人惊讶的是,30年对于竞争对手来说是一段很长的时间,但是并没有被超越。

同期,标准普尔 500 指数每年上涨 5.1%。90% 的基金都达不到这个温和的数字——更不用说达到大奖章的高度了。

在随后几年后,表现最差的一年是 1997 年,回报率为32%。在最好的一年是2008年的金融危机期间,当奖章实现的回报率152% 。在2008-2018的10 年间,Medallion 的表现甚至更好,平均每年回报率为80%。

但在2020年新冠疫情爆发最严重的一年间,文艺复兴基金三只对外部投资者开放的基金都出现亏损,亏损幅度在20%——30%之间。

即使旗下有三只基金大幅亏损,但文艺复兴基金旗下不对外部投资者开放的大奖章基金(Medallion fund)却赚了不少。有投资者称,该基金去年的收益高达76%。

外界分析认为,「大奖章基金的持有投资时间很短,有的时候持股时间甚至只有几分钟,往往在市场震荡和交易量激增的时候表现很好。同时,该产品杠杆率更高,在市场反弹时能够显著提升回报。」

数据

“文艺复兴拥有更好的数据、更老的数据、更复杂的数据,并且比其他任何人都更擅长处理这些数据”——Zuckerman

影响市场的因素比我们这些普通人所意识到的要多很多。统计技术可以识别市场中影响因素和低效率之间微妙和高维的因果关系。

从早期开始,文艺复兴公司就一直在收集和整理从经济指标到天气的各种数据档案。这些数据的数量和质量是使算法能够发现市场模式的微妙和未被发现的预测因素的关键所在。与竞争对手相比,文艺复兴拥有更好、更古老、更复杂的数据来驱动他们的系统。

机器学习

“我们不仅有50.75%的时候是正确的。而且50.75% 的时候是 100%正确的。你可以通过这种方式赚到数十亿美元。” — 鲍勃·默瑟

当股票被引入组合时,该基金开始腾飞。最初,重点是债券、商品和货币。然而,为了使基金增长,需要更多的资产。事实证明,文艺复兴时期的量化分析师很难破解股票,随着 Mercer 和 Brown 加入团队,一个全新的系统被编码,它本质上是一个复杂的统计套利版本。

确定了股票之间的微妙关系,并使用信息来预测价格变动的未来偏差。根据Zuckerman的说法,这使他们能够在50.75%的时间内正确预测中期交易的方向。

执行

“我们非常了解风险、成本、影响和市场结构,可以充分利用它” ——Renaissance高级员工

对于基于重复利用非常微小的边缘系统,交易成本至关重要。文艺复兴非常擅长在进行交易之前估算交易产生的成本。这使他们能够就是否可以利用轻微的市场异常情况做出明智的决定。

了解资产的市场流动性限制可以计算出可以交易的最大规模,而不会对交易产生不利影响。自信的预测、可预测的成本和高流动性将使文艺复兴能够最大化其规模和杠杆,以从机会中获利。

波动性和回撤

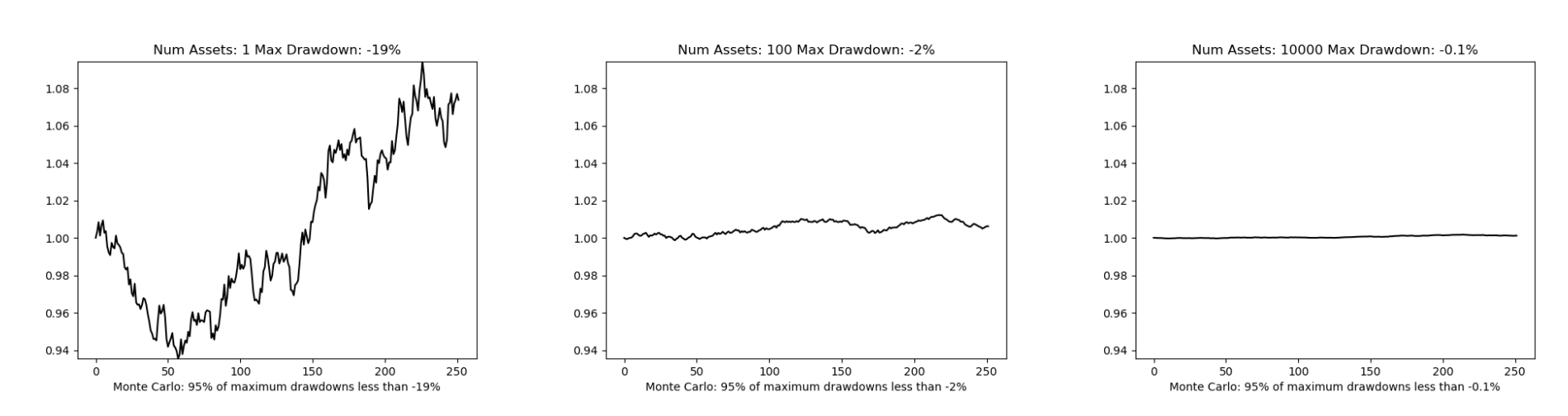

图 2:资产数量对投资组合回撤的影响。资产几何布朗运动GBM。在 Monte Carlo 模拟中运行 1000 次时,95%的情况回撤为-19%或更少。对于100种资产,回撤指标减少到-2%。对于 10K 资产,95%的情况下回撤为-0.1%或更少。

多元化投资股票对文艺复兴来说是一个重大突破,并使该基金的资产规模能够扩大到100 亿美元。股票的一个关键方面是可用资产的数量。Zuckerman 提到,文艺复兴在任何时候都可能持有 4,000 个股票多头和 4,000 个空头头寸。对如此大量的资产进行中期交易对投资组合风险和回撤具有深远的影响。

图 2 使用合成数据来说明交易大量不相关资产对投资组合波动性的巨大影响。广泛的多元化和准确执行为文艺复兴带来了来自德意志银行和巴克莱等合作伙伴。

另一方面,文艺复兴在他们的模型中表现出一定程度的怀疑和对风险的深刻理解。他们设计了一个解决方案,在管理风险的同时利用杠杆。

图 3 说明了一个系统的合成示例,该系统在 30 年内每天回报率为0.015%。在没有杠杆的情况下,复合年回报率仅为4%。

然而,获得 12.5 倍杠杆的相同系统可产生60%的复合年回报率。这不是关于创建最大化回报的系统,而是关于创建在控制风险的同时最大限度地利用杠杆的系统。

成功取决于把每一件事都做对

Medallion 的惊人成功并非归结为一个保守的秘密。Zuckerman 认为大奖章的运营有 20-25 个方面是他们擅长的。从整体上看,所有这些细微差别的能力相加,才能提供真正出色的运营。

总之,推动大奖章Medallion成功的一些关键方面是:

数据:Renaissance 拥有大量可能远程影响价格变动的数据。他们是最早开始管理数据档案的人之一,并且在使用它们方面最有经验。

机器学习:Renaissance 很早就应用了他们的统计学习算法来识别市场中的预测数据和具有统计意义的重复模式。他们在股票市场早期采用机器学习是关键。

多元化:据称,Medallion 交易 8,000 种资产的多头/空头,典型交易持续约 2 天。对如此庞大的资产应用中期性的中性策略可大大降低波动性和回撤。

流动性限制:每项资产都在其可用的流动性限制范围内进行交易,以使 Medallion 能够在没有意外影响或风险的情况下进入和退出市场。

隐匿:适当的方式以隐藏进入和退出头寸的方式。

准确的成本计算:当预测优势很小时,对成本的准确估计可以提高对可获利交易机会的识别。

动态调整规模:在机会比比皆是时利用。当性能下降时减少风险的暴露。

杠杆:上述所有最佳实践都是获得重要杠杆的基础。Zuckerman 估计 Medallion 的交易杠杆平均为 12.5 倍——当系统对机会充满信心时,最高可达 20 倍的杠杆。Medallion的历史无杠杆回报与标准普尔 500 指数相似。

References

The Man Who Solved the Market, Gregory Zuckerman, ISBN: 9780241422151

Chat with traders podcast, 183: Jim Simons — the pinnacle of trading greatness w/ Gregory Zuckerman

Active fund managers trail the S&P 500 for the ninth year in a row in triumph for indexing

Cornell, Bradford, Medallion Fund: The Ultimate Counterexample? (December 16, 2019).

黄金期货走势持续强劲,受全球经济不确定性、地缘政治紧张和美联储政策影响,成为避险资金的重要选择,预计未来仍具较大上涨潜力。

2025年07月16日