摘要:

摘要:

Meta公司的股價分析顯示出色的財務表現和多元化的業務佈局,儘管面臨來自競爭對手和市場變化的挑戰,但長期投資者仍可考慮其公司股票作為潛在的投資選擇。

科技時代,我們的生活方式都會隨著科技的發展而改變。尤其是社群媒體平台的替速度,實在讓人目不暇給。身為社群媒體領域的領導者,Facebook(臉書)也慢慢成為被拍在沙灘上的前浪。或許也因為如此,2021年Facebook決定將重點放在虛擬貨幣和擴增實境技術上,並將公司改名為META。而現在我們就來看看這個備受矚目的元宇宙——Meta的股價分析與投資考量。

美國META是什麼公司?

它原本叫Facebook,Inc.(臉書),是一家美國科技公司,於2004年由馬克·祖克柏(Mark Zuckerberg)等人創立。該公司最初以Facebook社群網路平台為主,後來收購了Instagram、WhatsApp等公司,成為了全球最大的社群網路之一。

公司的創辦人馬克祖克伯格在2004年於哈佛大學創立了這個平台,最初只是一個面向哈佛學生的校內社交網站。然而,其簡潔的設計和強大的社交功能吸引了越來越多的用戶,迅速成為了哈佛的熱門話題,並很快擴展到了其他美國大學。

隨著新增功能的引入,如塗鴉牆、社團分享照片等,Facebook吸引了越來越多的用戶,成為了全球最大的社群平台之一。這種擴張態勢使得Facebook超越了校園的範圍,成為了人們日常生活中的重要部分。

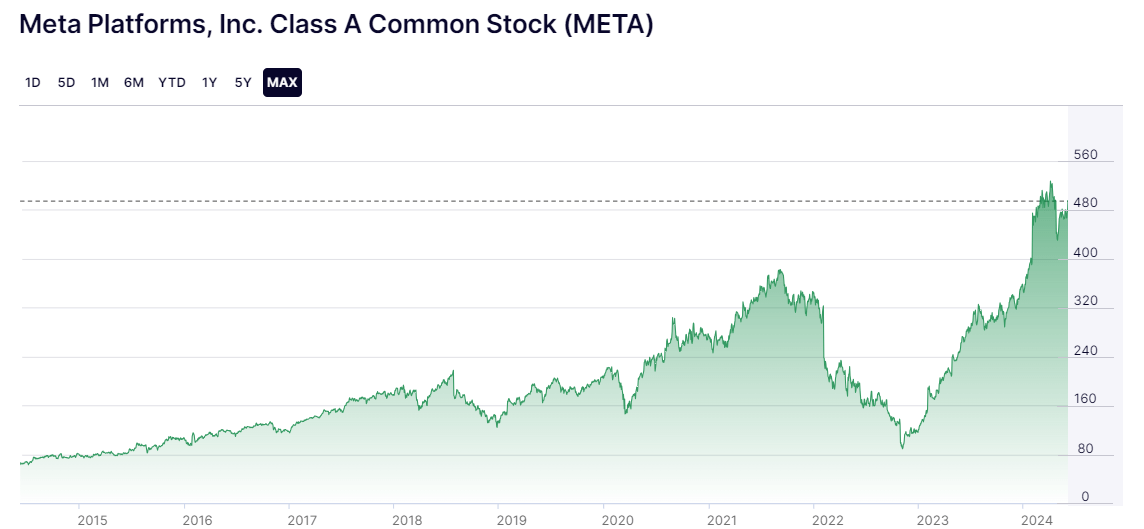

僅僅兩年後,Facebook迅速覆蓋全球,成為了與Microsoft、Amazon、Apple和Google並列的五大科技巨頭之一。 2012年,Facebook在納斯達克上市,創辦人因此成為了身價百億美元的超級富豪。到了2021年,其股價飆升了10倍,使其成為全球市值最大的五家公司之一。

但隨著用戶規模的不斷擴大,Facebook也面臨越來越多的挑戰。其中,最突出的問題之一就是隱私問題。 Facebook曾因動態消息等功能引發用戶不滿,甚至被指控在美國總統大選中播撒假訊息。此外,對於內容的審核和管理也一直是Facebook面臨的挑戰之一。

為了因應市場競爭和未來發展的趨勢,Facebook母公司決定向元宇宙進軍,並於2021年10月宣布更名為Meta Platforms,Inc.。馬克·祖克柏宣布此舉,意味著Facebook將成為該公司的子公司之一,而不再是整體的品牌名稱。

"Meta"即"元"的意思,這代表公司將積極投入人工智慧領域的研發,並將公司定位從社交平台轉向元宇宙技術的開發和應用。雖然改名之後,其股價經歷了劇烈的波動。從最高點跌至最低點,再逐漸回升,展現了股市投資人對元宇宙概念的熱情與擔憂。

而如今,Meta的主要營收板塊分為兩大區塊:一是廣告收入,主要來自於旗下各社群平台的數位廣告;二是元宇宙事業,即元宇宙領域的版面與發展。廣告收入的穩定成長以及原宇宙事業的投資與發展,都是公司未來展望的重要部分。

儘管Meta在元宇宙領域的佈局和投資面臨諸多挑戰,但其業績逐漸回穩,股價也持續回升。而公司也在困難中調整了策略重點,將更專注於轉向人工智慧技術的開發,以因應不斷變化的市場需求和競爭環境。

綜上所述,Meta的發展歷程是一個充滿挑戰與機會的過程。儘管面臨著許多困難和壓力,但透過不斷調整策略、創新產品和服務,並且適時地進行投資和佈局,為自身的發展開闢了新的道路。

meta股價暴跌原因

meta股價暴跌原因

Facebook作為全球最大的社群媒體平台之一,自轉型為元宇宙公司以來備受矚目。近期,該公司發布了財報,收益大幅成長。但儘管該公司發布的財報業績表現出色,營收和利潤都超出預期,股價卻在財報發布後出現了一定的下跌。

其中的原因可能是市場對公司未來的資本支出和營收預期產生了一些擔憂。儘管財報顯示出色的業績,但投資者可能擔心公司未來的投資計劃,特別是在人工智慧和元宇宙領域的高額投資,可能會對公司的獲利能力產生一定的壓力。

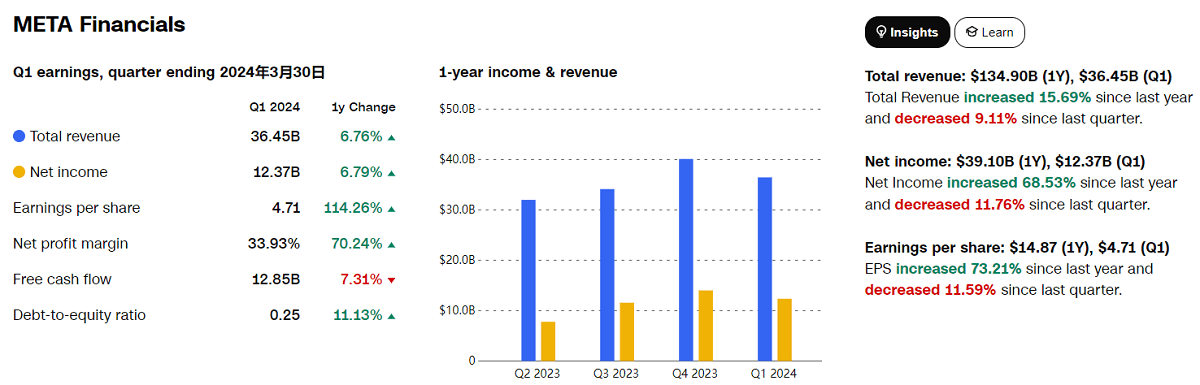

根據最新數據顯示,該公司在2024年第一季的財報表現亮眼。總營收364.6億美元,年增27%,淨利123.7億美元,年增117%。這主要得益於其核心業務家族應用(FOA)的強勁表現,FOA貢獻了98%的營收,同時代表元宇宙的Reality Labs營收年增50%。

而且,儘管收入大幅增長,但Meta公司在成本與費用方面實現了下降,使得營運利潤率和淨利潤率回到了20年新冠大流行時期的高水準。自由現金流利潤率也有明顯成長,達到了近30%。

同時,公司的FOA(Family of Apps)活躍用戶數量持續成長,已超過30億,這顯示了公司在用戶規模上的穩健成長。同時,每個用戶貢獻的收入也在增加,這可能意味著公司正在實施更有效的廣告策略或推出更多的付費功能,從而提高了用戶的付費意願和廣告點擊率。

除了FOA之外,公司旗下的其他應用,如Reals和Strides,也在用戶量和活躍度方面呈現出良好的成長態勢。這表明公司正在透過多元化產品佈局來拓展用戶群體,並且在不同領域的應用上都取得了一定的成功,為公司未來的發展提供了更廣闊的空間。

雖然主要營收業務狀態良好,但投資者也注意到,Meta公司計劃將資本支出範圍上調至300-370億美元,主要用於伺服器投資和硬體建設,以及資料中心的擴建。這意味著公司將加大在基礎設施方面的投資,以支持其日益增長的業務規模和需求。此外,公司也預期將持續加大在AI領域的投入,這些資本支出的增加讓投資人頗為擔憂。

數位廣告產業的競爭日益激烈,這也是投資者對該公司未來的一大不確定因素。在科技領域,它正面臨來自Google、微軟和TikTok等競爭對手的競爭壓力,這些競爭對手在數位廣告、雲端運算和人工智慧等領域都有強大的實力和資源優勢。

如Google作為全球最大的搜尋引擎和數位廣告巨頭,就與它在數位廣告市場競爭,並在AI和雲端運算領域投入大量資金。而微軟則透過其雲端運算服務Azure和AI技術(如Copilot)展現了強勁的成長態勢,對Meta構成了挑戰。另外,TikTok在社群媒體和短影片領域迅速崛起,對公司旗下的Instagram Reels形成了競爭壓力,吸引了大量年輕用戶。

蘋果的隱私權政策更新新限制了應用程式追蹤和資料收集,為數位廣告產業帶來了挑戰,因此Meta正在尋找其他的廣告模式和解決方案來彌補這一影響。同時,TikTok的興起對它的用戶成長和廣告業務構成了威脅。

因此,儘管Meta公司發布的財報業績表現出色,但投資人仍可能在短期內對該公司的成長前景持謹慎態度,導致股價出現了一定的下跌。但從長期來看,如果公司能夠有效地利用這些投資,並實現業務成長和利潤成長,股價有望重新回到上漲軌道。

而Meta在財報業績良好的情況下出現股價下跌的情況,也可能是因為市場已經提前得知公司的成長前景,因此在財報發布後出現了拋售行為。此外,一些投資者可能會利用財報公佈後的股價波動進行短期交易,從中獲取利潤,這也可能導致股價的短期下跌。

因為金融市場是一場零和遊戲,投資人需要具備更多的交易技巧和耐心,才能在市場中持續獲利。因此,對於長期投資者來說,重要的是要保持冷靜和耐心,不要受到短期波動的影響,而是專注於公司的長期成長潛力和基本面。

meta股票投資分析

meta股票投資分析

該公司的股價在2024年初已經上漲了42%,顯示了市場對其未來成長前景的樂觀態度。雖然在財報發布後股價就出現了下跌,但很快就出現了回升,目前價格已經在493美元左右。這顯示了投資者對該公司仍然持有極高的投資價值的看法,可能是基於其強勁的財務表現、多元化的業務佈局以及對未來成長潛力的信心。

因為,Meta在數位廣告領域的投資機會是顯而易見的。隨著全球廣告市場的數位轉型,公司在精準廣告投放和用戶數據方面擁有顯著的優勢。其在這一領域的強勁地位為投資者提供了穩定的成長前景。隨著越來越多的品牌和行銷人員將重點轉向數位平台,該公司作為領先的數位廣告平台之一,將繼續受益於這一趨勢,為投資者帶來長期可觀的回報。

除了數位廣告領域,其在AI領域的投資也為其帶來了長期成長機會。隨著AI技術的不斷進步,公司預計在廣告投放和用戶體驗方面取得突破,進一步鞏固其市場地位。作為全球領先的科技公司之一,它在這些新興領域的投資將為投資者帶來未來可觀的回報,並為公司的長期發展奠定堅實基礎。

而且,Meta多次成功應對市場挑戰,例如針對蘋果的隱私權政策更新和TikTok的崛起做出了有效應對,展現了其強大的適應能力。這種成功應對挑戰的能力為公司未來的發展增添了信心,顯示公司具備應對產業變化和競爭壓力的彈性和創新能力。這種適應性不僅為公司帶來了穩定的發展,也為投資者提供了對未來前景的積極展望。

有些投資人會把公司內部主管持股狀況,當做是評估公司前景的重要指標之一。儘管一些高階主管賣出股票可能引發疑慮,但不一定意味著公司前景不佳。大型機構持續增持股票顯示了對公司未來的信心和看好,反映了對其長期成長潛力和價值的認可。投資人應綜合考慮公司整體狀況和市場環境,而不僅依賴個別高階主管的交易行為。

而公司財務報表不僅顯示獲利超出預期,同時每股股利為0.5美元的宣布,也確實顯示了公司財務狀況的穩健和健康。這樣的表現可能會吸引一些投資者,特別是那些尋求穩定收益和股息的投資者。

然而,一些投資者可能會對公司宣布股息產生擔憂,因為他們擔心公司未來的獲利成長可能不足以支撐股息的持續分配,或者它可能意味著公司在尋求新的成長機會方面缺乏信心。這種擔憂是合理的,因為股息分配通常要求公司有穩定的現金流和獲利能力。

同時,Meta公司股價上漲15%至史上最高點的情況下,引發了一些投資人的疑慮。一方面,他們可能擔心錯過了股價上漲的機會,特別是考慮到公司未來的成長潛力。另一方面,他們也可能擔心股價已經過熱,有回檔的風險。

對於長期投資者來說,即使股價上漲到歷史最高點,如果他們相信Meta公司的長期成長潛力並且打算持有股票很長一段時間,那麼現在可能仍然是一個不錯的買入時機。由於該公司在數位廣告、AI和元宇宙等領域有著強勁的業務和戰略佈局,以及良好的財務表現,長期持有可能會帶來可觀的回報。

然而,對於短期投資者來說,股價已經上漲到歷史最高點可能意味著風險較高。而且考慮到Meta公司的潛力,等待股價回檔後再進市是一個合理的策略。這樣可以降低投資風險,並且在獲得更好的入場機會時能夠獲得更高的回報。

此外,分批買入也是一種選擇,以平均成本的方式降低風險。透過分散投資時間,投資人可以更好地掌握市場波動,避免過度集中投資於某一時間點。這種策略不僅有助於平滑價格波動對投資的影響,還能在市場走勢不確定時保持較穩定的部位。

總之,投資人應該根據自己的投資目標、風險承受能力和市場狀況來決定是否買入Meta股票,以及何時買入。在做出決定之前,最好進行充分的研究和評估,以便做出明智的投資決策。

| 優勢 | 劣勢 | 風險 |

| 強勁的財務表現 | 競爭激烈的數位廣告市場 | 競爭對手的壓力 |

| 多元化的業務佈局 | 高額的資本支出計劃 | 蘋果隱私權政策更新影響 |

| 具備彈性和創新能力 | 高達歷史最高點的股價 | 短期投資風險增加 |

| 長期成長潛力 | 股價波動可能性增加 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。