摘要:

摘要:

美联储周四暂停了几十年来最激进的加息周期,但暗示可能在年底前再加息50个基点。欧洲央行周四选择继续加息,并为进一步加息打开了大门,暗示加薪将带来风险,并提高了通胀预期。

对于那些在今年业绩令人失望的基金经理来说,央行们坚守鹰派立场加剧了他们面临的挑战,他们将如何规划下半年的交易路线?

此前押注衰退将迫使央行很快降息的市场预期被现实“狠狠打脸”,这让基金经理们在下半年临近之际争相寻找方向。

美联储周四暂停了数十年来最激进的加息周期,但暗示到年底前可能再加息50个基点。

欧洲央行周四选择继续加息,并为进一步加息敞开大门,暗示薪资上涨将带来风险,并上调通胀预估。

在英国,物价压力持续令投资者和英国央行感到震惊,交易员认为明年年初,其利率很有可能达到6%,这是2000年以来从未见过的水平。道富SPDR ETF业务高级固定收益策略师Jason Simpson表示,市场陷入了一种“虚假的安全感”。他补充称:

“市场不仅对数据的解读有误,对央行反应的解读也有误。尽管通胀正在下降,但你仍然会看到央行依旧保持强硬态度。”

对于那些在2023年业绩令人失望的基金经理来说,央行们坚守鹰派立场加剧了他们面临的挑战。

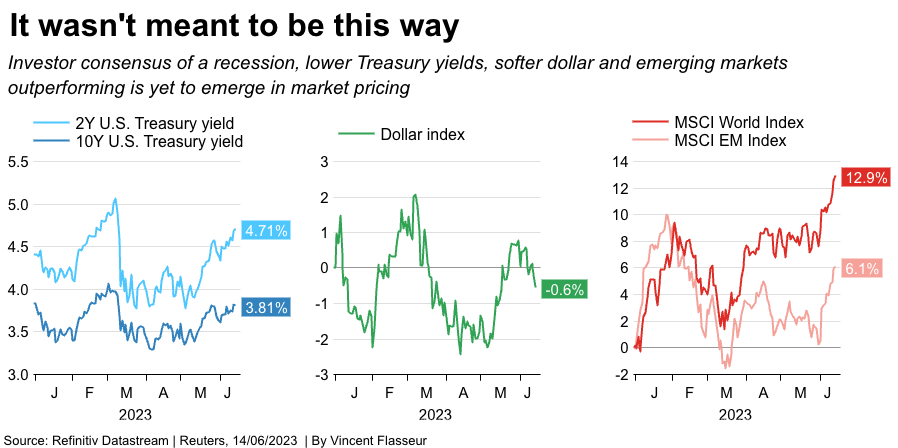

市场普遍认为,美国主导的全球经济衰退将强劲到足以抑制通胀,并在年底前引发美联储降息救市,这将提振美国国债价格,压低美元,并帮助新兴市场资产表现出色。

但这些预期以及交易已被彻底颠覆,尤其是3月美国银行业危机迅速得到解决,削弱了美联储将很快转向宽松政策的预期。

两年期美国和欧洲债券收益率目前处于3月份以来的最高水平。今年短期国债收益率上升,长期国债收益率几乎没有下降,总体而言,在2022年下跌12%之后,它们的回报率仅为1%。

英国两年期国债收益率周四触及全球金融危机以来的最高水平。

强势的美元仅略低于1月的水平,新兴市场股市表现不佳,今年迄今为止上涨了6%,而全球股市上涨了13%。

其他央行方面,在暂停加息后,加拿大央行和澳洲联储上周均选择重新开始加息,只有日本央行继续持鸽派态度。

下半年交易主线该如何规划?

如果说今年下半年的重点是正确预测经济增长,那么来自市场的迹象就令人困惑了。美国国债收益率曲线严重倒挂,这是经济衰退即将到来的信号,但美国股市却处于牛市。

尽管交易员已将降息押注推至明年,但他们对美联储的新指引不以为然,预计7月再次加息25个基点的可能性不到70%,明年的降息幅度将超过美联储政策制定者的预期。

对此,华尔街大行们也存在分歧。美国银行目前预计美联储今年将加息两次,加息幅度为25个基点,摩根大通预计其只会再加息一次,摩根士丹利则预计不会加息。

这种分歧意味着投资者对如何交易的看法各不相同。

Jupiter固定收益基金经理Mark Nash等一些人正在增加新兴市场债券等风险资产的头寸,认为全球经济目前足够强劲,可以为增长做好准备。

Nash称,“市场正在进入一种新的模式,即预期经济衰退已被排除在外,利率将在更长时间内走高。较短期的美国国债和欧元区政府债券很危险”。

BlueBay Asset Management高级投资组合经理Kaspar Hense等其他人则一直在买入较短期限的英国国债,因为他们认为市场重新定价过高。Hense还看好垃圾债等风险资产,他认为这些资产对衰退风险的补偿过高。

Carmignac固定收益策略师Michael Michaelides表示,该公司做多五年期美债和评级较高的欧元区政府债券,预计如果央行进一步加息,经济衰退或反通胀进程将促使央行尽快降息。

英国央行前经济学家、纽约梅隆投资管理公司全球首席经济学家Shamik Dhar预计,股市将在未来6至9个月面临“严重低迷”,许多人认同这一观点,但这种观点尚未得到证实。

他认为,债市的反应反映出:利率可能会进一步小幅上升,但衰退也即将到来。Dhar说:

“债市可能会出现这种稍微令人困惑的情况,一方面,交易员们看到衰退的可能性上升,但另一方面,他们并没有真正看到央行言论的软化。”

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

6月30日,标普500与纳斯达克100创历史新高,受AI热潮与宽松政策预期推动。英伟达市值跃居全球第一,市场情绪偏多但仍存关税与地缘政治等不确定因素。

2025年06月30日

美国消费者支出4月小幅增长,因关税变化增大经济不确定性,家庭储蓄增加。核心通胀升至2.5%,零售额下降超预期。关税影响未显现,企业或提前销售库存。

2025年06月27日