发布日期: 2024年02月09日

日元开年不利,和预想中的情况有所偏差,今年以来一共下跌大约5%。日本通胀降温以及美国乐观经济前景成为利空。

作为全国通胀趋势的先行指标,东京核心消费者物价指数1月同比上升1.6%,不及预期1.9%。日本通胀已经连续超过1年高于2%的目标,目前焦点为薪资增长幅度能否支撑消费。

最新日本央行会议纪要显示,官员们对于退出负利率的时间点以及路径存在着分歧。与此同时,大型基金公司纷纷为其历史性的政策正常化做好了准备。

太平洋投资管理公司表示,日本央行预计会在3月或者4月加息至0%,然后在年底前再加息25个基点。三菱日联摩根士丹利证券和法国巴黎银行认为首次加息会在3月。

三个月美元兑日元的隐含波动率在1月一路下滑至大约7周低位,预示着交易员对于日元相当看多。

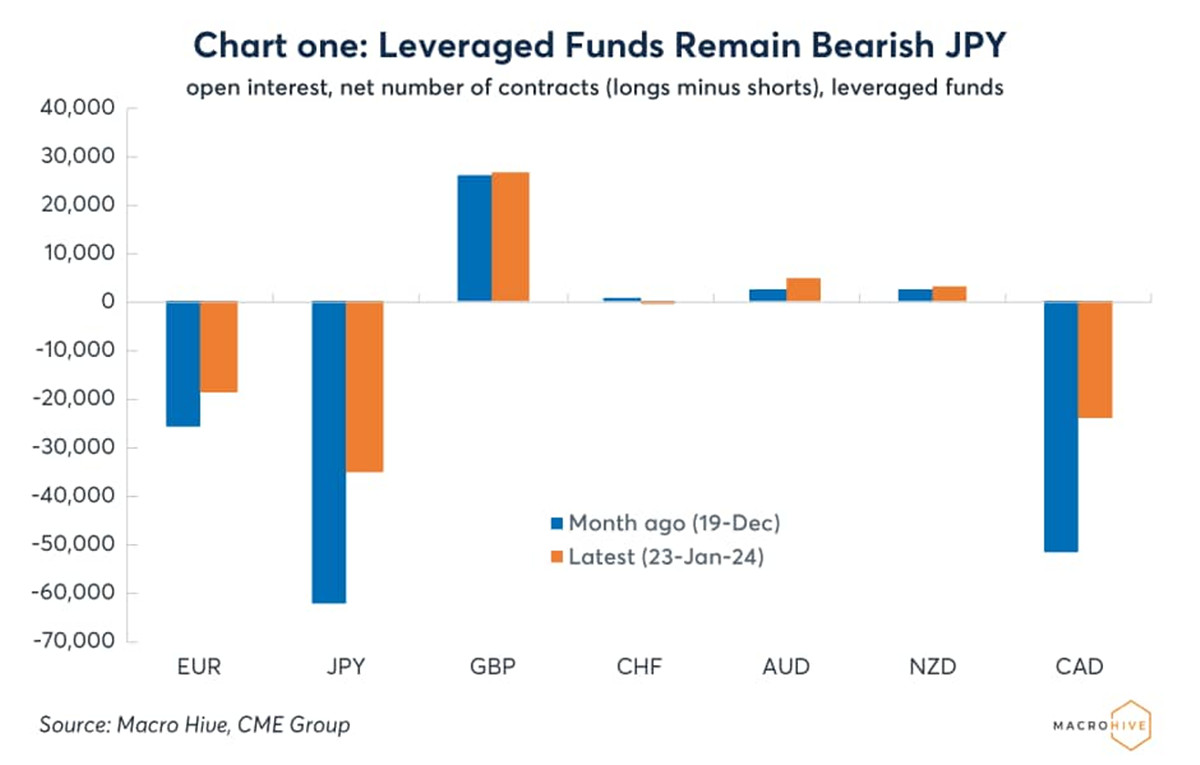

芝加哥商品交易所显示,截止1月23日,杠杆基金大幅削减持有日元空仓的43%。尽管如此,日元仍然是7种主要货币中被做空最严重的。

转向的黄金窗口

劳工部数据显示,日本名义现金收入12月同比增长1%(包括冬季奖金增长0.5%),逊于预期1.4%。

上述增长率相对于11月加速,加强了加息的可能性。全职员工的可比数据为2%,连续第四个月达到该水平。

标普全球市场财智首席经济学家田口春美称,日本央行4月行动的几率很大,原因是整体薪资状况非常强劲。

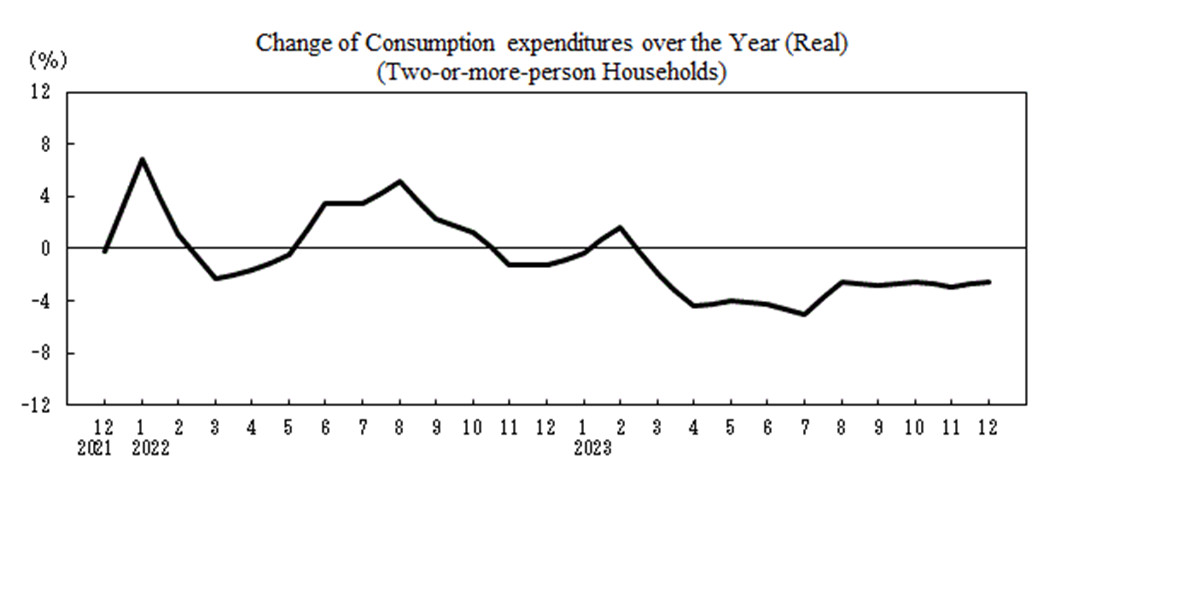

然而在耐用品需求低迷的拖累下,日本家庭支出连续10个月萎缩。上个月一年一度的“春斗”拉开序幕,该国有望迎来30年内最大薪资涨幅。

一份经济学家调查显示,日本大型企业今年可能会涨薪3.8%,高于去年的3.58%。截止目前,其中一些企业甚至反复承诺幅度会高达7%。

对于没有能力这么做的小型和中型企业,首相岸田文雄采取了一系列措施,比如通过减税来抵消用工成本上升。

日本大型商业银行正在囤积巨量现金于在央行的负利率账户,进一步印证了全球最后的负利率政策即将终结。

穆迪高级经济学家Stefan Angrick指出,不排除日本数据会持续向下,如果央行总是畏手畏脚,那么可能会错失政策正常化的理由。

升值阻力

美元在年初重拾王者风采,本周早些时候触及2个月高位。互换合约交易员正在加大对于5月降息的押注。

美国经济和劳动市场最近均表现超越预期,GDP增长年率上个季度为3.3%,新增非农就业人数上个月为35.3万。

尽管美联储主席鲍威尔承认年内应该会开启宽松,一些央行官员仍然暗示他们不急于扭转货币政策。

美国银行把首次降息的时间预期从3月推后至6月,理由是5月前通胀数据不足以及央行偏好在发布季度经济预测的同时调整政策。

类似的,高盛经济学家原本预计首次降息在3月,现在改为了4月;原本认为3月加息的巴克莱改为了5月。

贝莱德驻东京首席策略官警告,一旦日本央行退出负利率而美国方面降息,市场面临的波动可能比很多人想象中更剧烈。

日元上个月在G10货币中的表现垫底,让其今年猛烈反弹的预测受到质疑。对此,三菱日联银行不以为然。

该行表示,“日元会在2024年走强,原因是导致贬值的因素开始反转——全球通胀和债市收益率下滑,日本央行加息和结束收益率曲线控制,以及能源贸易赤字收窄会加大日元需求。”

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。