发布日期: 2024年02月12日

美国股市2024年迎来开门红,预示今年可能又是一个丰收年。不过其他地方似乎有着更佳的投资机遇。

瑞银团队认为上市企业维持高营收增长的可持续性值得怀疑,理由是运营成本上升以及经济增速放缓。

上述分析师称,考虑到估值、经济以及利润率风险,美国市场不如通常情况下那么具有防御性。

标普500指数目前远期市盈率为20左右,远高于长期均值15.6。相比之下,MSCI全世界除美国外指数为12.8,低于历史均值13.5。

高盛警告,由于杠杆上升、持仓过重以及流动性下滑,2月美股保持强劲的门槛进一步被抬高。

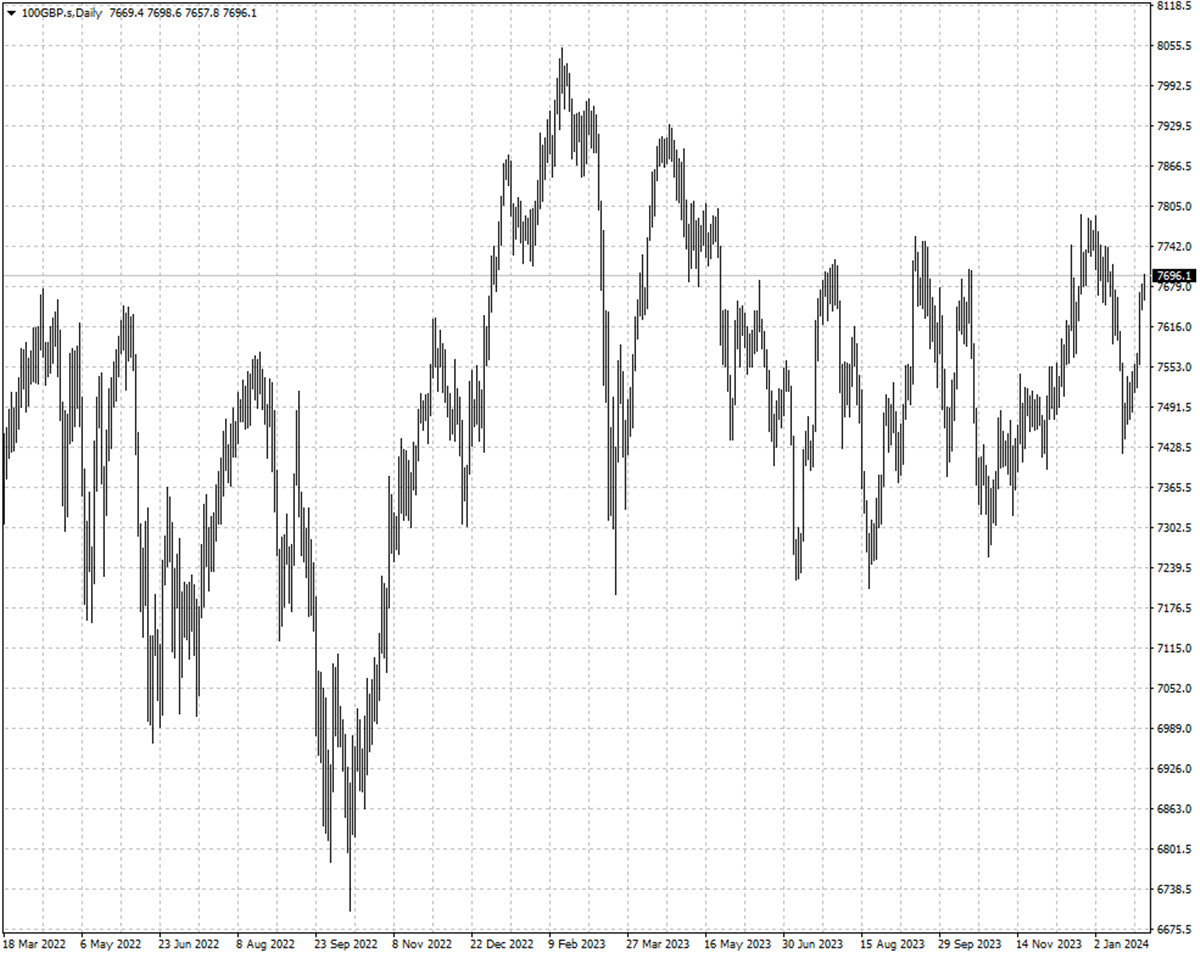

出于盈利风险,瑞银对欧洲股市最不看好,例外是英国股市,其被形容为异常便宜的防御性市场。

根据投资平台AJ Bell的最新统计,富时100指数中有59%的分析师评级为买入,只有8%为卖出,分别为至少8年内最高和最低水平。

先锋集团纳入估值因子的模型显示,美国股市未来10年的年化回报率为4.2%到6.2%,而其余发达市场股市的回报为7%-9%。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。