发布日期: 2023年04月13日

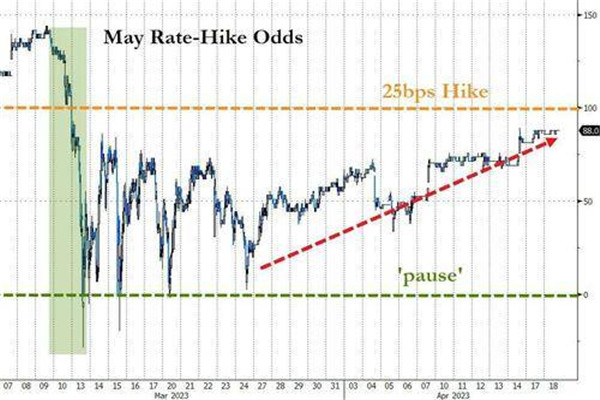

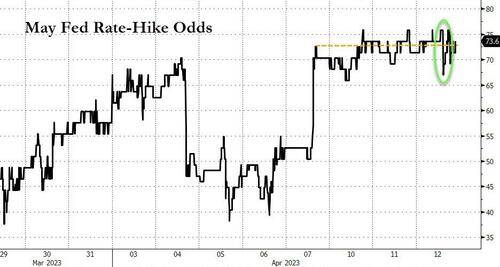

美国3月名义CPI消费者通胀增速逊于预期和前值,同比增5%为2021年5月来最慢,,但核心通胀同比增5.6%略高于前值,坐实了美联储5月继续小幅加息的市场预期。

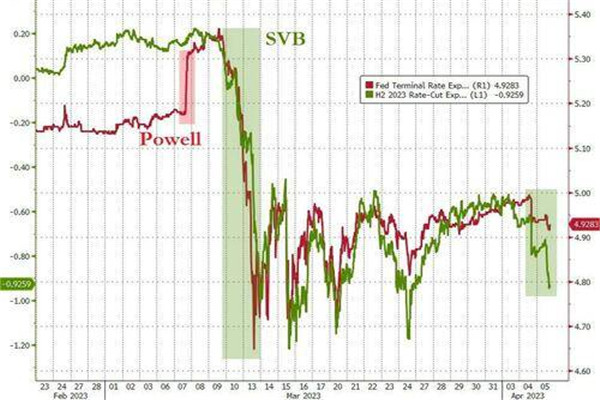

银行业危机之下,多位官员下调利率峰值预期,预计经济将在年内温和衰退,许多官员强调政策保持灵活的必要性,好几人曾考虑3月暂停加息。

市场对美联储5月加息25个基点的押注从CPI数据前的76%降至67%,代表加息板上钉钉。高盛不再预计6月加息,互换市场加大对年底前降息的押注,预计基准利率将比当前低50个基点。

市场仍预计5月加息25个基点的概率为70%

明年FOMC票委、里士满联储主席巴尔金称,美国或已度过通胀峰值,仍需继续付出努力以降低通胀率。今年票委、费城联储主席哈克昨日支持利率略微上调,然后在一段时间内保持高位,即预计美国可能很快结束加息。同为今年票委的卡什卡里预言通胀持续走低,明年重回2%目标。

加拿大央行连续两次暂停加息,维持利率在4.5%不变,称银行压力造成全球经济放缓,并对加拿大经济构成最大的下行风险,预计明年底通胀降至2.1%,但年内降息仍不是最有可能的前景。

多位欧洲央行官员发言鹰派。奥地利央行行长支持5月加息50个基点。欧央行副行长德金多斯对处于5.7%历史最高的欧元区核心通胀“不太乐观”。法国央行行长警告需要多次大幅加息。市场完全消化欧洲央行到今年11月加息至利率峰值3.75%的预期,为3月10日以来首次。

其他美国消息包括:国际货币基金组织IMF警告美国经济“仍有可能”硬着陆;美国环境保护署EPA提出美国最激进汽车尾气减排计划,或促使到2032年在美销售新车多达67%为全电动车。

衰退担忧升温,美股尾盘转跌并集体收于日低,道指止步四日连涨,纳指跌超百点

4月12日周三,由于名义CPI通胀持续放缓且低于预期,美股期货盘前快速抬升,主要指数集体高开,道指一度涨近210点。

但核心通胀“坚守”高位,开盘90分钟纳指率先转跌,午盘前美股全线转跌,标普500指数抹去0.6%的涨幅并失守4100点整数位。转跌前罗素小盘股涨近1%领跑并升破1800点。

美联储会议纪要发布前,美股重新小幅转涨,发布后市场对衰退的担忧升温,美股再度转跌且跌幅扩大,集体收于日低,科技股居多的纳指和纳指100跌超百点、领跌主要指数。

截至收盘,标普500指数接近抹去上周三以来涨幅。道指止步四日连涨,失守逾七周新高。纳指和纳指100连跌三日,均创3月29日以来的两周新低。罗素小盘股止步三日连涨:

标普500指数收跌16.99点,跌幅0.41%,报4091.95点。道指收跌38.29点,跌幅0.11%,报33646.50点。纳指收跌102.54点,跌幅0.85%,报11929.34点。纳指100跌0.9%,罗素2000指数跌0.7%。

标普11个板块多数收跌,可选消费跌1.5%,电信跌近1%,信息技术/科技跌0.6%,医疗保健、原材料、能源板块则至多涨0.11%,工业涨0.3%。

美股尾盘快速转跌,道指抹去逾200点的盘初涨幅,纳指跌超百点

明星科技股多数下跌。“元宇宙”Meta接近抹去逾1%的涨幅,离11个月高位不远。苹果转跌0.4%,亚马逊和奈飞跌2%,均再创两周最低,微软涨0.2%,谷歌A跌0.7%,特斯拉跌超3%刷新三周最低。

芯片股尾盘跌幅扩大。费城半导体指数跌近2%,失守3100点,连跌两日抹去本周涨幅。AMD和英伟达跌2%,英特尔和博通跌1%,台积电美股跌2.7%刷新四周最低。

上周连续多日暴跌的AI概念股表现不佳,尾盘好转。C3.ai跌超3%,连跌两日,逼近上周三所创三周最低。SoundHound.ai跌近2%,但BigBear.ai转涨超10%,更接近收复上周一以来跌幅。

热门中概追跌美股大盘。中概ETF KWEB跌4.6%,CQQQ跌2.6%,纳斯达克金龙中国指数(HXC)跌近4%。纳斯达克100四只成份股中,京东跌近8%,百度跌0.2%,拼多多跌超5%,网易跌1%。其他个股中,阿里巴巴跌6%,腾讯ADR跌超5%,B站跌近7%,中概造车新势力齐跌,蔚来和小鹏跌超5%,理想汽车跌幅最小。小鹏汽车去年总收入同比涨28%,净亏损扩大至91.4亿元。

消息面上,马斯克加入AIGC(人工智能自动内容生成)大战,火速抢购1万张GPU,挖Deepmind墙角。特斯拉香港宣布4月15日降价,Model 3 Performance降价最多达14.7%。GPT-5七大震撼能力首次揭秘,最快六月露面。英特尔宣布将与英国芯片设计商Arm在芯片制造方面合作。欧盟委员会驳回博通并购VMWare的请求,称交易或在特定的硬件产品领域损害市场竞争。

行业基准费城证交所KBW银行指数(BKX)跌0.8%,止步三连涨脱离两周高位。KBW纳斯达克地区银行指数(KRX)和SPDR标普地区银行ETF(KRE)均跌超1%。大型银行股中,周五财报的摩根大通、花旗和富国银行齐跌。西太平洋合众银行(PacWest Bancorp)跌超2%领跌地区银行股。

航运集装箱公司Triton International涨超32%至历史最高,将被Brookfield Infrastructure私有化收购,Triton 股东将获得每股85美元的现金和股票对价。Brookfield接近抹去2%的跌幅。

美国航空公司跌超9%,至1月初以来的三个月新低,接近抹去年内涨幅,拖累其他航空股。公司发布第一季度的最新指引,低于分析师的盈利预期,但高于公司原先指引的盈亏平衡。

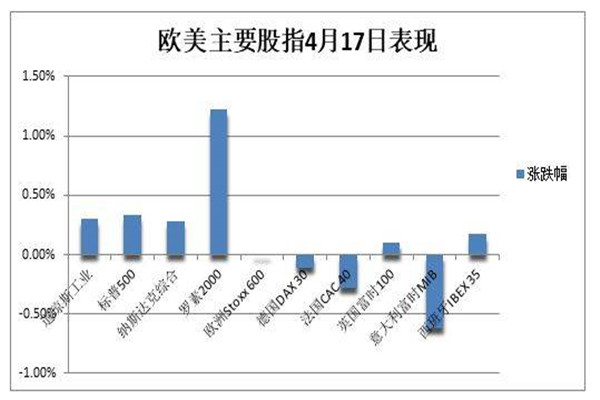

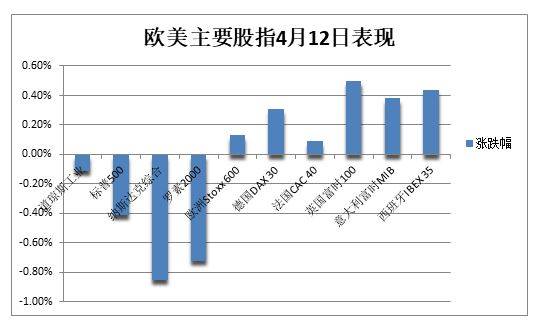

欧股小幅收高,收窄稍早涨幅。泛欧Stoxx 600指数涨0.13%,媒体和工业股涨0.8%,旅游和休闲股跌近2%,科技股跌近1%。意大利银行板块涨约1.5%,Stoxx 600银行股指数涨0.3%。

美债收益率止步三日连涨,尾盘显著收窄CPI数据后的两位数跌幅,欧债收益率上涨

美债收益率集体下行,止步三日连涨,但美股盘初已经大幅收窄CPI发布后的跌幅。分析称,3月名义CPI通胀低于预期,令交易员押注美联储将比预期更早停止加息,令美债收益率下跌。

对货币政策更敏感的两年期美债收益率最深跌18个基点至3.88%,尾盘时跌幅收窄至8个基点,仍不足4%。10年期基债收益率最深跌9个基点至3.34%,尾盘时跌3个基点并重回3.40%。

美联储会议纪要偏鸽派令美债收益率曲线继续趋陡。关键的两年/10年期息差利尾盘涨4个基点至-55.874个基点,CPI数据出炉时跌至日低-67.056个基点,随后反弹至日高-52.782个基点。

美债收益率止步三日连涨,短债收益率CPI后跌超10个基点

欧债收益率在美国CPI通胀发布后先跌后涨。欧元区基准的10年期德债收益率尾盘涨6个基点,离日高2.40%不远,两年期收益率涨9个基点,也离日高2.82%不远。

10年期美/德基收益率息差一度收窄至接近100个基点的2020年7月来最小值,有分析指出,这是由于多位欧洲央行官员的鹰派言论所致,将继续增加欧债收益率的上行压力。

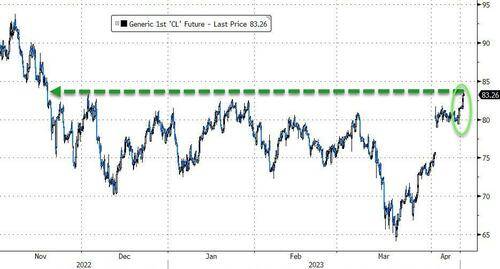

油价连续两日齐涨2%,美油创五个月新高,布油逾十周高位,欧美天然气普跌

在需求侧前景改善和美联储加息周期或接近尾声的市场预期之下,昨日涨2%的国际油价涨幅扩大。

WTI 5月期货收涨1.73美元,涨幅2.12%,报83.26美元/桶,日内最高涨2美元,升破83美元,至去年11月中旬以来的五个月新高。布伦特6月期货收涨1.72美元,涨幅2.01%,报87.33美元/桶,升破87美元,创1月底以来的逾十周新高。

美油升破83美元至五个月新高,布油升破87美元创逾十周高位

美国能源部长称,美国计划补充战略石油储备重回俄乌冲突前的水平;上周美国EIA商用原油库存不降反升60万桶,但汽油库存再降逾30万桶,均有助于在需求侧推涨油价。不过,IMF本周下调2023年全球增长前景,对石油需求前景构成负面影响。

欧洲基准的荷兰TTF天然气期货尾盘跌近2%,基本抹去4月份涨幅。ICE英国天然气也跌约2%。美国5月NYMEX天然气期货最深跌超5%,失守2.10美元/百万英热单位,今年价格腰斩。

CPI数据发布后美元较日高跳水70点,欧元创两个月新高,比特币失守3万美元

衡量兑六种主要货币的一篮子美元指数DXY在CPI数据刚发布时短线跳水逾40点,日内最深跌0.7%并失守102关口,创一周新低,并非常接近2月初以来的逾两个月低位。

美元接近两个月低位,CPI后较日高跳水70点

欧元兑美元最高涨0.8%并触及1.10关口,创2月2日以来最高。英镑兑美元涨0.6%上逼1.25,至一周新高,并接近十个月高位。瑞郎一度创2021年6月来最高。日元一度涨0.7%并升破133,脱离近四周低位。离岸人民币升破6.88元,较上日收盘最高涨近190点。

主流加密货币普跌。市值最大的龙头比特币跌超1%并失守3万美元整数位,脱离去年6月以来的十个月新高。第二大的以太坊小幅下跌,仍站稳1900美元上方,离八个月高位不远。

比特币跌超1%失守3万美元,脱离十个月新高 CPI数据后现货黄金一度涨超1%,站稳2000美元上方,美元走低令伦敦金属普涨

美元和美债收益率携手走低,推动黄金连涨两日。COMEX 6月黄金期货收涨0.29%,报2024.90美元/盎司。COMEX 8月黄金期货收涨0.29%,报2043.30美元/盎司。

CPI数据刚发布时,现货黄金短线拉升25美元至2028美元/盎司,涨超1%,美股盘中黄金涨幅砍半,仍站稳2000美元整数位上方,上周三曾升破2030美元创去年3月以来的十三个月最高。

黄金震荡走高,CPI后涨超1%,美股盘初接近抹去涨幅,尾盘再涨

美元走低令伦敦工业基本金属普涨:

伦铜再涨0.7%并升破8900美元,接近收复上周一以来跌幅。昨日跌超1%的伦铝涨1%,止步五日连跌并脱离三周低位。伦锌涨1%,止步五日连跌并脱离逾五个月新低。

伦铅涨2%并升破2100美元,伦锡涨超1%并升破2.4万美元,均脱离三周低位。伦镍涨0.5%刷新一周高位。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。