Bản tóm tắt:

Bản tóm tắt:

Tìm hiểu sự khác biệt giữa lệnh cắt lỗ di động và lệnh cắt lỗ trượt trong giao dịch để quản lý rủi ro hiệu quả và tối đa hóa lợi nhuận.

Chúng ta đều biết rằng đầu tư luôn đi kèm với rủi ro, và một phương pháp thường được sử dụng để giảm thiểu rủi ro là thiết lập lệnh cắt lỗ. Vậy lệnh cắt lỗ di động được sử dụng như thế nào?

1. Lệnh cắt lỗ di động

Lệnh cắt lỗ di động, còn được gọi là "lệnh cắt lỗ trượt" (tracking stop-loss), là lệnh cắt lỗ được thiết lập tại một số điểm nhất định dựa trên giá mới nhất và chỉ được kích hoạt khi giá di chuyển theo hướng có lợi. Đây là một chỉ dẫn được các nhà đầu tư thiết lập khi tài khoản chứng khoán của họ trải qua giai đoạn có lợi nhuận hoặc thua lỗ. Lệnh cắt lỗ di động là một công cụ giao dịch rất hiệu quả, đặc biệt là trong trường hợp biến động giá lớn, giúp đảm bảo lợi nhuận của nhà đầu tư được giữ lại hoặc giảm thiểu thua lỗ. Tuy nhiên, khái niệm về lệnh cắt lỗ di động dễ nói nhưng không dễ thực hiện thành thạo. Nhà đầu tư cần phải tìm ra phạm vi cắt lỗ phù hợp với thực tế và việc giao dịch đòi hỏi phải có chiến lược phòng thủ tốt bên cạnh tấn công. Thực tế thực hiện lệnh cắt lỗ là một thử thách cho tâm lý của nhà đầu tư hơn là việc chỉ đơn giản thiết lập lệnh cắt lỗ.

Giả sử giá vàng giao ngay hiện tại là 1235 USD/ounce. Ở mức giá này, bạn đang tăng mua vào, và vị trí cắt lỗ bạn đã thiết lập là 1234 USD/ounce. Sau đó, thị trường tiếp tục tăng theo vị trí của bạn lên 1245 USD/ounce. Lúc này, để ngăn ngừa sự điều chỉnh hoặc thay đổi của thị trường, bạn có thể thay đổi vị trí cắt lỗ của mình lên 1240. Ngay cả khi bạn bị cắt lỗ, bạn vẫn có lợi nhuận. Đó là ý nghĩa của lệnh cắt lỗ trượt.

2. Nguyên tắc của lệnh cắt lỗ di động

Nhà đầu tư mở một vị thế mua và thiết lập số điểm giữa giá hiện tại và lệnh cắt lỗ di động. Khi giá tăng, lệnh cắt lỗ di động sẽ tự động tăng theo để duy trì mức chênh lệch đã thiết lập. Khi giá giảm, mức cắt lỗ di động sẽ giữ nguyên.

Dưới phương thức giao dịch này, nhà đầu tư không cần phải xem xét mức lợi nhuận và có cơ hội sử dụng lệnh cắt lỗ di động để thu được lợi nhuận tối đa khi giá tăng. Đồng thời, lệnh cắt lỗ di động cũng hạn chế thua lỗ.

Ví dụ, nhà đầu tư mở một vị thế mua EUR/USD ở mức giá 1.1155 và thiết lập mức cắt lỗ ở 1.1145, đồng thời thiết lập một lệnh cắt lỗ di động ở mức 30 điểm. Khi EUR/USD tăng lên 1.1185, mức cắt lỗ của nhà đầu tư sẽ tự động tăng lên 1.1175. Lệnh cắt lỗ di động sẽ giúp nhà đầu tư khóa lợi nhuận 30 điểm. Mỗi khi giá của EUR/USD tăng thêm 30 điểm, mức cắt lỗ sẽ tiếp tục tăng, và khoảng cách cắt lỗ ban đầu 10 điểm sẽ được duy trì.

Lệnh cắt lỗ di động là một công cụ giao dịch rất tốt, đặc biệt trong các tình huống có biến động giá lớn, đảm bảo lợi nhuận của bạn. Tuy nhiên, khi lợi nhuận tăng lên, nhà đầu tư phải thay đổi lệnh cắt lỗ thủ công. Lệnh cắt lỗ di động tự động thiết lập mức cắt lỗ dựa trên giá trị yêu cầu của nhà giao dịch. Lệnh cắt lỗ di động chủ yếu được áp dụng bởi các nhà giao dịch xu hướng, nhưng không thể theo dõi biến động giá liên tục. Khi cần phản ứng nhanh với thay đổi giá, giao dịch trong ngày cũng nên sử dụng lệnh cắt lỗ di động.

Giống như nhiều phương pháp và chỉ báo khác, lệnh cắt lỗ di động cũng là một con dao hai lưỡi. Nó có thể bảo toàn phần lợi nhuận, và lệnh cắt lỗ sẽ thay đổi dựa trên số điểm được thiết lập bởi lệnh cắt lỗ di động. Khi hướng giao dịch phù hợp với hướng của thị trường, lệnh cắt lỗ sẽ di chuyển lên hoặc xuống tương ứng.

Ví dụ, trong ví dụ trước, một nhà giao dịch mở một vị thế mua nhiều EUR/USD ở mức giá 1.1155, thiết lập mức cắt lỗ ở 1.1145, thiết lập lệnh cắt lỗ di động ở 30 điểm và thiết lập mức chốt lời ở 1.1195 (1.1155 + 40), với khoảng cách chốt lời là 40 điểm. Khi EUR/USD tăng lên 1.1185, lệnh cắt lỗ di động sẽ di chuyển đến 1.1175 (1.1145 + 30 điểm). Nếu có sự điều chỉnh giá hoặc hợp nhất thị trường vào thời điểm này, lệnh cắt lỗ di động sẽ được kích hoạt, dẫn đến lợi nhuận 20 điểm (1.1175–1.1155). Tuy nhiên, thị trường lúc này chỉ đang trong quá trình hợp nhất, và giá tiếp tục tăng lên 1.1000, vượt qua mức cắt lỗ ban đầu đã được thiết lập. Lúc này, các lệnh đã đóng vị thế và rời khỏi thị trường, ban đầu có lợi nhuận 40 điểm, nhưng bây giờ chỉ còn lại 20 điểm.

Giá dễ dàng phá vỡ mức cắt lỗ và sau đó quay đầu. Do đó, khi thiết lập điểm cắt lỗ di động, điều quan trọng là phải xem xét toàn diện để ngăn ngừa điều chỉnh giá dẫn đến việc thoát khỏi vị thế cắt lỗ. Một phương pháp tốt hơn là sử dụng phương pháp "Lý thuyết Dow" (điểm thấp của đợt giảm giá hoặc điểm cao của đợt phục hồi) để di chuyển điểm cắt lỗ. Điều này có thể tối đa hóa các điểm lợi nhuận kiếm được và mang lại hiệu quả rất tốt. Sẽ ít xảy ra tình huống giá quay đầu sau khi cắt lỗ, và ngay cả khi có, những tình huống như vậy rất hiếm.

Bạn đang thắc mắc liệu ETF vàng có an toàn hơn nắm giữ vàng thật không? Hướng dẫn này sẽ giải thích cách thức hoạt động, rủi ro của ETF vàng và lý do tại sao các nhà đầu tư đang chuyển hướng.

2025-07-28

Khám phá cách đầu tư vào quỹ chỉ số hàng tháng để gia tăng tài sản đều đặn. Khám phá các chiến lược hiệu quả cho thành công lâu dài, ngay cả khi ngân sách hạn hẹp.

2025-07-28

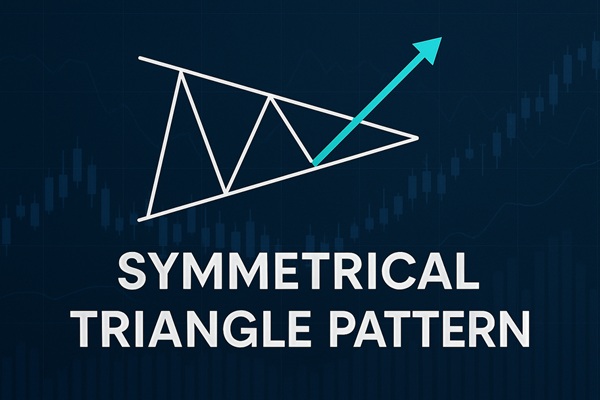

Tìm hiểu cách giao dịch theo mô hình tam giác đối xứng từng bước - từ vào lệnh phá vỡ đến vị trí dừng lỗ và chiến lược quản lý rủi ro.

2025-07-28