Зах зээлийн нөхцөл байдал: Өргөн хүрээний хувьцааны урсгалд эсрэгцэж буй эрчим хүч

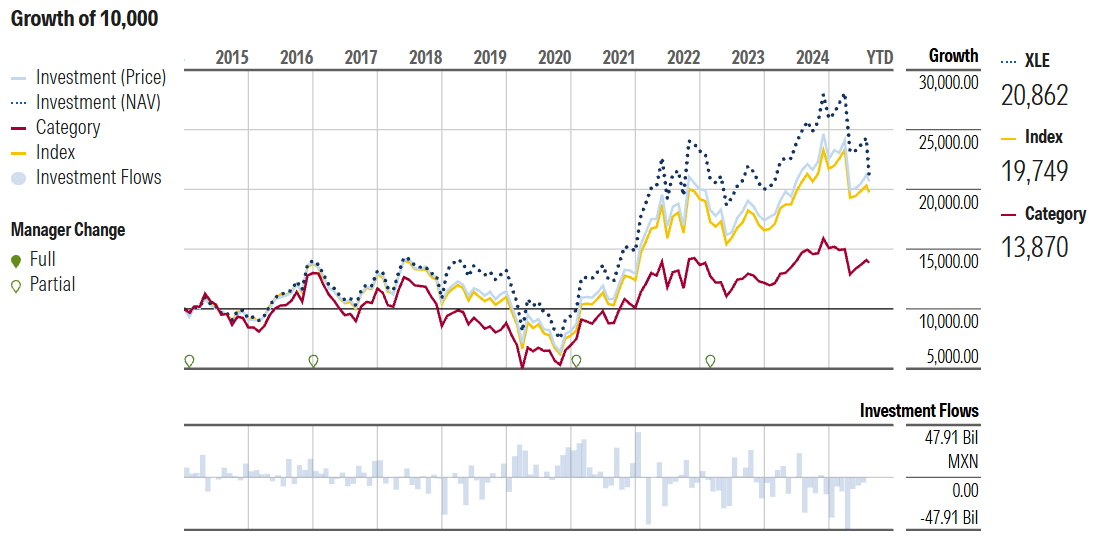

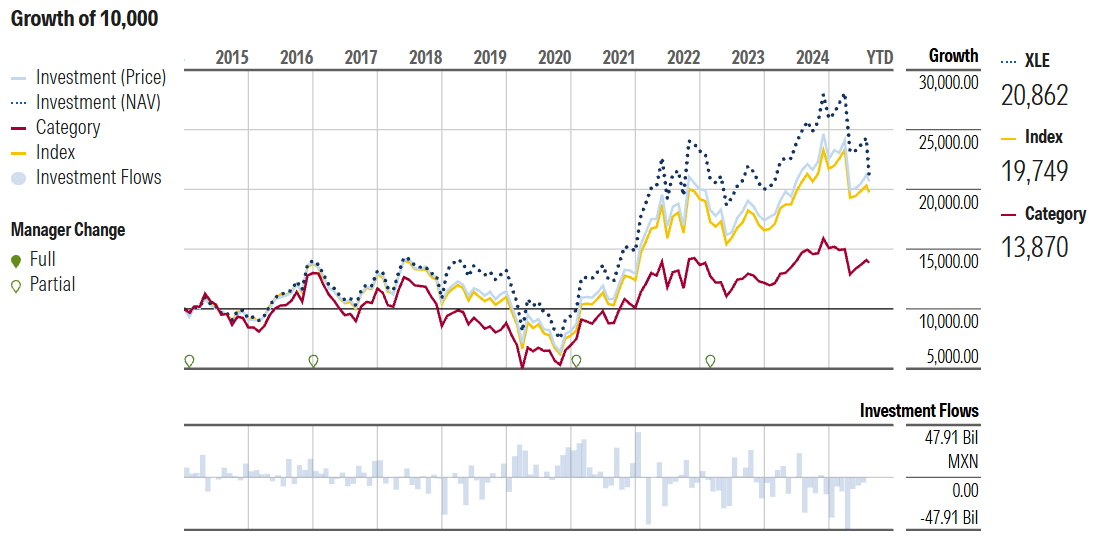

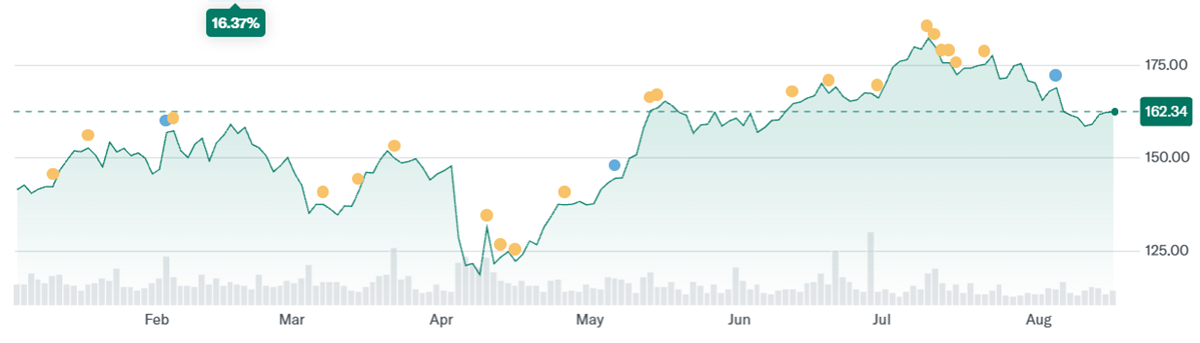

Energy Select Sector SPDR Fund (XLE) нь АНУ-ын эрчим хүчний аваргуудыг нэг дор багтаан авахыг хүсч буй хөрөнгө оруулагчдын гол хэрэгсэл хэвээр байна. 2025 оны 7 сарын 31-ний байдлаар тус сангийн жилийн эхнээс одоог хүртэлх өгөөж +3.45% байгаа бол нэг жилийн үзүүлэлт нь –3.36%-д хүрч байна. Харин харьцуулахад, S&P 500 нь наймдугаар сарын дунд үеийн байдлаар бараг 10% өсөөд байгаа нь технологи болон өсөлтийн хувьцаанууд зах зээлд давамгайлсан энэ жилд эрчим хүчний салбарын харьцангуй сул үзүүлэлтийг харуулж байна.

Энэ зөрүү нь чухал асуултыг тавьж байна: хэрэв эрчим хүчний хувьцаанууд зах зээлээс хоцорч байхад яагаад байгууллага болон жижиглэнгийн хөрөнгө оруулагчид ийнхүү томоохон хэмжээгээр XLE-г хадгалсаар байна вэ (AUM: $26.29 тэрбум)? Хариулт нь сангийн мөчлөгийн боломж ба хамгаалалтын тулгуур болох хоёрдмол үүрэгт оршдог.

XLE-ийн бүтэц: Төвлөрсөн боловч хүчирхэг

XLE ердөө 22 хувьцаа эзэмшдэг нь салбарын ETF-ийн хувьд ер бусын цөөн тоо бөгөөд энэ нь мэдэгдэхүйц төвлөрлийн эрсдэл үүсгэдэг. 2025 оны 8 сарын 14-ний байдлаар гурван том эзэмшигч — Exxon Mobil (22.39%), Chevron (18.87%), ConocoPhillips (7.66%) — хамтаараа сангийн жингийн бараг тал хувийг эзэлж байна. Энэ төвлөрөл нь XLE-ийн амжилтыг цөөн хэдэн нэгдсэн эрчим хүчний компаниудын орлогын мөчлөг болон стратегийн шийдвэрүүдтэй шууд холбож өгч байна.

Салбарын хувьд, тус ETF нь Газрын тос, Хийн болон Хэрэглээний түлшнүүдэд (91.7%) ноцтой төвлөрсөн бөгөөд Эрчим хүчний тоног төхөөрөмж ба үйлчилгээ (8.3%)-д маш бага жин өгсөн байдаг. Өөрөөр хэлбэл, XLE нь “бүх эрчим хүч”-ний сан биш, харин АНУ-ын газрын тос, хийн аваргуудад төвлөрсөн сан юм.

Эндхийн сонирхол нь өртгийн хэмнэлттэй холбоотой: 0.08%-ийн зардлын харьцаатайгаар XLE нь АНУ-ын эрчим хүчний салбарт өндөр хөрвөх чадвартай, өргөн хүрээний боломжийг идэвхтэй сангуудаас хэд дахин бага өртгөөр олгодог.

Гүйцэтгэлийн хөтлөгчид: Эрчим хүчний салбар дахь ялагчид ба сулрагчид

XLE-ийн нийт үзүүлэлт даруухан байгаа ч түүний бүрэлдэхүүн дотор 2025 онд гүйцэтгэлийн тэс ялгаатай дүр зураг харагдаж байна:

-

EQT Corporation (байгалийн хий) ~14.6% өсөлт үзүүлсэн нь АНУ-ын шингэрүүлсэн байгалийн хийний экспортын хүч, дотоодын тогтвортой эрэлтээс шалтгаалсан.

-

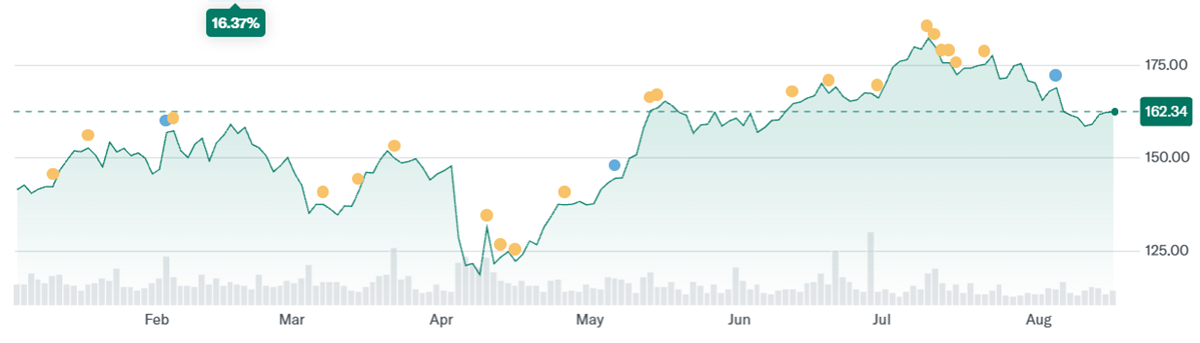

Marathon Petroleum (шингэрүүлэлт) ~17.3% өссөн нь дэлхийн нийлүүлэлтийн сүлжээ дахин тэнцвэржихэд хүчтэй ашиг маржинаас хамаарсан.

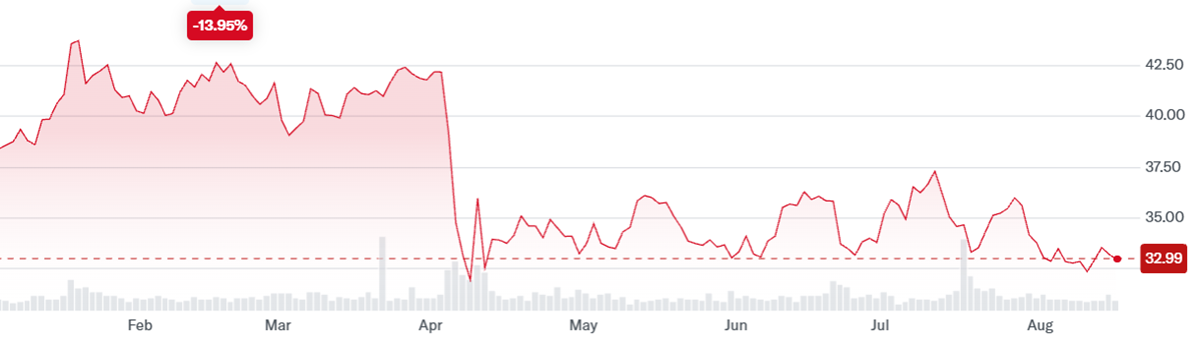

Харин Schlumberger, Halliburton зэрэг өрмийн үйлчилгээний компаниуд сул гүйцэтгэлтэй байсан нь дээд урсгалын хөрөнгө оруулалтын зогсонги байдлыг илэрхийлж байна.

Энэ нь эрчим хүч нь нэг төрлийн бус гэдгийг харуулж байна: дэд салбаруудын гүйцэтгэл нь түүхий эдийн динамик, хөрөнгө оруулалтын мөчлөг, геополитикийн үйл явдлаас ихээхэн хамаарч зөрдөг. Гэхдээ XLE нь нэгдсэн газрын тос, хийн компаниудад хүнд жинтэй тул цэвэрхэн хямдрал эсвэл хий үйлдвэрлэгчдийг эзэмшснээс илүү жигд замнал үзүүлдэг.

Тогтворгүй үед тогтвортой байдал: Эрчим хүч хамгаалалтын хэрэгсэл болох нь

XLE-ийн хамгаалалтын үүргийн нэг тод жишээ нь 2025 оны 6 сард гарсан. Дундад Дорнодын хурцадмал байдал өссөн тэр үед, 6 сарын 13-нд хөрөнгийн зах зээл бүхэлдээ доройтсон ч XLE нэг өдрийн дотор ~1.74% өссөн нь геополитикийн эрсдэл дэлхийн нийлүүлэлтийн сүлжээнд заналхийлж буй үед эрчим хүчний хеджийн үүргийг онцлон харуулсан.

Энэ хамгаалалтын чанар шинэ зүйл биш. Түүхэнд эрчим хүчний хувьцаанууд инфляцийн үед тэсвэртэй байсаар ирсэн: газрын тос, хийн үнэ өсөхөд нэгдсэн үйлдвэрлэгчдийн орлого өргөждөг тул бусад салбарт өгөөжийг доройтуулдаг өргөн зардлын дарамтыг нөхөж чаддаг. Тиймээс инфляци үргэлжилнэ гэж санаа зовж буй хөрөнгө оруулагчдад XLE-ээр дамжуулан эрчим хүчний хуваарилалт хийх нь үнэ цэнэтэй тэнцвэр болж өгдөг.

Портфолио дахь стратегийн үүрэг

XLE нь портфелийн бүтцэд хэд хэдэн тодорхой үүрэг гүйцэтгэдэг:

Тактикийн хуваарилалт: Түүхий эдийн үнэ өсөх мөчлөгийг ашиглахыг хүсч буй хөрөнгө оруулагчдад XLE нь газрын тос, хийн өсөлтөөс хямд өртөгтэй, хөрвөх чадвартай зам өгдөг.

Инфляцийн хамгаалалт: Эрчим хүчний хувьцаанууд ихэвчлэн инфляци хурдсах үед илүү сайн гүйцэтгэлтэй байдаг бөгөөд тогтмол орлого, өсөлтийн хувьцаа доройтох үед диверсификаци өгдөг.

Хямралын дэр: 2025 онд харуулсанчлан, XLE геополитикийн хурцадмал үед өсөж, өргөн зах зээлийн уналтыг тэнцвэржүүлж чаддаг.

Хөрвөх чадвар ба энгийн байдал: $26 тэрбумаас дээш хөрөнгөтэй, өдөр тутмын гүн арилжааны эзлэхүүнтэй тул XLE нь байгууллагын түвшний хөрвөх чадварыг хедж болон урт хугацааны хуваарилалтад санал болгодог.

Асуулт: Төвлөрөл сул тал уу эсвэл давуу тал уу?

Сангийн Exxon болон Chevron-д төвлөрсөн байдал чухал маргааныг өрнүүлдэг. Нэг талаас энэ нь хөрөнгө оруулагчид эрчим хүчний экосистемийн бүхэлд нь, ялангуяа сэргээгдэх эрчим хүч болон дунд хэмжээний шинэлэг компаниудад өргөн хүрээний хуваарилалт авч чадахгүй гэсэн үг. Харин нөгөө талаас энэ нь сангийн тусгал нь уналтыг давах, ногдол ашиг төлөх, хувьцаа эргүүлэн худалдан авах санхүүгийн болон үйл ажиллагааны хүч чадал бүхий компаниудын бат бөх байдлыг илэрхийлдэг.

Энэ утгаараа XLE нь эрчим хүчний консерватив хуваарилалт болж байна — нарийн төвөгтэй ETF-үүдээс бага савлагаатай ч мөчлөгийн өсөлтийг өгөх чадвартай. Эрчим хүчийг төрөлжсөн портфелийн зайлшгүй тулгуур гэж үздэг хөрөнгө оруулагчдад энэхүү төвлөрөл сул тал гэхээсээ илүү онцлог болж өгдөг.

Дүгнэлт: Тооноос цааших эрчим хүч

Эхний харагдах байдлаар XLE-ийн сүүлийн үеийн өгөөж нь S&P 500-тай харьцуулахад сулхан харагдана. Гэвч гүнзгий харвал тус ETF илүү чухал зүйл агуулж байна: мөчлөгийн боломжийг хамгаалалтын тэсвэртэй чанартай хослуулсан стратегийн хэрэгсэл. Инфляци хатуу байсаар, геополитикийн эрсдэл санамсаргүйгээр гарч ирж, дэлхийн эрчим хүчний эрэлт үргэлжлэн өөрчлөгдөж буй өнөөгийн нөхцөлд XLE-ийн үүрэг богино хугацааны гүйцэтгэлийн графикаас давж гарч байна.

Анхааруулга: Энэ материал нь зөвхөн ерөнхий мэдээллийн зорилгоор зориулагдсан бөгөөд санхүү, хөрөнгө оруулалт болон бусад зөвлөгөө өгөхөд зориулагдаагүй болно. Материалд өгөгдсөн ямар ч санал нь EBC эсвэл зохиогчийн зүгээс аливаа тодорхой хөрөнгө оруулалт, аюулгүй байдал, гүйлгээ, хөрөнгө оруулалтын стратеги нь тодорхой хүнд тохиромжтой гэсэн зөвлөмж биш юм.