取引

EBCについて

公開日: 2024-09-30

更新日: 2024-10-02

2年半の大幅な利上げサイクルを経て、FRBはついに利下げと一回で50ベーシスポイントの利下げを発表し、間違いなく金融界における今年最も重要な出来事の1つです。多くの人々がこのニュースを漠然と理解していましたが、FRBの利下げの潜在的な影響は広範囲に及ぶだろうと誰もが認識していました。この文章では、FRBの利下げの目的と国際金融市場への影響について議論し、市場機会をよりよく捉えられるようにしましょう。

FRBの利下げの目的

FRBの利下げの目的

連邦準備制度理事会 (The Federal Reserve Board/Bank 略FRB) は、米国において中央銀行の役割を果たしています。FRB の利下げは、経済成長を刺激し、雇用を増やすために、米国FRBが基準金利を引き下げることを指します。借入コストを下げることで、利下げは消費者と企業の支出と投資の増加を促し、経済活動を活性化させることを目的としています。景気後退や景気後退のリスクがあるときには、利下げは市場の信頼を高め、金融の安定性を維持するのに役立つ効果的な金融政策ツールと見なされています。

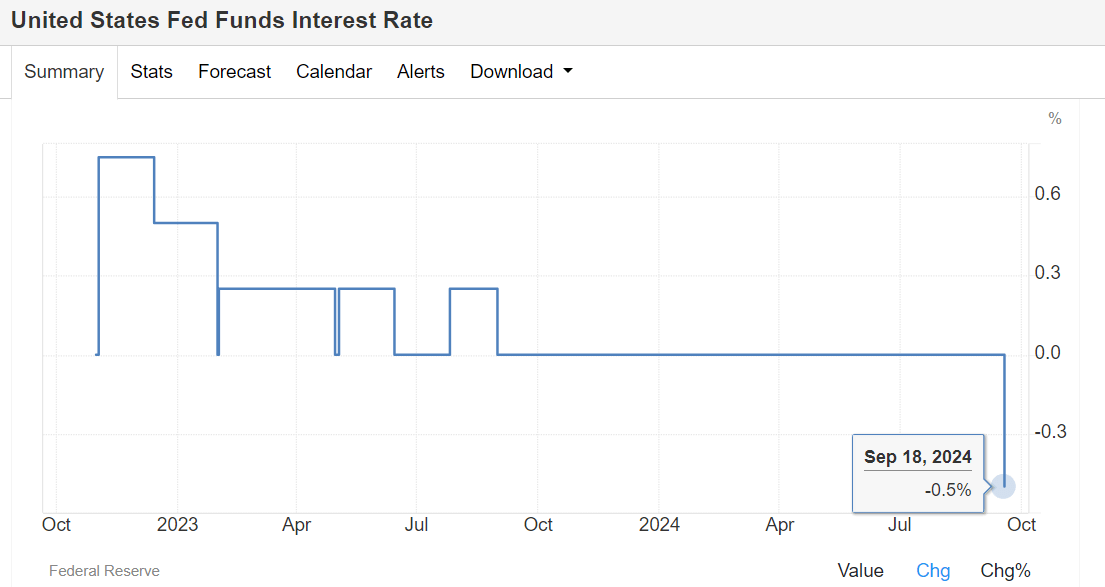

2024年9月18日、FRBのジェローム・パウエル議長は政策金利を0.5%引き下げると発表しましたが、この引き下げは現在の経済環境の複雑さを反映しています。第一に、インフレは過去数か月間効果的に抑制されており、金利引き下げの余地があります。第二に、経済は潜在的な景気後退のリスクにさらされており、金利引き下げは借入コストを下げ、消費と投資を刺激することで経済成長を促進することを目的としています。この政策は、市場の信頼を高めるだけでなく、強力な労働市場を維持することで経済の減速を食い止めることも目的としています。

しかし、金利引き下げの必要性にもかかわらず、現在の米国経済は全体として依然として好調であり、GDP成長率は3.1%を維持しており、2024年もプラス成長を達成すると予想されています。これは、今回のFRBの利下げの目的が、潜在的な景気後退に対処するだけでなく、持続的な経済成長と労働市場の安定を維持することにあることを示唆しています。FRBは、適度な金利引き下げを通じて、市場の回復力と長期的な健全性を確保しながら、経済の活力を刺激したいと考えています。

現在、FRBの最優先事項は、最大限の雇用と物価安定を達成することです。したがって、今回の金利引き下げは、借入コストを削減し、消費と投資を奨励することで経済活動を刺激し、より多くの雇用を創出することを目的としています。現在の経済環境において、FRBの金利引き下げは、インフレ圧力と潜在的な景気減速に直面して労働市場を堅調に保つために必要な措置と見なされています。この政策は、企業の資金調達負担を軽減するだけでなく、消費者の支出を増やし、経済成長をさらに促進します。

米国のインフレは過去数か月で緩和しましたが、依然として消費者の生活消費にプレッシャーをかけて、購買力に影響を与えています。この課題に対処するため、FRBの金利引き下げは、借入コストを下げて消費と投資を刺激することを目的とした重要な政策手段となっています。

金利引き下げは、ローンやクレジットの利用可能性を向上させることで、消費を増やすだけでなく、企業の資本投資を促進し、ひいては経済全体の成長を後押しします。この戦略は、インフレをさらに抑制し、経済をより健全な軌道に乗せて人々の生活水準を向上させることを目指しています。

同時に、米国が潜在的な景気後退にも直面しているため、金利引き下げは効果的な予防策とみなされています。金利引き下げは経済活動を刺激し、景気減速による景気後退を防ぐことができます。FRBは金利を引き下げることで、経済の回復力を高め、外部からの衝撃に対してよりうまく適応して回復できるように望んでいます。この政策は、消費者と企業の信頼を高めるだけでなく、投資と支出を促進し、不確実な環境における経済成長を支援し、その安定性を確保します。

FRBの利下げ発表は市場の信頼感を高めることを目的とします。この政策は通常、健全な経済の兆候として市場参加者に見なされています。この楽観的な見方は株式市場やその他の資産価格の上昇に役立ち、その結果、より好ましい投資環境が生まれます。投資家の信頼感が高まると、支出や投資が増えるだけでなく、企業の資本投資や事業拡大計画も促され、そして経済成長がさらに促進されます。この好ましい循環は経済回復を強固なものにし、あらゆる資産クラスのパフォーマンスをプラスレベルに押し上げます。

金利引き下げにより、借入コストが大幅に削減され、企業や消費者が資金調達しやすくなります。企業は低金利で投資や事業拡大が可能になり、プロジェクトやイノベーションが促進され、雇用機会が増えます。消費者は住宅購入や消費のためにローンをより手頃な料金で利用できるようになり、住宅市場や消費者支出が刺激されます。この双方向の推進力により、経済の活力が高まり、全体的な経済成長に貢献し、市場の信頼が高まります。

FRBは、持続可能な経済成長を実現するために、緩やかな金利引き下げを通じて金利を徐々により中間的な水準に調整したいと考えています。FRBの金利引き下げ政策は、インフレを管理可能な範囲内に抑えながら経済活動を刺激し、過剰な刺激による物価上昇を避けることを目的としています。

金利を微調整することで、FRBは投資家や消費者に安定した経済環境を提供し、借入や支出の決定に対して自信を持てるように促すことができます。このバランスの取れた戦略は、健全な雇用市場の維持に役立つだけでなく、長期的な経済安定の基盤を築きます。

全体的に、今回のFRBの利下げは、雇用とインフレのリスクのバランスを取り、潜在的な景気後退を防ぎながら、経済成長と市場の信頼を促進することを目的としています。今後、投資家と経済アナリストは、利下げの長期的な影響と経済に与える影響に細心の注意を払うことになります。FRBは、金利を引き下げることで、現在の複雑な経済環境において経済の安定と成長を維持しようとしています。

米国に与える影響

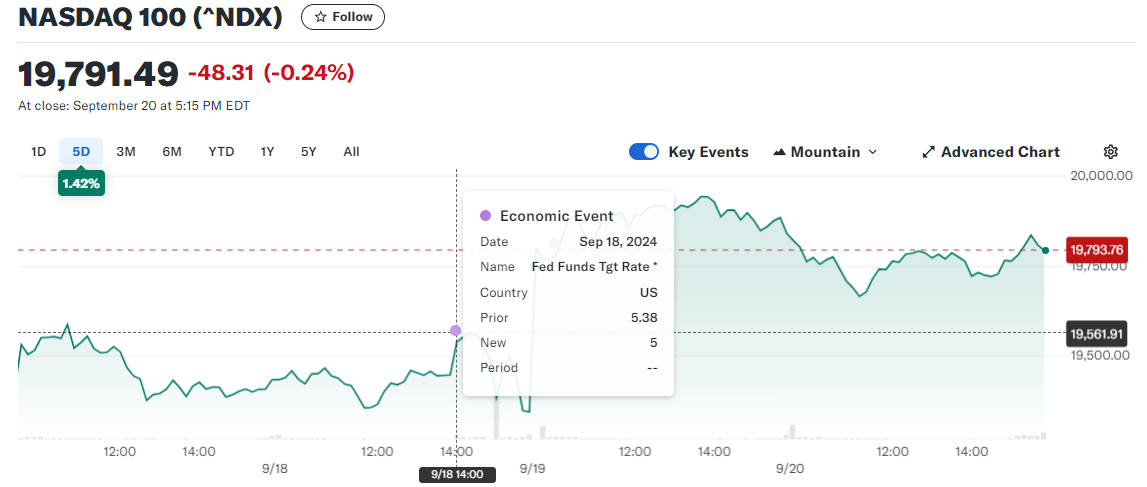

経済成長を促進することが目的であったにもかかわらず、FRBの利下げ発表後、株式市場は予想通り反発せず、むしろ下落しました。上のチャートが示すように、ナスダック指数はFRBの利下げ後、大きく下落してその日を終えました。これは主に、FRBのパウエル議長がさらなる利下げを急ぐ必要がないと述べた後、今後の利下げに対する市場の期待が不透明だったためです。

利下げの決定は、経済見通しに対する投資家の複雑な見方を反映して、市場ではさまざまな反応を引き起こしました。株式市場などのリスク資産は、利下げは不十分であり、潜在的な景気後退の懸念を払拭するのに効果的ではないと主張し、FRBの緩和意図に不満を示し、投資家の信頼と市場動向に影響を与えました。

一方、金などの安全資産は、大幅な金融緩和によってインフレが誘発されるリスクを懸念しており、投資家は安全を求めながらも金融政策の今後の方向性に不確実性を感じています。この乖離は、現在の経済環境に対する市場の慎重な姿勢と、将来の動向に対する複数の解釈を反映しています。

さらに、FRBの利下げ決定は米国の政治にも影響を及ぼす可能性があります。選挙を控え、利下げは経済の活性化と国民生活の向上を狙った与党民主党にとって有利な動きと見なされています。この文脈では、利下げは経済的な手段であるだけでなく、政治戦略の一部でもあります。

一方、FRBの利下げは米国の多様な分野にさまざまな影響を及ぼします。特に不動産、フィンテック、消費財、建設、クリーンエネルギー、および配当株は、資金調達コストの低下により投資と市場機会が増えるため、その恩恵を受け可能性があります。

しかし、銀行部門は、金利の低下により利益率が圧迫される可能性があるため、マイナスの影響を受ける可能性があります。部門間のこの格差は、投資家にとって新たな機会を生み出すだけでなく、それに応じた課題ももたらし、投資家が変化する市場環境に応じて投資戦略をより柔軟にする必要に迫られます。

米国の不動産市場は、金利引き下げによって借入コストが下がり、住宅購入者がローンを取得しやすくなるため、その恩恵を受ける可能性があります。この政策は、消費者の不動産投資意欲を高め、住宅購入の需要を刺激します。ローンの金利が下がると、住宅購入者は月々の支払いに対するストレスが減り、購買力がさらに高まります。この環境は、新築住宅の販売を促進するだけでなく、中古住宅市場の活動を促進し、不動産部門に全体的にプラスの成長の勢いをもたらし、経済回復を後押しする可能性があります。

Visa や PayPal などのフィンテック企業は、景気刺激策やFRBの利下げを背景に支出増加の恩恵を受けます。借入コストの低下により消費者の支出意欲が高まり、オンライン決済やデジタル取引の成長が促進され、これらの企業の取引量と収益が直接的に増加しています。この傾向は、フィンテック分野での市場地位を強化するだけでなく、これらのプラットフォームが利便性の高い決済の高まる需要に対応するために新しいサービスを革新し、拡大するきっかけとなり、継続的な事業成長につながります。

金利引き下げは、自動車や高級品など、単価の高い消費財の市場を刺激し、消費者がより大きな買い物をするために、借り入れる意欲を高める可能性があります。借入コストの低下は消費者の購買力を高め、新車、高級ブランド、高級家電製品への投資意欲を高めます。この消費の増加は、これらの分野の売上を押し上げるだけでなく、メーカーや小売業者が需要の増加に対応するために在庫と生産を増やし、関連産業をさらに押し上げることで、全体的な経済回復を牽引する可能性もあります。

FRBの金利引き下げにより、借入コストも大幅に削減され、建設およびクリーンエネルギー部門への投資と発展が促進されます。建設プロジェクトでは、企業や開発業者はより低い資金調達コストで資本を調達できるようになり、新しい住宅、インフラ、商業ビルの開発が促進されます。

同時に、クリーンエネルギーへの投資も、特に太陽光や風力などの再生可能エネルギープロジェクトにおいて、より魅力的な資金調達条件の恩恵を受けることになり、企業は持続可能な開発目標を達成するために資本を投入する意欲が高まる可能性があります。これは、グリーン経済への移行を加速させるだけでなく、より多くの雇用を創出し、全体的な経済成長を促進する可能性もあります。

FRBによる金利引き下げの環境下では、低金利により債券投資の魅力が低下し、投資家は株式市場、特に配当株に目を向けるようになります。こうした株式は安定したキャッシュフローと比較的高いリターンを提供し、収入を求める投資家を引き付けています。借入コストの低下により、企業が配当金を増額する可能性が高くなり、配当株の魅力がさらに高まります。この需要の増加は株価を押し上げるだけでなく、市場の信頼を高め、投資家が資産をより積極的に株式市場に配分するよう促し、それが経済成長の原動力となります。

低金利環境では借入需要が増加し、米国の銀行の貸出業務の成長が促進される可能性が高い一方で、銀行の収益性にマイナスの影響を与える可能性もあります。具体的には、低金利は銀行の純金利マージン(Net Interest Margin、NIM)を圧迫する可能性があります。純金利マージンとは、銀行が貸出で得る利息収入と預金者に支払う利息の差額のことです。純金利が縮小すると、銀行が従来の貸出業務で利益を上げる余地が制限され、全体的な収益性の低下につながる可能性があります。

この課題に対処するために、銀行は安定した財務実績を維持し、株主の利益還元の期待に応えるためにさまざまな対策を講じる必要があります。その中で、他の手数料ベースのサービスの追加、リスク管理の強化、収益源の多様化は重要な戦略です。これらの調整は、銀行がスプレッドの縮小による損失を補うのに役立つだけでなく、銀行の全体的な業務効率を高め、競争の激しい金融市場における銀行の回復力を強化するのに役立ちます。

全体的に、FRBの金利引き下げ政策は経済回復を刺激することを目的としており、理論的にはほとんどの高単価商品と不動産市場に有益です。ただし、市場の反応は将来の政策の不確実性によって左右されます。投資家は、それに応じて投資戦略を策定するために、経済指標と市場動向を注意深く監視する必要があります。

金融市場に与える他の影響

米国は国際金融大国として、金利決定を通じて世界の金融経済に広範囲な影響を及ぼしています。今回の利下げは、4年間の利上げ期間後、FRBが初めて方針転換したものであり、世界的な資本フローと市場ボラティリティの連鎖反応を引き起こす可能性があります。このFRBの利下げサイクルは、投資家心理に影響を与えるだけでなく、国際金融環境を一変させる可能性もあります。

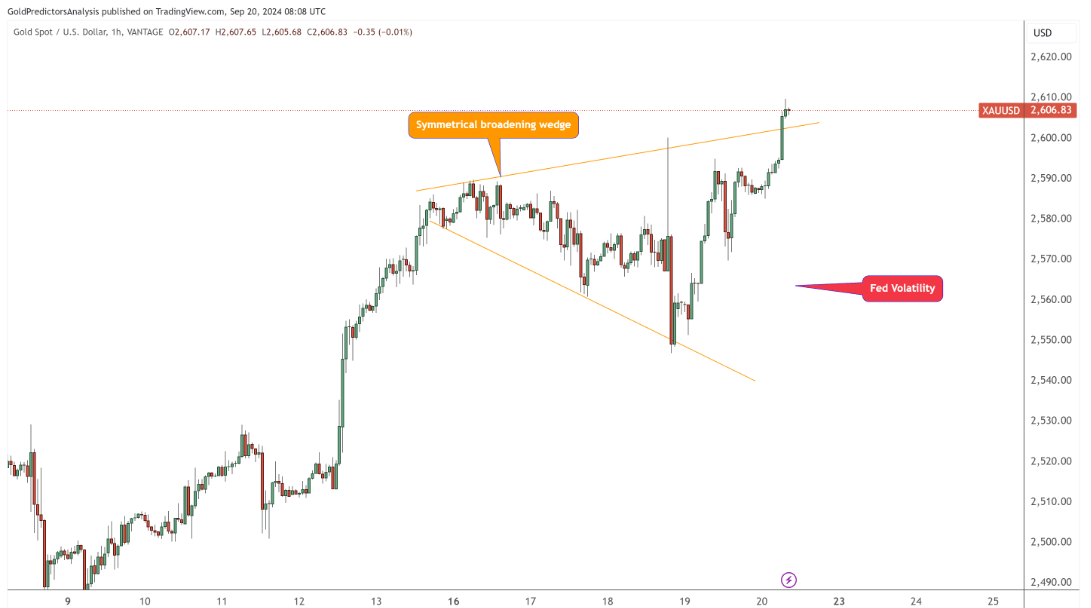

金利引き下げは、世界の資本市場の流動性を改善し、資産価格を押し上げ、資産効果を促進し、消費と投資をさらに刺激します。借入コストが低くなると、企業と消費者の支出意欲が高まり、商品、特に石油と金属の需要が高まり、価格が上昇する可能性があります。上のグラフに示すように、金の価格は、FRBが金利を引き下げて以来、ウェッジの上限と下限の間で変動し、新たな高値を更新しています。この商品需要の増加は、世界の商品市場の回復を促進する傾向があります。

不動産市場を改めて見てみると、FRBの利下げは国内不動産株にとっては良いことかもしれませんが、現在の不動産市場は依然として低迷しており、売上と投資はともに急落しています。市場の信頼を回復するには経済全体の改善が必要であり、消費者は雇用と収入が安定しているという前提でのみ投資や支出に前向きになります。

さらに、FRBの利下げは市場の流動性を高め、株式や債券価格の上昇を刺激します。低金利環境下では、より高いリターンを求める投資家が株式や債券市場に目を向け、より多くの資本流入を呼び込み、資産価格の上昇をさらに後押ししています。この傾向は投資家にとって好ましいだけでなく、経済成長への楽観的な期待を喚起し、全体的な経済回復と発展に貢献する可能性があります。

金利引き下げは通常、世界の金融市場で前向きな反応を引き起こし、株式市場全体の上昇と投資家の信頼感の大幅な向上につながり、その結果としてリスク資産の需要が高まります。しかし、FRBによる金利引き下げは、特に株式市場と不動産市場における資産バブルのリスクを悪化させる可能性があり、世界の金融安定に脅威を与える可能性があります。

特に新興国市場においては、FRBの利下げは他国との金利差を縮小させ、米国から金利の高い新興国市場への資本流出を促し、資本流出圧力を緩和します。同時に、米ドルの弱体化は新興国通貨への下落圧力を緩和するかもしれません。

同時に、FRBの利下げは世界的な金融政策の協調的調整を引き起こし、他国の中央銀行もFRBの緩和策に追随する可能性があります。ドル安は、為替レートの安定を維持し、自国の経済成長を促進するために、他国の中央銀行が対応する金融政策緩和を採用することを促す可能性があるからです。この連鎖反応は世界規模での通貨競争を引き起こし、中央銀行が経済圧力に対応することをより困難にし、国際金融市場の安定に広範囲にわたる影響を及ぼす可能性があります。

FRBを含む多くの中央銀行が金融緩和に転じるにつれ、世界経済はインフレ対策として金利を引き上げるという従来のパターンから、金利引き下げによる経済刺激へと移行します。この移行は借入コストを直接的に削減し、企業投資と個人消費を刺激し、それによって市場の信頼を高め、世界経済の回復を促します。この効果は、信用依存型経済において特に顕著です。

さらに、米ドルの下落は他の通貨の相対的な上昇につながる可能性があり、このような為替レートの変化は多国籍企業の収益と貿易収支に直接的な影響を及ぼします。具体的には、ドル安はドル建て商品の国際市場での価格競争力を高め、米国の輸出を刺激し、製造業の国際競争力を高めます。

しかし、ドル安は輸入品のコスト上昇を招き、消費者や企業の支出負担を増大させ、国内市場における消費構造や企業収益に影響を及ぼします。こうした変化は、米国と主要貿易相手国との関係を一変させるだけでなく、他国に金融政策や貿易戦略の調整を促し、新たな国際貿易のダイナミクスを生み出す可能性があります。

つまり、FRBの利下げは米国経済に影響を与えるだけでなく、世界的な連鎖反応を引き起こします。低金利は高利回り市場に資本を引き寄せ、資産価格を押し上げ、消費を刺激します。同時に、他の国の中央銀行は経済の安定を維持するために緩和策を講じる可能性があります。これらの政策調整は金融市場と国際貿易パターンを再形成しており、投資家は市場機会をつかむためにFRBの動きに細心の注意を払う必要があります。

| 目的 | 国際金融市場への影響 |

| 投資を促進するために借入コストを下げる | 世界市場の流動性を高め、資産価格を上昇させる |

| 雇用を促進し、労働の安定を維持する | 新興市場に資本を呼び込み、流出を緩和する |

| 経済を刺激することで不況を回避する | 他国の中央銀行も緩和政策を採用するよう促す可能性がある |

| 投資家の信頼を高め、回復を促進する | 世界的な資産バブルのリスクが高まり、安定性に影響を及ぼす可能性がある |

| 生活を向上させ、与党を支援する | 国際貿易のパターンに影響を与え、関係を再構築する |

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。