取引

EBCについて

公開日: 2023-09-01

更新日: 2025-01-17

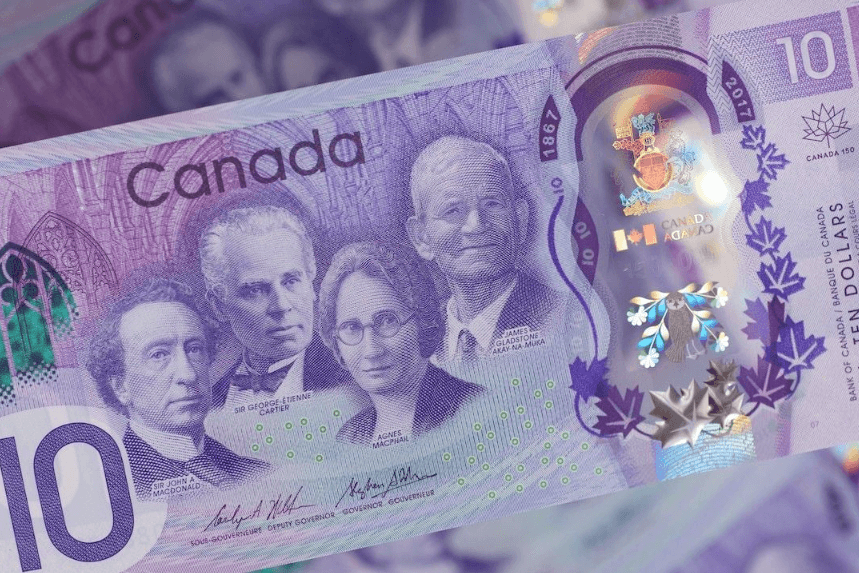

米ドル指数(US Dollar Index)は、海外FX市場で米ドルの為替動向を示す指標で、米ドルが複数の主要通貨に対してどのように変動しているかを測定します。米ドル指数は、1973年3月に米ドルと10の主要通貨の為替レート変動の幾何平均加重値を基に算出され、100ポイントを基準として計算されていました。1999年1月1日にユーロが導入されると、米ドル指数の算出通貨が10から6に変更され、ユーロが最も重要な通貨となりました。現在、米ドル指数におけるユーロのウェイトは57.6%で最も高く、次いで日本円(13.6%)、ポンド(11.9%)、カナダドル(9.1%)、スウェーデンクローナ(4.2%)、スイスフラン(3.6%)となっています。米ドル指数の動向を分析することで、米国の輸出競争力や輸入コストの変動を間接的に把握することができます。

コモディティと米ドルは密接に関連しており、この関係は相互に影響を与え合っています。

世界の主要な準備通貨である米ドルは、コモディティ価格に直接的な影響を与えます。コモディティ価格は通常、米ドルを基準に設定されているためです。石油、金、銅などの多くのコモディティは米ドルで価格が決まっており、米ドルの価値変動がコモディティ価格に直結します。米ドルが強くなると、コモディティ価格は一般的に下がります。これは、米ドルが他の通貨に対して強くなると、他国通貨の保有者にとってコモディティが割高になるためです。一方、米ドルが弱くなると、コモディティ価格は一般的に上昇します。なぜなら、他国通貨の保有者にとってコモディティが安くなるからです。

コモディティの供給と需要の関係も米ドルの動向に影響を及ぼします。コモディティ価格の上昇は生産コストやインフレ圧力を高め、これが中央銀行による金利引き上げを招く可能性があります。金利が上昇すると、米ドルの魅力が増し、ドル高を促進します。逆に、コモディティ価格が下落すればインフレ圧力が軽減され、中央銀行は金利引き下げを行う可能性があり、米ドルは弱くなります。

米ドルの強さは、世界貿易や経済活動にも影響を与え、これがコモディティ需要にまで及びます。米ドルが強くなると、コモディティを輸入する際のコストが増加し、需要が減少する可能性があります。逆に、米ドルが弱くなると、輸入コモディティのコストが下がり、需要が増加する可能性があります。このため、米ドルの動向はコモディティ需要や価格に大きな影響を与えます。

上記の分析に基づき、一般的には米ドルとコモディティ価格には負の相関関係があると考えられています。人々が需要の縮小を懸念し、コモディティを米ドルに戻して売ると、米ドルの需要が増加し、米ドル高を促進します。逆に、人々が積極的にドルを使ってコモディティを買い戻すと、ドルの供給量が増加し、ドル安の圧力が強まります。

ただし、米ドル指数とコモディティコモディティ価格の相関関係を分析する際には、米国経済と世界経済の両方を考慮する必要があります。異なるマクロ経済シナリオにおいて、特定の歴史的シナリオ分析に基づき、以下のような関係を発見することができます。

米国経済が他国経済より強ければ、米ドルは上昇し、米ドルとコモディティ価格は正の相関関係を持ちます。米国経済が世界経済より弱ければ、米ドルは下落し、米ドルとコモディティ価格は負の相関関係を持ちます。

米国経済が強く、世界経済が弱い場合、コモディティ価格は下落し、米ドルは強くなるため、米ドルとコモディティ価格は負の相関関係を持ちます。

米国経済が弱く、世界経済が強い場合、コモディティ価格は上昇し、米ドルは弱くなるため、米ドルとコモディティ価格は負の相関関係を持ちます。

米国経済が弱く、世界経済が弱い場合、コモディティ価格は下落し、米ドルはその相対的な強さに依存します。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。