要約

要約

取引におけるBOS(Break Of Structure)は、トレンド判断からエントリー、リスク管理までを支える、中核的な技術です。

市場構造を理解することは、取引成功の鍵です。プライスアクショントレーダーのツールキットの中で最も重要なツールの一つが、取引におけるBOS(Break Of Structure)です。

外国為替、株式、暗号通貨のいずれを分析している場合でも、市場が以前のパターンをいつ破ったかを特定することで、トレンドが継続しているか弱まっているかを明らかにすることができます。

このガイドでは、取引におけるBOSの意味、それを正確に識別する方法、これに基づいて戦略を構築する方法、そしてリスクを意識したヒントを適用して自信を持って取引する方法について説明します。

取引におけるBOS(Break Of Structure) とは何か?

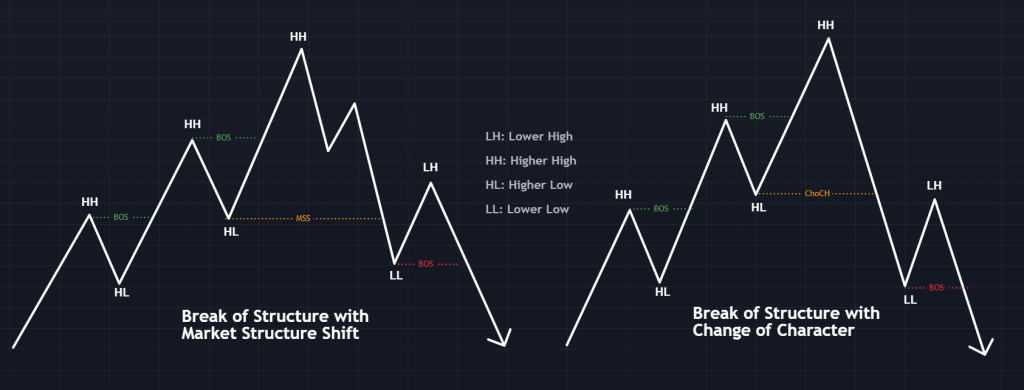

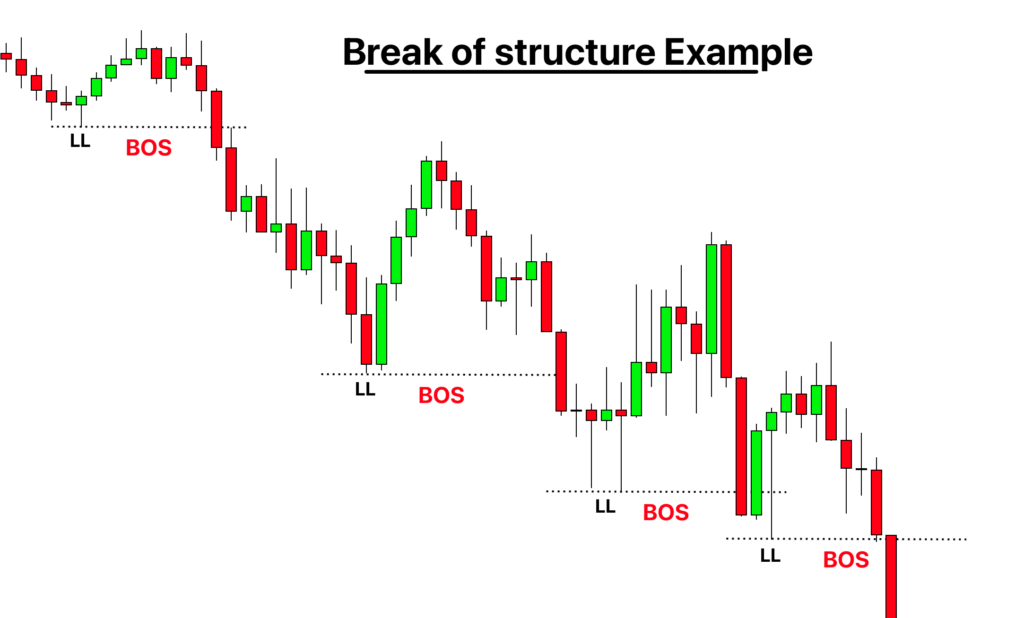

取引におけるBOSは、上昇トレンドでは価格が直近のスイング高値を明確に上抜け、下降トレンドでは直近のスイング安値を下抜けた際に発生します。このブレイクアウトは、既存のトレンドが依然として強く、継続する可能性が高いことを示しています。

上昇トレンドでは、価格が前回の安値を下回ることなく直近の高値を超えたときに強気の BOS が発生します。逆に、下降トレンドでは、価格が前回の高値を下回ることなく直近の安値を下回ったときに弱気の 取引におけるBOSが確認されます。

取引におけるBOSは、機関投資家や流動性投資家の勢いによって価格が標準的な統合エリア外に押し上げられる様子を示すスマートマネーのアイデアです。

取引におけるBOSを正しく識別する方法

取引におけるBOSを正確に識別するには、明確な価格変動と確認が必要です。

一連の高値と安値に基づいて、現在の傾向を特定します。

最後の重要な有機的な高値または安値(小さな変動ではない)を正確に特定します。

価格がそのスイングを超えて終値することを確認します。できれば、ろうそくの芯ではなくろうそく本体を使用します。

ボリュームの確認や再テストに注意して、誤ったブレイクを回避します。

複数の時間枠にわたって検証します。より長い時間枠の BOS はトレンドを確認し、より短い時間枠の再テストはタイミングの手がかりを提供します。

上昇トレンドにおいて、直近のスイング高値を上回って終値を付け、直近のスイング安値を下回ることなく終値を付けたローソク足は、強気の取引におけるBOSを裏付けます。スイングを破った場合、新たなサポートゾーンに転換することがよくあります。弱気のBOSの場合はその逆が当てはまります。

取引におけるBOSがなぜ重要なのか?

取引におけるBOSを用いて、モメンタムが既存のトレンドと一致しているかどうかを検証し、エントリー、エグジット、そしてリスク管理の改善を可能にし、方向性を明確に示します。強気のBOSはロングバイアスを示唆し、弱気のBOSはショートバイアスを示唆します。

また、スイングレベル付近で流動性を探して価格を動かす大口投資家である機関投資家の資金フローと取引決定を一致させるのにも役立ちます。取引におけるBOSは以下のことを定義します。

スイングレベルを破った付近での損切り注文の配置

潜在的なリトレースメントゾーン

再テスト後の有効な入国ゾーン

取引におけるBOSはさまざまな時間枠で汎用性があるため、スキャルパー (短い時間枠)、スイングトレーダー (4 時間/日次)、ポジショントレーダー (日次/週次) にとって効果的に機能します。

1. トレンドと構造を定義する

市場がトレンドにあるかどうかを判断するには、まずより長い時間軸(日足または4時間足)から始めましょう。高値と安値が連続して切り上がる(強気相場)か、高値と安値が切り下がる(弱気相場)かを探します。スイングポイントを特定し、過去の構造を追跡しましょう。

2. スポット取引におけるBOSとマークレベル

価格が直近のスイング高値を下回った場合(強気トレンドの場合)、その水準で水平線を描きます。その水準で終値を付けるのを待ちます。これがBOS(Binance of Strategy:取引終値)となります。弱気BOSの場合は、スイング安値を下回った時点で同じことをします。

3. 再テストを待つ

多くの場合、価格は構造破綻した水準を再テストするために戻ります。再テストと反発が成功すれば、強さが証明されます。より短い時間枠(H1または15分足)を使用し、再テスト付近の強気エングルフィングパターンなどの価格シグナルを観察しながら、エントリーポイントを絞り込みます。

4. リスクを定義して取引を始める

ロングトレードの場合、価格が強気な反転を示している場合は、再テストした構造付近でエントリーします。損切りは、クリーンアップされたスイングローのすぐ下に設定します。ショートの場合は、逆のアプローチを用います。

5. 利益目標を設定する

直近のスイングポイント、フィボナッチレベル、あるいは慎重な動きを活用しましょう。多くのトレーダーは、ロングポジションの場合は次の抵抗となるスイングハイ、ショートポジションの場合はスイングローをターゲットにするか、少なくとも1:2のリスクリワードレシオを採用しています。

6. コンテキストツールで確認する

ブレイクアウト時の出来高の急増は、フィボナッチ・リトレースメント、モメンタム指標(RSI、MACD)、あるいはより広範な市場状況と相まって、シグナルの信頼性を高めます。矛盾するニュースや経済的なカタリストが存在する場合は、避けるべきです。

重要なヒントとベストプラクティス

1) 複数の時間枠を使用する

取引におけるBOSは常に文脈に沿って取引しましょう。日足のスイングはトレンドを裏付け、下4時間足/下1時間足チャートは正確なエントリーを可能にします。構造的な関連性が欠ける可能性のある、短い時間足への集中は避けましょう。

2) 誤ったブレイクアウトをフィルタリングする

再テストや高値での確認を待ちましょう。ウィックスルー・ピボットとレンジ内での下落は、フェイクアウトを示唆することが多いです。

3) 取引におけるBOSだけに頼らない

より強力なセットアップを実現するために、BOSをChange of Character(ChoCh)、流動性ゾーン、オーダーブロック(OB)、またはRSIダイバージェンスと組み合わせます。Smart Money Conceptフレームワークを使用するトレーダーは、BOSをこれらの要素と組み合わせることがよくあります。

4) ポジションサイズの管理

ボラティリティによっては、より広い損切り注文の設定が必要になる場合があります。取引ごとに固定リスク(資本の1~2%)を設定し、レバレッジを過剰に設定しないでください。

5) ニュースイベントに注意を払う

主要な経済指標の発表は、BOSシグナルを無効化したり、予想ゾーンを超えて勢いを加速させたりする可能性があります。主要な経済イベント前のブレイクアウト取引は避けてください。

結論

結論として、取引におけるBOSはプライスアクションとスマートマネー取引戦略の基盤です。FX、株式、暗号通貨のいずれの取引であっても、BOSをマスターすることで、機関投資家のモメンタムに合わせ、ダマシなブレイクアウトを回避し、よりクリーンで確率の高い取引を選択できるようになります。

いつものように、BOSを他のツールと組み合わせ、過去のチャートで練習し、一貫性を保つようにしてください。時間が経つにつれて、BOSはあなたの取引の優位性にとって欠かせない要素になるでしょう。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

日本航空株は外部要因に左右されやすいものの、安定配当や優待を活かした長期投資に適した銘柄です。この会社はコロナ禍から業績回復を遂げ、訪日客増加や経営改革が成長を後押ししています。

2025-08-07

実績のあるFX取引戦略でノイズをカットします。テクニカル分析、主要FX指標、EBCの専門家による分析、ウェビナー、シグナルアラートを活用しましょう。

2025-08-07

ブレント原油と WTI 原油のリアルタイム価格、市場の原動力、専門家の予測、そして今日の動向が消費者と世界経済にどのような影響を与えるかを追跡します。

2025-08-07