2025-04-15

金融市場というダイナミックな世界において、トレーダーは価格変動やボラティリティに対応するための信頼できるツールを頻繁に利用します。ボリンジャーバンドは、1980年代にジョン・ボリンジャーによって開発されて以来、最も汎用性が高く、広く信頼されているテクニカル分析指標の一つとして登場しました。

この強力なツールは、変化する市場状況に対応する価格変動を視覚的に作成し、あらゆる潜在的な取引機会を特定するのに役立ちます。

ローソク足におけるボリンジャーバンド指標とは

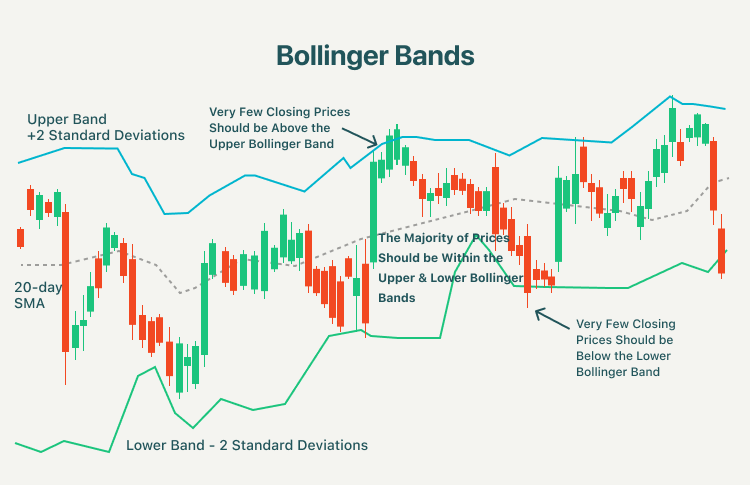

ローソク足におけるボリンジャーバンド指標は、チャート上の価格変動を囲む3本の線で構成されるテクニカル分析ツールです。これらの3つの要素が連携して、市場のボラティリティと価格の方向性に関する洞察を提供します。

ミドルバンド: 指標の基準となる20期間の単純移動平均(SMA)

上限バンド: 中間バンドに価格の2標準偏差を加えたもの

下限バンド: 中間バンドから価格の2標準偏差を引いたもの

標準偏差はボラティリティの統計的指標であり、ローソク足におけるボリンジャーバンド指標は変化する市場状況に応じて反応を示します。ボラティリティが上昇するとバンドは広がり、ボラティリティが低下すればバンドは狭まります。これにより、この指標は様々な市場環境において妥当性を維持できます。

デフォルト設定は、SMAの場合は 期間「20」、バンドの場合は 偏差「2」ですが、これらのパラメーターは、取引スタイル、時間枠、および分析対象の銘柄に基づいて調整できます。

ローソク足におけるボリンジャーバンド指標の仕組み

ローソク足におけるボリンジャーバンド指標の基本原理は、通常の取引環境において、価格が上限バンドと下限バンドの範囲内に留まる傾向があるというものです。バンドは相対的な高値と安値の目安を提供し、トレーダーが買われすぎや売られすぎの状況を特定するのに役立ちます。

ボリンジャーバンドの統計的根拠は特に重要です。バンドを偏差「2」に設定することで、価格変動の約95%を包含すると予想される範囲が形成されます。つまり、価格がバンドに触れたり、バンドから外れたりした場合、統計的に有意な極端な値に達したとみなされ、注意を払う必要がある可能性があります。

ローソク足におけるボリンジャーバンド指標にはいくつかの重要な機能があります。

ボラティリティの測定:バンドの幅は市場のボラティリティを示します。バンドが広いほどボラティリティが高く、バンドが狭いほどボラティリティが低いことを示します。

潜在的な反転の特定:バンドに触れたり超えたりする価格は、反転する可能性のある極端な兆候を示している可能性がある。

動的な支持線と抵抗線を提供する:バンド自体は、支持線(下バンド)と抵抗線(上バンド)として機能することが多い。

統合段階を認識する:バンドが縮小(スクイーズ)すると、大きな価格変動が起こることが多い。

ローソク足におけるボリンジャーバンド指標の主要取引戦略

ボリンジャーバンドスクイーズ戦略

ボリンジャーバンドスクイーズは最も人気のある戦略の一つで、潜在的なブレイクアウトの機会を特定します。バンドが大きく縮小すると、ボラティリティの低下を示し、その後ボラティリティが急上昇し力強い値動きとなることがよくあります。

この戦略を実装するには:

バンドが収縮して圧迫感が生じているかどうかを確認

価格が上限バンド(強気)または下限バンド(弱気)を突破するのを待つ

ブレイクアウトの方向にポジションを取る

ブレイクアウトの反対側に損切り注文を設定

スクイーズ戦略は、ボラティリティが低い期間の後に高まる傾向があるため、特に効果的です。2025年4月現在、このアプローチは様々な市場のトレーダーの間で依然として人気があります。

ボリンジャーバンド反転戦略

この戦略は、市場が極端な状況に達したときに潜在的な価格反転を特定することに重点を置いています。

上限または下限のバンドに触れる、またはそれを超える価格を探す

反転の確認(ローソク足パターンや指標の乖離など)を待つ

既存のトレンドに逆方向にポジションを取る(上限バンド付近で売り、下限バンド付近で買う)

中間バンドまたは反対のバンドをターゲットとして設定する

たとえば、USD/JPY がボリンジャーバンドの下限に達して反転の兆候が見られる場合、トレーダーは中間バンド付近をターゲットとしてロングポジションを取ることがあります。

ボリンジャーバンド「ウォーク」戦略

強いトレンドでは、価格はバンドに沿って「移動」し、トレンドが続くにつれて繰り返しバンドに触れることがあります。この戦略は、確立されたトレンドの強さを活用します。

価格が一貫してバンドの1方に触れている強いトレンドを特定する

価格が中間バンドに戻ったときにトレンドの方向にポジションを取る

上昇トレンドの場合は上限バンド、下降トレンドの場合は下限バンドをターゲットとして設定する

トレンドの進行に応じて利益を確保するため、トレーリングストップを活用する

WボトムパターンとMトップパターン

ローソク足におけるボリンジャーバンド指標は、潜在的な反転を示唆する特定のチャート パターンを識別するのに役立ちます。

Wボトム:最初の底が下限バンドに触れるか上回るものの、2番目の底がバンド内に留まり、同様の安値を形成するダブルボトムパターン。これは多くの場合、強気反転のシグナルとなります。

Mトップ:最初のピークが上限バンドに触れるか上回るものの、2番目のピークはバンド内に留まりながら同様の高値を記録するダブルトップパターン。これは多くの場合、弱気反転のシグナルとなります。

ダブルボリンジャーバンド戦略

一部のトレーダーは、異なる標準偏差設定(通常は 1 と 2)を持つ 2 セットのボリンジャー バンドを使用して取引ゾーンを作成します。

価格が上位1標準偏差バンドと2標準偏差バンドの間にある場合:買いゾーン

価格が下1標準偏差バンドと下2標準偏差バンドの間にある場合:売りゾーン

価格が内側のバンドの間にある場合:中立ゾーン

ローソク足におけるボリンジャーバンド指標と他の指標との併用

ローソク足におけるボリンジャーバンド指標はそれ自体でも強力ですが、他のテクニカル指標と組み合わせるとさらに効果的になります。

ボリンジャーバンド + RSI: 相対力指数を使用して、価格がバンドに触れたときに買われすぎ/売られすぎの状態を確認する

ボリンジャーバンド + MACD: 価格がバンドと相互作用するときにMACDを用いてトレンドの方向と勢いを確認する

ボリンジャーバンド + ボリューム: バンドのブレイクアウト時のボリュームの急上昇は動きの強さを確認できる

ローソク足におけるボリンジャーバンド指標の実践的な使い方のヒント

設定の調整

標準の 期間「20」、偏差「2」の設定は多くの状況で有効ですが、次のような調整を検討できますし。

より長期的な分析を行うには、期間を長くする(50または200)

短期取引の場合は期間を短くする(10または5)

感度を高めるには、標準偏差(1.5)を下げる。

シグナル数を減らして精度を高めるには、標準偏差を大きくする(2.5または3)。

ローソク足におけるボリンジャーバンド指標によるリスク管理

ローソク足におけるボリンジャーバンド指標で取引する場合、リスク管理が重要です。

重要な価格レベルを超えたところでストップロスを設定する

ボリンジャーバンドが縮小しているときは、偽のブレイクアウトの可能性があるため、よりタイトなストップを使用する

ボラティリティに基づいてポジションサイズを調整する。ボラティリティが高いとき(広いバンド)はポジションを小さくし、ボラティリティが低いとき(狭いバンド)はポジションを大きくする。

ボリンジャーバンドだけに頼らず、他の指標や分析方法による裏付けも重視する

数学の基礎

よりテクニカルな詳細に興味のある方のために、ボリンジャー バンドの計算式を以下に示します。

ミドルバンド = SMA(n)

上限バンド = SMA(n) + (k × σ[n])

下限バンド = SMA(n) - (k × σ[n])

定義は以下の通りです。

SMA(n)はn期間単純移動平均

kは標準偏差の値(通常は2)

σ[n]はn期間にわたる価格の標準偏差

この式により、バンドは市場の変化に動的に適応し、さまざまな相場環境や時間軸にわたって有効性を保つことができます。

結論

ローソク足におけるボリンジャーバンド指標は、2025年においてもトレーダーにとって最も汎用性が高く強力なテクニカル分析ツールの 1 つです。変化する市場環境に適応しながら、ボラティリティ、潜在的な反転、ブレイクアウトに関する洞察を提供できるため、あらゆる金融市場で価値を発揮しています。

USD/JPYのような通貨ペア、金や原油などのコモディティ、あるいは世界の株価指数を取引する場合でも、ボリンジャーバンドは潜在的な取引機会の発見とリスク管理に役立ちます。他のテクニカル指標と同様に、ボリンジャーバンドは、適切なリスク管理、他の分析手法による裏付け、そして市場のファンダメンタルズに対する理解を含む包括的な取引アプローチの一部として使用することで、効果を発揮します。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではあり