ट्रेडिंग

ईबीसी के बारे में

अपनी भाषा का चयन करें

सारांश:

सारांश:

आवश्यक पैटर्न में महारत हासिल करके अपने डे ट्रेडिंग की सफलता को बढ़ाएँ। यह गाइड शीर्ष डे ट्रेडिंग पैटर्न और उन्हें प्रभावी ढंग से लागू करने के तरीके को कवर करता है।

क्या आप अपने डे ट्रेडिंग की सफलता को बेहतर बनाना चाहते हैं? डे ट्रेडिंग के लिए सबसे अच्छे पैटर्न को समझना बहुत ज़रूरी है। इस गाइड में, हम उन शीर्ष पैटर्न के बारे में बताएँगे जिन्हें हर ट्रेडर को जानना चाहिए और उन्हें प्रभावी तरीके से कैसे लागू किया जाए।

चाबी छीनना

बुलिश फ्लैग्स, बियरिश फ्लैग्स और सममित त्रिभुजों जैसे आवश्यक डे ट्रेडिंग पैटर्न में निपुणता प्राप्त करने से व्यापारियों की मूल्य आंदोलनों की भविष्यवाणी करने और लाभदायक प्रवेश बिंदुओं की पहचान करने की क्षमता बढ़ सकती है।

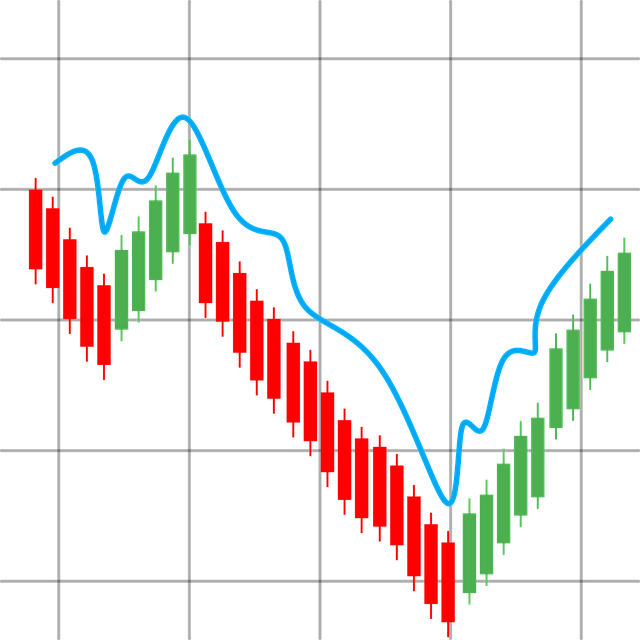

हेड एंड शोल्डर, इनवर्स हेड एंड शोल्डर, तथा डबल टॉप्स एंड बॉटम्स सहित रिवर्सल पैटर्न बाजार में प्रवृत्ति में बदलाव को पहचानने के लिए महत्वपूर्ण हैं, जिससे व्यापारियों को अपनी रणनीतियों को तदनुसार समायोजित करने में मदद मिलती है।

प्रभावी जोखिम प्रबंधन तकनीकें, जैसे स्टॉप-लॉस ऑर्डर निर्धारित करना, रणनीतिक स्थिति का आकार निर्धारित करना, तथा भावनात्मक अनुशासन बनाए रखना, पूंजी को संरक्षित रखने तथा दीर्घकालिक व्यापारिक सफलता सुनिश्चित करने के लिए महत्वपूर्ण हैं।

आवश्यक डे ट्रेडिंग पैटर्न

डे ट्रेडिंग पैटर्न बाजार की गतिशीलता को समझने और रणनीतिक ट्रेडिंग निर्णय लेने में मदद करते हैं। ये पैटर्न बाजार मनोविज्ञान और संभावित मूल्य आंदोलनों में अंतर्दृष्टि प्रदान करते हैं, जिससे व्यापारियों को मूल्य प्रवृत्तियों पर उचित पूर्वानुमान लगाने में मदद मिलती है। इन चार्ट पैटर्न में महारत हासिल करने से व्यापारियों को लाभदायक प्रवेश बिंदुओं की पहचान करने, मूल्य आंदोलनों से लाभ उठाने और सफलता की संभावना बढ़ाने में मदद मिलती है।

त्रिकोण और झंडे जैसे चार्ट पैटर्न मूल्य आंदोलनों की भविष्यवाणी करने के अवसर प्रदान करते हैं। ये स्टॉक चार्ट पैटर्न व्यापारियों के लिए मूल्यवान उपकरण के रूप में काम कर सकते हैं। वे बाजार की स्थितियों की व्याख्या करने और पैटर्न के निहितार्थों के आधार पर सूचित निर्णय लेने में सहायता करते हैं। किसी ट्रेड में प्रवेश करने से पहले इन पैटर्न के पूरी तरह से बनने का इंतज़ार करना सफलता की संभावना को काफी हद तक बढ़ा देता है।

हर दिन ट्रेडर को संभावित लाभ को अधिकतम करने के लिए महत्वपूर्ण डे ट्रेडिंग पैटर्न सीखना चाहिए। ध्यान देने के लिए तीन आवश्यक पैटर्न हैं बुलिश फ्लैग पैटर्न, बेयरिश फ्लैग पैटर्न और सिमेट्रिकल ट्राएंगल पैटर्न।

1. बुलिश फ्लैग पैटर्न

बुलिश फ्लैग पैटर्न ट्रेडर्स के बीच सबसे लोकप्रिय चार्ट पैटर्न में से एक है। एक तेज मूल्य आंदोलन के बाद एक समेकन चरण की विशेषता, यह निरंतरता पैटर्न संकेत देता है कि ऊपर की ओर प्रवृत्ति जारी रहने की संभावना है। इस पैटर्न को प्रभावी ढंग से ट्रेड करने के लिए, एक मजबूत ऊपर की ओर आंदोलन द्वारा गठित फ्लैगपोल की तलाश करें, जिसके बाद एक ध्वज जैसा समेकन चरण हो। आगामी ब्रेकआउट और बढ़ी हुई ट्रेडिंग वॉल्यूम की निगरानी पैटर्न की पुष्टि कर सकती है और तेजी की प्रवृत्ति की निरंतरता का संकेत दे सकती है।

ट्रेडर्स को तब ट्रेड में प्रवेश करना चाहिए जब कीमत फ्लैग की ऊपरी सीमा से ऊपर टूट जाए, आदर्श रूप से ट्रेडिंग वॉल्यूम में उछाल के साथ। फ्लैग की निचली सीमा के ठीक नीचे स्टॉप-लॉस ऑर्डर सेट करने से जोखिम को प्रबंधित करने और संभावित नुकसान को सीमित करने में मदद मिलती है। यह दृष्टिकोण ट्रेडर्स को बुलिश फ्लैग पैटर्न का लाभ उठाने और ट्रेंड जारी रखने के लिए अपनी रणनीति को अनुकूलित करने की अनुमति देता है।

2. बेयरिश फ्लैग पैटर्न

मंदी का झंडा पैटर्न तेजी के झंडे का विपरीत है और संभावित बिक्री के अवसरों का संकेत देता है। इस पैटर्न की विशेषता नीचे की ओर रुझान के बाद थोड़ा ऊपर की ओर समेकन है, जो झंडा बनाता है। व्यापारियों को एक डाउनट्रेंड द्वारा गठित फ्लैगपोल की तलाश करनी चाहिए, उसके बाद थोड़ा ऊपर की ओर समेकन, और एक डाउनसाइड ब्रेकआउट की उम्मीद करनी चाहिए। यह पैटर्न यह निर्धारित करने में मदद करता है कि शॉर्ट पोजीशन में कब प्रवेश करना है, स्टॉप लॉस सेट करना है, और अपेक्षित लाभ का अनुमान लगाना है।

बियरिश फ्लैग पैटर्न पर प्रभावी रूप से ट्रेडिंग करने के लिए पैटर्न की पुष्टि करने के लिए डाउनसाइड ब्रेकआउट का इंतज़ार करना पड़ता है, आदर्श रूप से बढ़ी हुई ट्रेडिंग वॉल्यूम के साथ। फ्लैग की ऊपरी सीमा के ऊपर स्टॉप-लॉस ऑर्डर सेट करने से जोखिम को प्रबंधित करने और संभावित नुकसान से बचाने में मदद मिलती है।

मंदी के ध्वज पैटर्न का उपयोग करने से व्यापारियों को मंदी की प्रवृत्ति जारी रखने के लिए अपनी रणनीतियों को अनुकूलित करने में मदद मिलती है।

3. सममित त्रिभुज पैटर्न

सममित त्रिभुज पैटर्न एक और आम चार्ट पैटर्न है जिससे व्यापारियों को परिचित होना चाहिए। इसकी विशेषता दो अभिसारी प्रवृत्ति रेखाओं द्वारा होती है जो समान ढलानों के साथ मूल्य स्विंग उच्च और निम्न को जोड़ती हैं, जिससे एक त्रिभुज आकार बनता है। यह पैटर्न अक्सर ब्रेकआउट से पहले समेकन की अवधि को इंगित करता है और प्रचलित प्रवृत्ति की निरंतरता का संकेत दे सकता है।

ट्रेडर्स को ब्रेकआउट की पुष्टि होने तक इंतजार करना चाहिए, क्योंकि कीमत किसी भी दिशा में बढ़ सकती है। ऊपरी ट्रेंडलाइन से ब्रेकआउट आमतौर पर तेजी की प्रवृत्ति को दर्शाता है, जबकि निचली ट्रेंडलाइन से ब्रेकआउट मंदी की प्रवृत्ति को दर्शाता है। ब्रेकआउट के बाद ट्रेडिंग वॉल्यूम में बढ़ोतरी प्रवृत्ति के जारी रहने की संभावना का संकेत दे सकती है।

सममित त्रिभुज पैटर्न पर ट्रेडिंग करने से बाजार की गतिविधियों की भविष्यवाणी करने और उनसे लाभ उठाने की क्षमता बढ़ जाती है।

रिवर्सल पैटर्न जो आपको जानना चाहिए

संभावित ट्रेंड रिवर्सल की पहचान करने और सूचित ट्रेडिंग निर्णय लेने के लिए रिवर्सल पैटर्न महत्वपूर्ण हैं। ये पैटर्न बाजार की भावना में बदलाव का संकेत देते हैं और एक प्रचलित ट्रेंड के अंत और एक नए ट्रेंड की शुरुआत का संकेत दे सकते हैं। रिवर्सल पैटर्न व्यापारियों को ट्रेंड रिवर्सल का अनुमान लगाने और उसके अनुसार अपनी रणनीतियों को समायोजित करने में मदद करते हैं।

तीन प्रमुख रिवर्सल पैटर्न जिन्हें हर ट्रेडर को जानना चाहिए वे हैं हेड एंड शोल्डर पैटर्न, इनवर्स हेड एंड शोल्डर पैटर्न, और डबल टॉप और डबल बॉटम पैटर्न। ये पैटर्न बाजार की गतिशीलता के बारे में महत्वपूर्ण जानकारी देते हैं। वे ट्रेडर्स को सबसे अच्छे प्रवेश और निकास बिंदुओं को इंगित करने में सहायता करते हैं।

इन रिवर्सल पैटर्न में महारत हासिल करने से ट्रेडर्स को बाजार की चाल को बेहतर तरीके से समझने और अवसरों का लाभ उठाने में मदद मिलती है। प्रत्येक पैटर्न और प्रभावी ट्रेडिंग विधियों के बारे में विस्तार से बताया जाएगा।

1. सिर और कंधे का पैटर्न

सिर और कंधों का पैटर्न सबसे प्रसिद्ध और विश्वसनीय रिवर्सल पैटर्न में से एक है। यह एक मंदी के रिवर्सल सिग्नल को इंगित करता है और तेजी से मंदी की भावना में बदलाव को दर्शाता है। पैटर्न तीन शीर्षों द्वारा बनता है: एक बायां कंधा, एक सिर और एक दायां कंधा, जिसमें एक नेकलाइन दोनों कंधों के निचले हिस्से को जोड़ती है।

ट्रेडर्स को पहले शोल्डर और हेड के बढ़ने के दौरान वॉल्यूम में वृद्धि और गिरावट के दौरान वॉल्यूम में कमी पर ध्यान देना चाहिए। पैटर्न की पुष्टि नेकलाइन के नीचे ब्रेकडाउन के दौरान वॉल्यूम में वृद्धि के साथ होती है।

एक बार जब कीमत टूट जाती है और नेकलाइन के नीचे समेकित हो जाती है, तो यह बेचने के लिए ट्रेड खोलने का संकेत देता है। हेड से नेकलाइन तक की दूरी को मापकर और उस दूरी को ब्रेकडाउन पॉइंट से नीचे की ओर प्रक्षेपित करके शॉर्ट पोजीशन के लिए मूल्य लक्ष्य निर्धारित करें।

2. उलटा सिर और कंधे पैटर्न

उलटा सिर और कंधे पैटर्न सिर और कंधे पैटर्न का तेजी वाला प्रतिरूप है। यह एक तेजी से उलट संकेतक के रूप में कार्य करता है, जो डाउनट्रेंड से अपट्रेंड में बदलाव का सुझाव देता है। पैटर्न में तीन गर्त होते हैं: एक बायां कंधा, एक सिर और एक दायां कंधा, जिसमें दो कंधों के उच्च को जोड़ने वाली एक नेकलाइन होती है। उलटा सिर और कंधे पैटर्न की पुष्टि तब होती है जब कीमत बढ़ी हुई मात्रा के साथ नेकलाइन से ऊपर टूट जाती है।

ट्रेडर्स अक्सर नेकलाइन से सिर की ऊंचाई के बराबर मूल्य वृद्धि को लक्षित करते हैं। उलटे सिर और कंधों के पैटर्न पर ट्रेड करने से ट्रेडर्स को तेजी के रुझान के उलटफेर का लाभ उठाने और अपनी रणनीतियों को अनुकूलित करने में मदद मिलती है।

3. डबल टॉप और डबल बॉटम पैटर्न

डबल टॉप और डबल बॉटम पैटर्न क्लासिक रिवर्सल पैटर्न हैं जो संभावित ट्रेंड रिवर्सल का संकेत देते हैं। एक डबल टॉप पैटर्न आमतौर पर तेजी से मंदी की ओर रिवर्सल का संकेत देता है, जो दर्शाता है कि खरीद दबाव कमजोर हो रहा है। इस पैटर्न में, कीमत पिछले उच्च स्तर को पार करने में विफल रहती है, जिससे समान स्तरों पर दो चोटियाँ बनती हैं। इसके विपरीत, एक डबल बॉटम पैटर्न मंदी से तेजी की ओर संभावित बदलाव का संकेत देता है। यह समान स्तरों पर दो गर्तों द्वारा विशेषता है, जो सुझाव देता है कि बिक्री दबाव कमजोर हो रहा है और रिवर्सल की संभावना है।

व्यापारी डबल टॉप पैटर्न में प्रतिरोध स्तर से ऊपर या डबल बॉटम पैटर्न में समर्थन स्तर से नीचे स्टॉप-लॉस ऑर्डर सेट करके जोखिम को प्रभावी ढंग से प्रबंधित कर सकते हैं।

डे ट्रेडिंग के लिए कैंडलस्टिक पैटर्न

कैंडलस्टिक पैटर्न बाजार की भावना और संभावित मूल्य आंदोलनों को देखने के लिए आवश्यक उपकरण हैं। वे बाजार मनोविज्ञान में मूल्यवान अंतर्दृष्टि प्रदान करते हैं और संभावित उलटफेर या निरंतरता का संकेत दे सकते हैं। कैंडलस्टिक पैटर्न में महारत हासिल करके, व्यापारी सूचित व्यापारिक निर्णय लेने और बाजार के अवसरों का लाभ उठाने की अपनी क्षमता को बढ़ा सकते हैं।

दिन के कारोबार में सबसे प्रभावी कैंडलस्टिक पैटर्न में से कुछ में बुलिश एंगुलफिंग पैटर्न, बेयरिश एंगुलफिंग पैटर्न और डोजी कैंडलस्टिक पैटर्न शामिल हैं। इन पैटर्न को जापानी कैंडलस्टिक का उपयोग करके पहचाना जा सकता है और ये बाजार की भावना और संभावित मूल्य रुझानों के बारे में स्पष्ट संकेत देते हैं।

इन कैंडलस्टिक पैटर्न का उपयोग करने से एक व्यापारी की वित्तीय बाजारों में नेविगेट करने और लाभदायक ट्रेड करने की क्षमता में काफी सुधार होता है। इनमें से प्रत्येक पैटर्न और डे ट्रेडिंग में उनके अनुप्रयोगों का पता लगाया जाएगा।

1. बुलिश एंगुलफिंग पैटर्न

बुलिश एनगल्फिंग पैटर्न एक शक्तिशाली रिवर्सल पैटर्न है जो संभावित ऊपर की ओर गति का संकेत देता है। पैटर्न में एक छोटी मंदी वाली मोमबत्ती शामिल है। इस छोटी मोमबत्ती के बाद एक बड़ी तेजी वाली मोमबत्ती आती है जो इसे पूरी तरह से घेर लेती है। यह पैटर्न आम तौर पर नीचे की ओर रुझान के अंत में दिखाई देता है, जो दर्शाता है कि बैल भालू से नियंत्रण ले रहे हैं और एक उलटफेर की संभावना है।

व्यापारियों को एन्गल्फिंग कैंडल पर एक छोटी ऊपरी बाती की तलाश करनी चाहिए, जो संभावित ऊपर की ओर गति को इंगित करती है। बुलिश एन्गल्फिंग पैटर्न पर ट्रेड करने से व्यापारियों को ऊपर की ओर ट्रेंड रिवर्सल का लाभ उठाने और लाभदायक परिणामों के लिए अपनी रणनीतियों को अनुकूलित करने की अनुमति मिलती है।

2. बेयरिश एन्गल्फिंग पैटर्न

बेयरिश एनगल्फिंग पैटर्न बुलिश एनगल्फिंग पैटर्न का विपरीत है और संभावित नीचे की ओर उलटफेर का संकेत देता है। इस पैटर्न में एक छोटी बुलिश कैंडल होती है जिसके बाद एक बड़ी बियरिश कैंडल होती है जो पहली कैंडल को घेर लेती है। यह दर्शाता है कि बियर बुलिश से नियंत्रण ले रहे हैं, जो कीमत में संभावित गिरावट का संकेत देता है, जिससे एक बियरिश रिवर्सल पैटर्न बनता है।

जब कीमत एनगल्फिंग कैंडल के निचले स्तर से नीचे गिरती है, तो बेयरिश एनगल्फिंग पैटर्न की पुष्टि होती है। यह संभावित ट्रेंड रिवर्सल को इंगित करता है। ट्रेडर्स इस पैटर्न की सटीकता में सुधार कर सकते हैं। वे इसे अन्य तकनीकी संकेतकों के साथ जोड़कर इसे प्राप्त कर सकते हैं।

बियरिश एन्गल्फिंग पैटर्न का उपयोग करने से व्यापारियों को बियरिश प्रवृत्ति के उलटफेर के लिए अपनी रणनीतियों को अनुकूलित करने में मदद मिलती है।

3. दोजी कैंडलस्टिक पैटर्न

डोजी कैंडलस्टिक पैटर्न एक तटस्थ संकेतक है जो बाजार में अनिर्णय और संभावित प्रवृत्ति उलटफेर का संकेत देता है। यह आम तौर पर क्रॉस या प्लस चिह्नों जैसा दिखता है, जो दर्शाता है कि शुरुआती और समापन मूल्य बहुत करीब या बराबर हैं। यह पैटर्न अन्य तकनीकी संकेतकों के साथ उपयोग किए जाने पर संभावित उलटफेर का संकेत दे सकता है।

ट्रेडर्स को ट्रेंड रिवर्सल के लिए ट्रेडिंग सिग्नल की सटीकता बढ़ाने के लिए अन्य संकेतकों के साथ डोजी पैटर्न की तलाश करनी चाहिए। डोजी कैंडलस्टिक पैटर्न का उपयोग करने से ट्रेडर्स को बाजार की चाल को बेहतर ढंग से समझने और अवसरों का लाभ उठाने में मदद मिलती है।

ट्रैक करने के लिए निरंतरता पैटर्न

मौजूदा बाजार रुझानों के साथ ट्रेडिंग रणनीतियों को संरेखित करने के लिए निरंतरता पैटर्न महत्वपूर्ण हैं। ये प्रवृत्ति निरंतरता पैटर्न संकेत देते हैं कि मौजूदा प्रवृत्ति जारी रहने की संभावना है, जिससे व्यापारियों को निरंतर बाजार आंदोलनों से लाभ उठाने के अवसर मिलते हैं।

ट्रैक करने के लिए सबसे महत्वपूर्ण निरंतरता पैटर्न में आरोही त्रिभुज पैटर्न, अवरोही त्रिभुज पैटर्न और पेनेंट पैटर्न शामिल हैं। ये पैटर्न व्यापारियों को इष्टतम प्रवेश बिंदुओं की पहचान करने और बाजार की दिशा के साथ अपनी रणनीतियों को संरेखित करने में मदद करते हैं।

इन निरंतरता पैटर्न में महारत हासिल करने से बाजार के रुझानों की भविष्यवाणी करने और लाभदायक ट्रेड करने की क्षमता बढ़ जाती है। इनमें से प्रत्येक पैटर्न और डे ट्रेडिंग में उनके अनुप्रयोगों का पता लगाया जाएगा।

1. आरोही त्रिभुज पैटर्न

आरोही त्रिभुज पैटर्न एक तेजी से जारी रहने वाला पैटर्न है, जिसकी विशेषता एक क्षैतिज ऊपरी ट्रेंडलाइन और एक ऊपर की ओर झुकी हुई निचली ट्रेंडलाइन है। आरोही त्रिभुज बनाने के लिए ऊपरी ट्रेंड लाइन के लिए कम से कम दो स्विंग हाई और निचली ट्रेंड लाइन के लिए दो स्विंग लो की आवश्यकता होती है। यह पैटर्न आम तौर पर एक अपसाइड ट्रेंड की ओर आने वाले ब्रेकआउट का संकेत देता है, जिससे यह व्यापारियों के लिए एक मूल्यवान उपकरण बन जाता है।

एक बार जब कीमत प्रतिरोध स्तर पर पहुँच जाती है और बढ़ती हुई निचली रेखाएँ बनाते हुए उलट जाती है, तो व्यापारियों को ब्रेकआउट की पुष्टि करने के लिए वॉल्यूम में वृद्धि की तलाश करनी चाहिए। जब कीमत आरोही त्रिभुज के शीर्ष से ऊपर टूटती है, तो एक लंबी स्थिति में प्रवेश करना लाभदायक हो सकता है।

दूसरी ओर, यदि यह निचली ट्रेंडलाइन से नीचे टूटता है तो शॉर्ट में प्रवेश करना भी एक व्यवहार्य रणनीति है। लाभ लक्ष्यों की गणना ब्रेकआउट बिंदु से त्रिभुज की ऊंचाई को जोड़कर या घटाकर की जाती है।

2. अवरोही त्रिभुज पैटर्न

अवरोही त्रिभुज पैटर्न एक मंदी की निरंतरता वाला पैटर्न है जिसे निचले उच्च और एक क्षैतिज समर्थन रेखा द्वारा पहचाना जाता है। यह चार्ट गठन आम तौर पर एक डाउनट्रेंड का अनुसरण करता है और यह दर्शाता है कि परिसंपत्ति की मांग कमजोर हो रही है। व्यापारियों को इस पैटर्न की पहचान करने के लिए एक क्षैतिज समर्थन रेखा की ओर अभिसरित होने वाले निचले उच्च की एक श्रृंखला की तलाश करनी चाहिए।

जब कीमत निचली समर्थन रेखा से नीचे टूटती है, तो यह आमतौर पर मंदी की प्रवृत्ति के जारी रहने का संकेत देता है। इस गिरावट के बाद व्यापारी अक्सर शॉर्ट पोजीशन लेते हैं, यह उम्मीद करते हुए कि कीमत में तेज़ी से गिरावट आएगी।

अवरोही त्रिभुज पैटर्न का उपयोग करने से व्यापारियों को मंदी के बाजार के रुझान के साथ अपनी रणनीतियों को संरेखित करने और परिणामों को अनुकूलित करने में मदद मिलती है।

3. पताका पैटर्न

पेनेंट पैटर्न एक मजबूत मूल्य आंदोलन के बाद बनता है और आम तौर पर उस प्रवृत्ति की निरंतरता को इंगित करता है। इस पैटर्न की विशेषता अभिसारी प्रवृत्ति रेखाओं से होती है जो एक छोटे सममित त्रिभुज का निर्माण करती हैं, जिसे पेनेंट के रूप में जाना जाता है। यह पूर्ववर्ती प्रवृत्ति के फिर से शुरू होने से पहले समेकन की एक संक्षिप्त अवधि को दर्शाता है।

पेनेंट पैटर्न से ब्रेकआउट से पूर्ववर्ती प्रवृत्ति की दिशा का अनुसरण करने की उम्मीद की जाती है, जो इसे व्यापारियों के लिए एक मूल्यवान संकेत बनाता है। पेनेंट पैटर्न पर ट्रेडिंग करने से व्यापारियों को मजबूत प्रवृत्ति निरंतरताओं का लाभ उठाने और रणनीतियों को बढ़ाने में मदद मिलती है।

तकनीकी संकेतक को चार्ट पैटर्न के साथ एकीकृत करना

तकनीकी संकेतकों के साथ चार्ट पैटर्न का संयोजन व्यापारियों की उच्च-संभावना वाले व्यापारिक अवसरों की पहचान करने की क्षमता को बढ़ाता है। रिलेटिव स्ट्रेंथ इंडेक्स (RSI), मूविंग एवरेज कन्वर्जेंस डाइवर्जेंस (MACD) और स्टोचैस्टिक ऑसिलेटर (स्टोच) जैसे तकनीकी संकेतकों को चार्ट पैटर्न को मान्य करने और व्यापारियों को सूचित निर्णय लेने में मदद करने के लिए अनुशंसित किया जाता है।

पैटर्न पहचान के साथ जोखिम प्रबंधन रणनीतियों को शामिल करने से झूठे संकेतों को रोका जा सकता है और समग्र ट्रेडिंग प्रभावशीलता को बढ़ाया जा सकता है। सामान्य प्रकार के निरंतरता पैटर्न, जैसे कि त्रिकोण, झंडे, पताका और आयत, अक्सर तकनीकी संकेतकों के साथ संयोजन में उपयोग किए जाते हैं।

इन उपकरणों को एकीकृत करने से बाजार की चाल का अनुमान लगाने और लाभदायक ट्रेड करने की क्षमता में सुधार होता है। चार्ट पैटर्न के साथ मूविंग एवरेज, आरएसआई और वॉल्यूम विश्लेषण का उपयोग करने पर भी विचार किया जाएगा।

1. मूविंग एवरेज

मूविंग एवरेज दिन के कारोबार में ज़रूरी उपकरण हैं जो ट्रेंड की पहचान करने के लिए मूल्य डेटा को सुचारू बनाने में मदद करते हैं। ट्रेडर्स चार्ट पैटर्न की पुष्टि करने के लिए मूविंग एवरेज का उपयोग करते हैं, क्योंकि क्रॉसओवर पैटर्न की ताकत का संकेत दे सकता है। उदाहरण के लिए, मूविंग एवरेज से ऊपर जाने वाली कीमत ऊपर की ओर रुझान का संकेत दे सकती है, जबकि नीचे क्रॉसओवर नीचे की ओर रुझान का संकेत दे सकता है।

मूविंग एवरेज प्रभावी रूप से निकास बिंदु तय करने में सहायता करते हैं, खासकर तब जब कीमत मूविंग एवरेज से नीचे गिरने लगती है। ट्रेडिंग रणनीतियों में मूविंग एवरेज को शामिल करने से मूल्य आंदोलनों के आधार पर सूचित निर्णय लेने की क्षमता बढ़ जाती है।

2. सापेक्ष शक्ति सूचकांक (आरएसआई)

रिलेटिव स्ट्रेंथ इंडेक्स (RSI) एक गति ऑसिलेटर है जो मूल्य आंदोलनों की गति और परिवर्तन को मापता है, जिससे व्यापारियों को यह आकलन करने में मदद मिलती है कि कोई वित्तीय साधन ओवरबॉट है या ओवरसोल्ड। RSI की गणना एक निर्दिष्ट अवधि, आमतौर पर 14 दिनों में औसत लाभ और औसत हानि का उपयोग करके की जाती है, जिसके परिणामस्वरूप 0 से 100 तक का मान होता है।

ट्रेडर्स संभावित उलटफेर या निरंतरता संकेतों की पुष्टि करके चार्ट पैटर्न को मान्य करने के लिए RSI का उपयोग करते हैं। उदाहरण के लिए, RSI और कीमत के बीच विचलन आसन्न उलटफेर का संकेत दे सकता है। ओवरबॉट स्थितियों की पहचान तब होती है जब RSI 70 से ऊपर होता है, जो संभावित मूल्य गिरावट का संकेत देता है, जबकि 30 से नीचे ओवरसोल्ड स्थितियां संभावित मूल्य वृद्धि का संकेत देती हैं।

विश्लेषण में आरएसआई को शामिल करने से बाजार की गतिविधियों की भविष्यवाणी करने की क्षमता बढ़ जाती है।

3. वॉल्यूम विश्लेषण

वॉल्यूम विश्लेषण व्यापारियों के लिए महत्वपूर्ण है क्योंकि यह बाजार की ताकत के बारे में जानकारी प्रदान करता है और मूल्य आंदोलनों को मान्य करने में मदद करता है। उच्च ट्रेडिंग वॉल्यूम अक्सर किसी सुरक्षा में बढ़ी हुई रुचि को दर्शाता है, जिससे अधिक विश्वसनीय मूल्य आंदोलन हो सकते हैं। झंडे या त्रिकोण जैसे चार्ट पैटर्न के तकनीकी विश्लेषण के लिए उनकी वैधता सुनिश्चित करने के लिए वॉल्यूम के माध्यम से पुष्टि की आवश्यकता होती है।

मजबूत वॉल्यूम द्वारा समर्थित पैटर्न से ब्रेकआउट वॉल्यूम पुष्टि की कमी वाले पैटर्न की तुलना में प्रवृत्ति को बनाए रखने की अधिक संभावना है। वॉल्यूम रुझानों पर नज़र रखने से पता चल सकता है कि कोई सुरक्षा गति प्राप्त कर रही है या गति खो रही है।

मूल्य आंदोलनों और मात्रा के बीच अंतर संभावित उलटफेर या कमजोर प्रवृत्तियों का संकेत दे सकता है। ट्रेडिंग रणनीतियों में वॉल्यूम विश्लेषण को शामिल करने से बाजार की भावना के आधार पर सूचित निर्णय लेने की क्षमता बढ़ जाती है।

डे ट्रेडिंग में जोखिम प्रबंधन

प्रभावी जोखिम प्रबंधन उन बड़े नुकसानों को रोकता है जो पिछले व्यापारिक मुनाफ़े को मिटा सकते हैं। व्यापारियों की पूंजी को संरक्षित करने और संभावित नुकसान को कम करने के लिए जोखिम प्रबंधन तकनीकें आवश्यक हैं। दिन के कारोबार में प्रभावी जोखिम प्रबंधन पूंजी की सुरक्षा और नुकसान को कम करने के लिए महत्वपूर्ण है।

क्रिप्टोकरेंसी ट्रेडिंग में, पैटर्न अधिक अस्थिरता प्रदर्शित कर सकते हैं, जिससे जोखिम प्रबंधन रणनीतियों में समायोजन की आवश्यकता होती है। तीन प्रमुख जोखिम प्रबंधन तकनीकों का पता लगाया जाएगा: स्टॉप-लॉस ऑर्डर सेट करना, पोजीशन साइजिंग और भावनात्मक अनुशासन का प्रबंधन करना।

1. स्टॉप-लॉस ऑर्डर सेट करना

स्टॉप-लॉस ऑर्डर संभावित नुकसान को सीमित करने में मदद करते हैं यदि बाजार आपकी स्थिति के विपरीत चलता है। दिन के कारोबार में स्टॉप लॉस सेट करने से संभावित नुकसान सीमित हो जाता है जब ट्रेड पूर्वानुमानों के विपरीत चलते हैं। रणनीतिक स्तरों पर स्टॉप-लॉस ऑर्डर सेट करने से पूंजी की सुरक्षा होती है और प्रतिकूल बाजार आंदोलनों के प्रभाव को कम किया जा सकता है।

स्टॉप-लॉस ऑर्डर के प्रभावी उपयोग में उन्हें ऐसे स्तरों पर रखना शामिल है जहाँ कीमत के पहुँचने की संभावना नहीं है जब तक कि प्रवृत्ति वास्तव में उलट न हो। इससे यह सुनिश्चित करने में मदद मिलती है कि मामूली उतार-चढ़ाव समय से पहले स्टॉप लॉस को ट्रिगर न करें, जिससे ट्रेडर्स को लंबे समय तक लाभदायक ट्रेड में बने रहने की अनुमति मिलती है।

2. स्थिति का आकार

ट्रेडिंग में पोजीशन साइजिंग बहुत महत्वपूर्ण है क्योंकि इससे यह निर्धारित करने में मदद मिलती है कि प्रत्येक व्यक्तिगत ट्रेड के लिए कितनी पूंजी आवंटित की जानी चाहिए। पोजीशन साइजिंग का निर्धारण अकाउंट साइज, जोखिम सहनशीलता और प्रति ट्रेड संभावित नुकसान का आकलन करके किया जाता है। उचित पोजीशन साइज निर्धारित करने के लिए प्रति ट्रेड संभावित नुकसान की गणना करना आवश्यक है, ताकि यह सुनिश्चित हो सके कि जोखिम सहनीय स्तरों के भीतर बना रहे।

घाटे को कम करने और समग्र ट्रेडिंग जोखिम को प्रभावी ढंग से प्रबंधित करने के लिए एक अच्छी तरह से परिभाषित पोजीशन साइजिंग रणनीति का होना बहुत ज़रूरी है। पोजीशन को उचित आकार देने से यह सुनिश्चित होता है कि कोई भी एकल ट्रेड समग्र पोर्टफोलियो पर महत्वपूर्ण प्रभाव न डाले।

3. भावनात्मक अनुशासन का प्रबंधन

रणनीतिक ट्रेडिंग योजना भावनात्मक अनुशासन बनाए रखने में मदद करती है, जिससे आवेगपूर्ण ट्रेडिंग निर्णय कम होते हैं। भावनात्मक नियंत्रण बनाए रखना जल्दबाजी में लिए गए निर्णयों को रोकने के लिए आवश्यक है जो ट्रेडिंग रणनीति से भटक सकते हैं। एक अच्छी तरह से परिभाषित ट्रेडिंग योजना का पालन करने से व्यापारियों को भावनात्मक ट्रेडिंग के नुकसान से बचने और दीर्घकालिक लक्ष्यों पर ध्यान केंद्रित करने में मदद मिलती है।

तनाव को प्रबंधित करने और अनुशासन बनाए रखने के लिए तकनीक विकसित करने से व्यापारियों को अस्थिर बाजार स्थितियों में भी शांत रहने और तर्कसंगत निर्णय लेने में मदद मिलती है। यह अंततः अधिक सुसंगत और लाभदायक व्यापारिक परिणामों में योगदान देता है।

व्यावहारिक अनुप्रयोग और उदाहरण

डे ट्रेडिंग पैटर्न को शेयर बाज़ारों, मुद्रा जोड़े और क्रिप्टोकरेंसी में लागू किया जा सकता है। ट्रेडों में मुनाफ़े को अधिकतम करने के लिए अक्सर ट्रेडिंग पैटर्न लागू करने के बाद इष्टतम निकास बिंदु निर्धारित करना शामिल होता है। हेड और शोल्डर जैसे पैटर्न आमतौर पर व्यापारियों द्वारा संभावित उलटफेर की भविष्यवाणी करने के लिए उपयोग किए जाते हैं।

कम समय-सीमा पर दिन के ट्रेडिंग पैटर्न का विश्लेषण करना महत्वपूर्ण है क्योंकि यह उन सूक्ष्म-आंदोलनों को पकड़ता है जो ट्रेडिंग की सफलता के लिए आवश्यक हैं। डेमो अकाउंट व्यापारियों को वित्तीय जोखिमों का सामना किए बिना वास्तविक-बाजार स्थितियों में पैटर्न लागू करने की अनुमति देते हैं।

विभिन्न बाजारों में डे ट्रेडिंग पैटर्न लागू करने के वास्तविक उदाहरण उपलब्ध कराए जाएंगे।

1. केस स्टडी: बुलिश फ्लैग पैटर्न से लाभ

बुलिश फ्लैग पैटर्न का उपयोग करने वाले सफल ट्रेड में कीमत के फ्लैग की ऊपरी सीमा से ऊपर टूटने के ठीक बाद स्पष्ट प्रवेश बिंदु शामिल होते हैं। बुलिश फ्लैग पैटर्न एक निरंतरता पैटर्न है जो एक मजबूत रैली के बाद कीमत में आगे की वृद्धि की संभावना को इंगित करता है। ट्रेडर्स को पूर्वनिर्धारित प्रतिरोध स्तरों पर या जब मूल्य कार्रवाई में कमजोरी के संकेत मिलते हैं, तो ट्रेड से रणनीतिक रूप से बाहर निकलना चाहिए।

प्रभावी जोखिम प्रबंधन में संभावित नुकसान को सीमित करने के लिए फ्लैग की निचली सीमा के ठीक नीचे स्टॉप-लॉस ऑर्डर सेट करना शामिल है। इन रणनीतियों का पालन करने से व्यापारियों को बुलिश फ्लैग पैटर्न पर ट्रेड करते समय लाभ को अधिकतम करने और जोखिम को कम करने में मदद मिलती है।

2. उदाहरण: सिर और कंधों के उलटफेर को नेविगेट करना

हेड एंड शोल्डर पैटर्न की पहचान करने के लिए तीन चोटियों को पहचानना शामिल है, जहां बीच की चोटी सबसे ऊंची होती है। हेड एंड शोल्डर पैटर्न एक महत्वपूर्ण रिवर्सल पैटर्न है जो संभावित मंदी के बाजार बदलाव का संकेत देता है। एक बार पैटर्न की पुष्टि हो जाने के बाद, ट्रेडर नेकलाइन ब्रेक पर एक सेल ऑर्डर निष्पादित करते हैं।

प्रमुख प्रथाओं में स्टॉप-लॉस ऑर्डर सेट करना और ट्रेड निष्पादित करने के बाद एक उचित निकास रणनीति निर्धारित करना शामिल है। हेड एंड शोल्डर पैटर्न को प्रभावी ढंग से नेविगेट करने से व्यापारियों को ट्रेंड रिवर्सल का लाभ उठाने और अपनी रणनीतियों को अनुकूलित करने में मदद मिलती है।

3. क्रिप्टोकरेंसी ट्रेडिंग में पैटर्न लागू करना

क्रिप्टोकरेंसी बाज़ारों में अत्यधिक अस्थिरता के कारण, ट्रेडर अक्सर ट्रेडों पर त्वरित निर्णय लेने के लिए चार्ट पैटर्न पर भरोसा करते हैं। क्रिप्टोकरेंसी बाज़ार में ट्रेडर अपने विशिष्ट मूल्य आंदोलनों को प्रभावी ढंग से नेविगेट करने के लिए अन्य वित्तीय बाज़ारों से रणनीतियों को अपनाते हैं। क्रिप्टोकरेंसी बाज़ार अपनी उच्च अस्थिरता के लिए जाने जाते हैं, जो ट्रेडर्स के लिए अनूठी चुनौतियाँ पेश करते हैं।

क्रिप्टोकरेंसी ट्रेडिंग में चार्ट पैटर्न को समझना और लागू करना व्यापारियों को बाजार की अस्थिरता को समझने और अवसरों का लाभ उठाने में मदद करता है। इसमें क्रिप्टोकरेंसी बाजारों की अनूठी विशेषताओं के अनुरूप पारंपरिक ट्रेडिंग रणनीतियों को अपनाना शामिल है।

अपने ट्रेडिंग परिणामों को बेहतर बनाने की चाहत रखने वाले किसी भी ट्रेडर के लिए डे ट्रेडिंग पैटर्न में महारत हासिल करना ज़रूरी है। बुलिश फ्लैग, बेयरिश फ्लैग, सिमेट्रिकल ट्राएंगल, हेड एंड शोल्डर, इनवर्स हेड एंड शोल्डर, डबल टॉप एंड बॉटम और विभिन्न कैंडलस्टिक पैटर्न जैसे पैटर्न को समझकर और उनका उपयोग करके, ट्रेडर बाज़ार की चाल का अनुमान लगा सकते हैं और सूचित निर्णय ले सकते हैं। तकनीकी संकेतकों को एकीकृत करना, जोखिम प्रबंधन तकनीकों को लागू करना और वास्तविक दुनिया के उदाहरणों का विश्लेषण करना ट्रेडिंग रणनीतियों को और बेहतर बनाता है। इस ज्ञान से लैस, ट्रेडर आत्मविश्वास से वित्तीय बाज़ारों में आगे बढ़ सकते हैं और लगातार मुनाफ़ा कमा सकते हैं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

कैम्ब्रिकॉन के शेयर की कीमत मुताई से भी ज़्यादा हो गई है, जिससे यह चीन का नया बाज़ार बादशाह बन गया है। क्या यह तकनीकी सफलता है या कोई बुलबुला बनने की तैयारी में है?

2025-08-29

जानें कि स्टॉक टिकर क्या है, टिकर प्रतीक कैसे काम करते हैं, और आधुनिक वित्तीय बाजारों के लिए वे क्यों आवश्यक हैं।

2025-08-29

उचित मूल्य अंतर चार्ट में मूल्य अक्षमताओं को उजागर करता है। यह मार्गदर्शिका बताती है कि यह क्या है, यह क्यों महत्वपूर्ण है, और FVG का प्रभावी ढंग से व्यापार कैसे करें।

2025-08-29