發布日期: 2024年10月16日

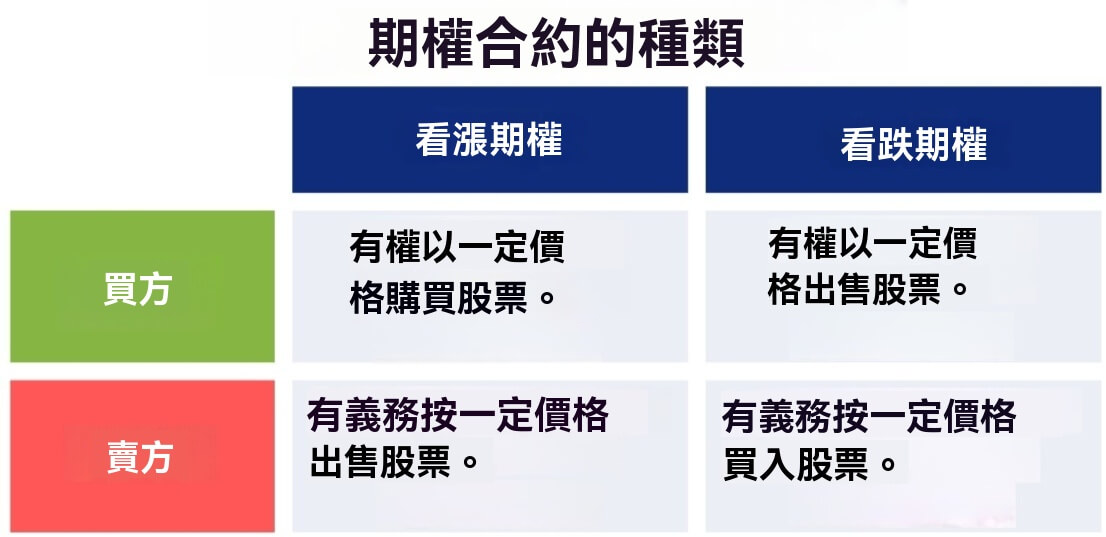

選擇權合約是一種基於權利和義務的金融工具。買方有權在未來以約定的價格買賣標的資產,而賣方則必須承擔相應的義務。選擇權分為買權和賣權。買權允許買方以固定價格購買資產,而看跌選擇權允許買方以固定價格出售資產。

選擇權合約的類型

選擇權合約可以根據行使方式、標的資產和市場用途進行分類。根據行使方式,可分為歐式選擇權、美式選擇權和百慕達選擇權。歐式選擇權只能在到期日行權,買方不能在合約到期前提前行使。

美式選擇權可以在到期日當天或之前的任何時間行使;百慕達選擇權介於兩者之間,並且在某些時候是允許的。行使權利的多個日期或最終到期日。

根據標的資產的不同,選擇權合約可分為股票選擇權、指數選擇權、商品選擇權、外匯選擇權和利率選擇權。股票選擇權的標的資產是個股,允許買方以合約價格買入或賣出一定數量的股票;指數選擇權的標的資產是股票市場的指數,行使時根據指數的漲跌進行現金結算。

商品選擇權標的資產是商品,例如石油、黃金或農產品;外匯選擇權的標的資產是外匯貨幣對,賦予買方以約定匯率買入或賣出特定貨幣的權利;利率選擇權的標的資產與利率相關,通常用於對沖利率波動風險。

從買賣方向來看,選擇權可分為買權和賣權。買權賦予買方未來以固定價格購買標的資產的權利,通常在預計資產價格上漲時使用;看跌期權賦予買方以固定價格出售標的資產的權利,適合資產價格預計下跌的情況。

透過選擇不同的選擇權類型和方向,投資者可以從市場波動中獲利或規避風險。

根據風險暴露的不同,選擇權合約也可以分為裸選擇權和備兌選擇權。裸權是指賣方在出售選擇權時不持有相關標的資產,面臨較大的風險,而備兌選擇權是指賣方在出售選擇權時持有足夠數量的標的資產,風險相對較小。

這種分類有助於投資者根據自己的風險承受能力選擇合適的選擇權策略,以進行風險管理或投機目的。

選擇權合約的要素

選擇權合約的要素包括幾個關鍵組成部分,它們共同決定選擇權的價值和特徵。第一個是標的資產,它是選擇權所基於的特定金融工具或商品。常見的基礎資產包括股票、指數、商品、外匯和利率工具。標的資產決定了選擇權的交易內容,也直接影響選擇權的價格波動和市場需求。

二是行使價格,即選擇權合約中預設的持有選擇權的買方可以行使買入或賣出權利的價格。行使價格與市價之間的關係決定了選擇權是「價內」、「價外」還是「平值」。這對期權的潛在回報和風險有重要影響。

選擇權的到期日也是關鍵要素之一。超過該日期,該選項將失效。歐式選擇權只能在到期日行權,而美式選擇權可以在到期日或到期日之前的任何時間行使。選擇權的時間價值通常隨著到期日的臨近而降低,並且是選擇權價格的重要組成部分。

選擇權費(權利金)是買方為取得選擇權而支付的費用。它是賣方的收入和買方為獲得未來可能的收入所付出的成本。選擇權溢價的水平取決於標的資產的價格波動性、到期時間、行使價與當前市場價格之間的差異等因素。波動性較高的資產通常具有較高的選擇權費,因為未來價格大幅波動的可能性較大。

合約類型是選擇權合約的重要組成部分,分為買權和賣權。買權賦予持有者在未來以固定價格購買標的資產的權利,而賣權則賦予持有人出售標的資產的權利。投資人可以根據自己對市場走勢的預期,選擇合適的選擇權類型。

最後,選擇權的合約單位也是一個不可忽視的因素。合約單位決定了每張選擇權所代表的標的資產的金額。例如,在股票選擇權中,一份選擇權通常代表100 股股票。合約單位的大小直接影響投資者的資金需求和潛在回報。

總的來說,它要素包括標的資產、行使價格、到期日、選擇權溢價、合約類型和合約單位等。各種因素的相互作用決定了選擇權的特徵和價格。透過了解這些因素,投資人可以更好地制定交易策略。

選擇權合約怎麼交易

選擇權合約的交易過程包括幾個關鍵步驟:選擇選擇權類型、合約參數、交易方式及執行流程。投資者首先需要決定購買看漲期權或看跌期權。買權允許在未來以特定價格購買標的資產,適合預期價格上漲的情況;賣權則允許以特定價格出售標的資產,適合預期價格下跌的情況。

接下來,投資人需選擇合約參數,包括標的資產、行使價格和到期日。標的資產可為股票、指數、商品或外匯等;行使價格是未來行使權利時的固定價格;到期日則是合約的有效期,投資者需在此日期前行使(美式期權可在到期日之前行權)。

選擇權價格由標的資產市場價格、行使價格、時間價值及波動性等因素決定。通常,距離到期日越長,選擇權價格越高。交易可在期權交易所(如芝加哥期權交易所)或場外市場(OTC)進行。

完成交易後,選擇權買方可選擇在到期日前行使權利或透過市場出售選擇權獲利。美式選擇權可在到期前的任何時間行使,而歐式選擇權僅能在到期日行使。若選擇權到期未行使且無價值,買方損失僅限於所支付的權利金。

賣方在買方行使權利時需履行合約義務,賣出買權時需以行使價出售標的資產,賣出賣權時需以行使價購買標的資產。投資人需了解市場動態,運用適當的交易策略(如多頭價差、熊市價差)來管理風險並優化報酬。

選擇權合約與期貨合約的區別

選擇權合約和期貨合約都是衍生性金融工具,但它們在結構、權利義務、風險和交易方面有所不同。在方法和其他方面都存在顯著差異。了解這些差異可以幫助投資人選擇合適的工具來實現其投資目標。

首先,最顯著的差異是權利和義務之間的差異。選擇權合約賦予買方在特定日期以特定價格買賣標的資產的權利,但沒有義務。換句話說,買方可以選擇是否行使該權利。

如果市場價格不利於其預期,則可以選擇不行使該權利;而買方行使權利時,賣方必須履行合約義務。相對而言,期貨合約要求雙方在到期日履行合約,無論市場價格如何變化,這意味著期貨交易的風險相對較高。

其次,風險結構也不同。在選擇權交易中,買方的風險僅限於所支付的選擇權費,而賣方的潛在損失可能是無限的;而期貨交易雙方的損失可能沒有上限,這使得期貨交易要求投資者保持較高的保證金要求。防止損失超過帳戶餘額。

此外,選擇權合約和期貨合約的市場機制也不同。選擇權的價格受多種因素影響,包括標的資產的市場價格、行使價格、時間價值、波動性等。期貨合約的價格主要受供需關係及現貨市場的影響標的資產的價格。

在交易策略方面,選擇權提供了更靈活的策略,投資者可以透過不同類型的選擇權組合(如買入買權、賣出看跌期權等)來應對各種市場狀況。期貨合約的交易策略較為簡單,主要著重於價格走勢預測與倉位管理。

最後,合約到期時間不同。選擇權合約到期後,未行使的選擇權將到期,而期貨合約必須在到期日結算,通常透過實物交割或現金結算。投資者需要根據市場預期和自身風險承受能力選擇合適的合約類型。

選擇權與期貨在交易結構、風險承受能力、交易策略和到期方式等方面的差異,使其適合不同的投資者和市場環境。投資者應根據自己的投資目標、風險偏好和市場狀況,選擇合適的金融工具進行交易。

總之,期權合約是一種靈活的金融工具,能夠為投資者提供多樣化的投資策略和風險管理手段。無論你是希望透過買權抓住資產上漲的機會,還是利用看跌期權來保護自己的投資,了解選擇權的基本知識和交易方式都是至關重要的。

| 分類 | 內容 | 特點 | 範例 |

| 選擇權類型 | 買權、賣權 | 買方可選擇買入或賣出標的資產 | 買權:買入股票 |

| 行使方式 | 歐式、美式、百慕達 | 行使時間的限制 | 歐式選擇權:到期日行使 |

| 標的資產 | 股票、指數、商品等 | 影響交易內容和價格波動 | 商品選擇權:黃金 |

| 合約要素 | 標的資產、行使價等 | 決定選擇權特徵和價值 | 行權價:$50 |

| 風險結構 | 裸權、備兌選擇權 | 風險程度不同 | 裸期權:未持有資產 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。