摘要:

摘要:

期权合约是一种灵活的金融工具,赋予买方在特定时间以约定价格买卖标的资产的权利,而不承担行使义务,适用于多种投资策略和风险管理。

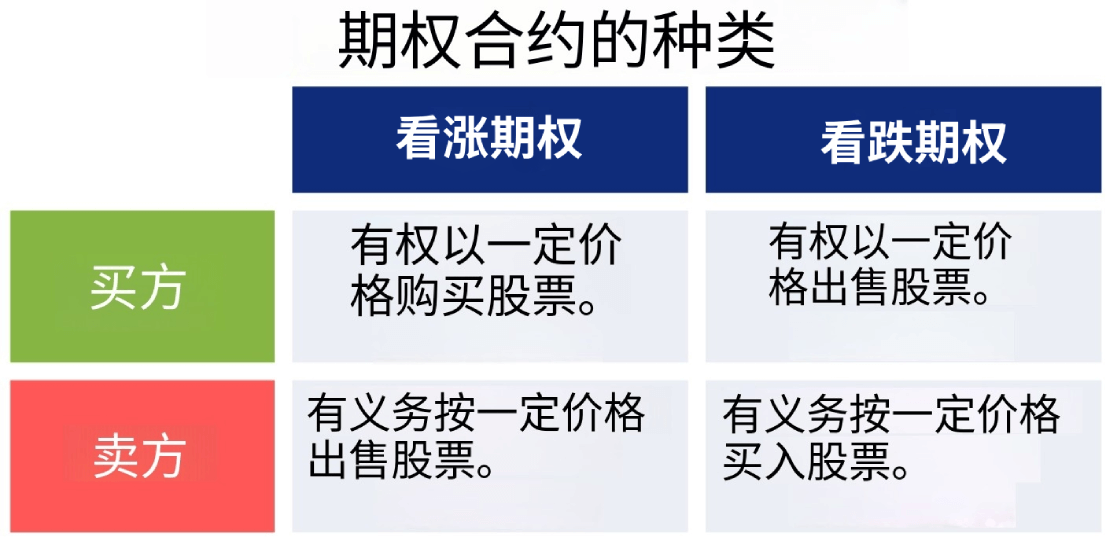

期权合约是一种基于权利和义务的金融工具。买方有权在未来以约定的价格买卖标的资产,而卖方则必须承担相应的义务。期权分为看涨期权和看跌期权。看涨期权允许买方以固定价格购买资产,而看跌期权允许买方以固定价格出售资产。

期权合约的类型

期权合约可以根据行权方式、标的资产和市场用途进行分类。根据行权方式,可以分为欧式期权、美式期权和百慕大期权。欧式期权只能在到期日行权,买方不能在合约到期前提前行权。

美式期权可以在到期日当天或之前的任何时间行使;百慕大期权介于两者之间,并且在某些时候是允许的。行使权利的多个日期或最终到期日。

根据标的资产的不同,期权合约可分为股票期权、指数期权、商品期权、外汇期权和利率期权。股票期权的标的资产是个股,允许买方以合约价格买入或卖出一定数量的股票;指数期权的标的资产是股票市场的指数,行权时根据指数的涨跌进行现金结算。

商品期权 标的资产是商品,例如石油、黄金或农产品;外汇期权的标的资产是外汇货币对,赋予买方以约定汇率买入或卖出特定货币的权利;利率期权的标的资产与利率相关,通常用于对冲利率波动风险。

从买卖方向来看,期权可分为看涨期权和看跌期权。看涨期权赋予买方未来以固定价格购买标的资产的权利,通常在预计资产价格上涨时使用;看跌期权赋予买方以固定价格出售标的资产的权利,适合资产价格预计下跌的情况。

通过选择不同的期权类型和方向,投资者可以从市场波动中获利或规避风险。

根据风险暴露的不同,期权合约还可以分为裸期权和备兑期权。裸期权是指卖方在出售期权时不持有相关标的资产,面临较大的风险,而备兑期权是指卖方在出售期权时持有足够数量的标的资产,风险相对较小。

这种分类有助于投资者根据自己的风险承受能力选择合适的期权策略,以进行风险管理或投机目的。

期权合约的要素

期权合约的要素包括几个关键组成部分,它们共同决定期权的价值和特征。第一个是标的资产,它是期权所基于的特定金融工具或商品。常见的基础资产包括股票、指数、商品、外汇和利率工具。标的资产决定了期权的交易内容,也直接影响期权的价格波动和市场需求。

二是行权价格,即期权合约中预设的持有期权的买方可以行使买入或卖出权利的价格。行权价格与市场价格之间的关系决定了期权是“价内”、“价外”还是“平值”。这对期权的潜在回报和风险具有重要影响。

期权的到期日也是关键要素之一。超过该日期,该选项将失效。欧式期权只能在到期日行权,而美式期权可以在到期日或到期日之前的任何时间行权。期权的时间价值通常随着到期日的临近而降低,并且是期权价格的重要组成部分。

期权费(权利金)是买方为获得期权而支付的费用。它是卖方的收入和买方为获得未来可能的收入而付出的成本。期权溢价的水平取决于标的资产的价格波动性、到期时间、行权价与当前市场价格之间的差异等因素。波动性较高的资产通常具有较高的期权费,因为未来价格大幅波动的可能性更大。

合约类型是期权合约的重要组成部分,分为看涨期权和看跌期权。看涨期权赋予持有人在未来以固定价格购买标的资产的权利,而看跌期权则赋予持有人出售标的资产的权利。投资者可以根据自己对市场走势的预期,选择合适的期权类型。

最后,期权的合约单位也是一个不可忽视的因素。合约单位决定了每张期权所代表的标的资产的金额。例如,在股票期权中,一份期权通常代表 100 股股票。合约单位的大小直接影响投资者的资金需求和潜在回报。

总的来说,它要素包括标的资产、行权价格、到期日、期权溢价、合约类型和合约单位等。各种因素的相互作用决定了期权的特征和价格。通过了解这些因素,投资者可以更好地制定交易策略。

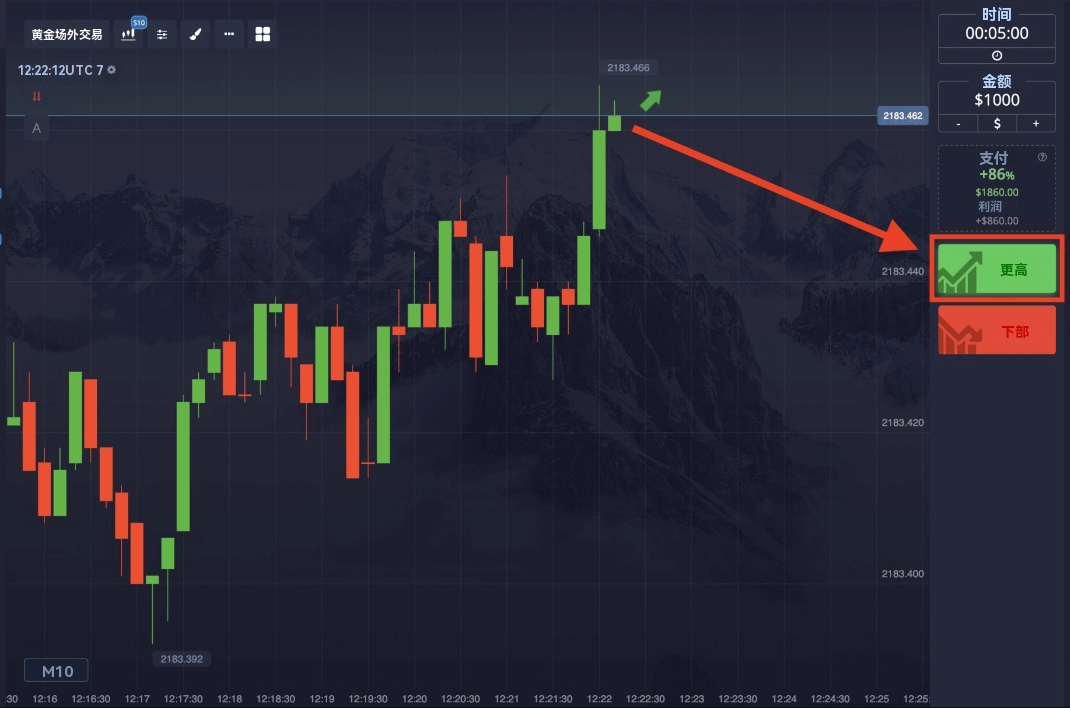

期权合约怎么交易

期权合约的交易过程包括几个关键步骤:选择期权类型、合约参数、交易方式及执行流程。投资者首先需要决定购买看涨期权或看跌期权。看涨期权允许在未来以特定价格购买标的资产,适合预计价格上涨的情况;看跌期权则允许以特定价格出售标的资产,适合预计价格下跌的情况。

接下来,投资者需选择合约参数,包括标的资产、行权价格和到期日。标的资产可为股票、指数、商品或外汇等;行权价格是未来行使权利时的固定价格;到期日则是合约的有效期,投资者需在此日期前行权(美式期权可在到期日之前行权)。

期权价格由标的资产市场价格、行权价格、时间价值及波动性等因素决定。通常,距到期日越长,期权价格越高。交易可在期权交易所(如芝加哥期权交易所)或场外市场(OTC)进行。

完成交易后,期权买方可选择在到期日前行使权利或通过市场出售期权获利。美式期权可在到期前的任何时间行使,而欧式期权仅能在到期日行使。如果期权到期未被行使且无价值,买方损失仅限于所支付的权利金。

卖方在买方行使权利时需履行合同义务,卖出看涨期权时需按行权价出售标的资产,卖出看跌期权时需按行权价购买标的资产。投资者需了解市场动态,运用合适的交易策略(如牛市价差、熊市价差)来管理风险并优化回报。

期权合约与期货合约的区别

期权合约和期货合约都是衍生金融工具,但它们在结构、权利义务、风险和交易方面有所不同。在方法和其他方面都存在显着差异。了解这些差异可以帮助投资者选择合适的工具来实现其投资目标。

首先,最显着的区别是权利和义务之间的区别。期权合约赋予买方在特定日期以特定价格买卖标的资产的权利,但没有义务。换句话说,买方可以选择是否行使该权利。

如果市场价格不利于其预期,则可以选择不行使该权利;而买方行使权利时,卖方必须履行合同义务。相对而言,期货合约要求双方在到期日履行合约,无论市场价格如何变化,这意味着期货交易的风险相对较高。

其次,风险结构也不同。在期权交易中,买方的风险仅限于所支付的期权费,而卖方的潜在损失可能是无限的;而期货交易双方的损失可能没有上限,这使得期货交易要求投资者保持较高的保证金要求。防止损失超过账户余额。

此外,期权合约和期货合约的市场机制也不同。期权的价格受多种因素影响,包括标的资产的市场价格、行权价格、时间价值、波动性等。期货合约的价格主要受供求关系和现货市场的影响标的资产的价格。

在交易策略方面,期权提供了更为灵活的策略,投资者可以通过不同类型的期权组合(如买入看涨期权、卖出看跌期权等)来应对各种市场状况。期货合约的交易策略较为简单,主要侧重于价格走势预测和仓位管理。

最后,合同到期时间不同。期权合约到期后,未行权的期权将到期,而期货合约必须在到期日进行结算,通常通过实物交割或现金结算。投资者需要根据市场预期和自身风险承受能力选择合适的合约类型。

期权与期货在交易结构、风险承受能力、交易策略和到期方式等方面的差异,使其适合不同的投资者和市场环境。投资者应根据自己的投资目标、风险偏好和市场状况,选择合适的金融工具进行交易。

总之,期权合约是一种灵活的金融工具,能够为投资者提供多样化的投资策略和风险管理手段。无论你是希望通过看涨期权抓住资产上涨的机会,还是利用看跌期权保护自己的投资,了解期权的基本知识和交易方式都是至关重要的。

| 分类 | 内容 | 特点 | 示例 |

| 期权类型 | 看涨期权、看跌期权 | 买方可选择买入或卖出标的资产 | 看涨期权:买入股票 |

| 行权方式 | 欧式、美式、百慕大 | 行权时间的限制 | 欧式期权:到期日行权 |

| 标的资产 | 股票、指数、商品等 | 影响交易内容和价格波动 | 商品期权:黄金 |

| 合约要素 | 标的资产、行权价等 | 决定期权特征和价值 | 行权价:$50 |

| 风险结构 | 裸期权、备兑期权 | 风险程度不同 | 裸期权:未持有资产 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

2025年美元贬值趋势或将持续,主要受降息、财政赤字、债务风险和市场减持影响。投资应增持非美货币、加大黄金配置、关注大宗商品和美国出口商股票等进行布局。

2025年08月19日

处置股是台湾证券交易所或柜买中心对异常交易股票的监管措施,通常因股价波动、成交量异常或媒体报道等原因被标记,交易受到严格限制,持续时间通常为10个营业日。

2025年08月19日

离岸人民币兑美元走势主要受外部关税与美元变化、利率差异的影响以及央行政策调控影响。从投资角度看,汇率波动带来了债券、权益、大宗商品和衍生品四大投资赛道的机会。

2025年08月19日