摘要:

摘要:

雙向報價法同時提供買進和賣出價,明確價格區間,幫助客戶決策。策略含被動、主動、避險報價,能提升流動性和透明度,但可能增加成本和風險。

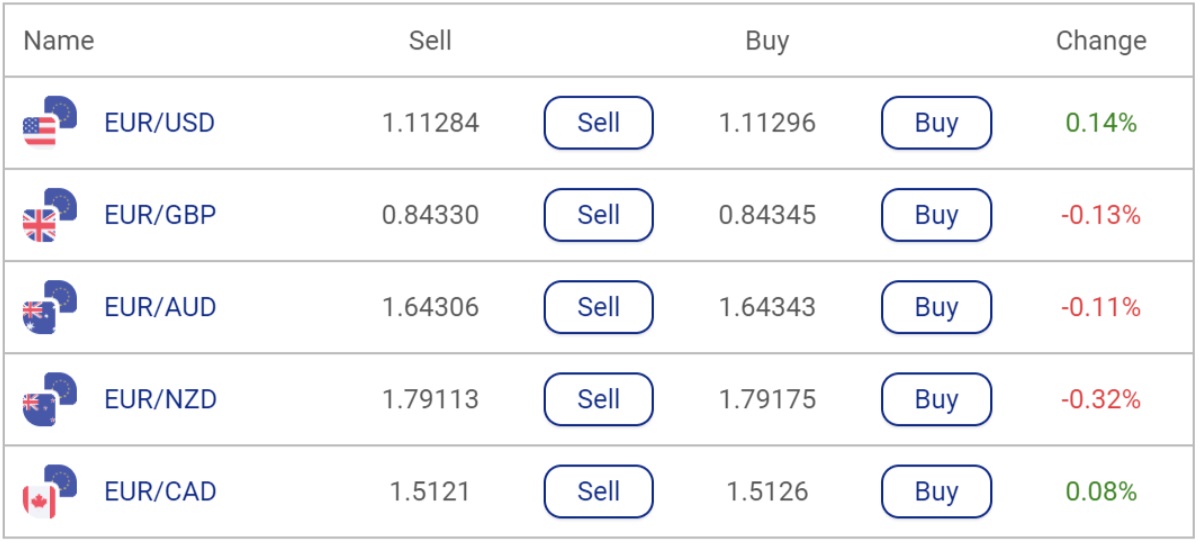

雙向報價法在外匯市場、股票市場、債券市場及期貨市場都發揮著至關重要的作用,對於希望深入理解金融市場動態的投資者來說,了解雙向報價是走向金融市場必不可少的敲門磚。今天我們就其概念、策略與實際應用等面向向大家進行詳細介紹。

雙向報價法的基本概念

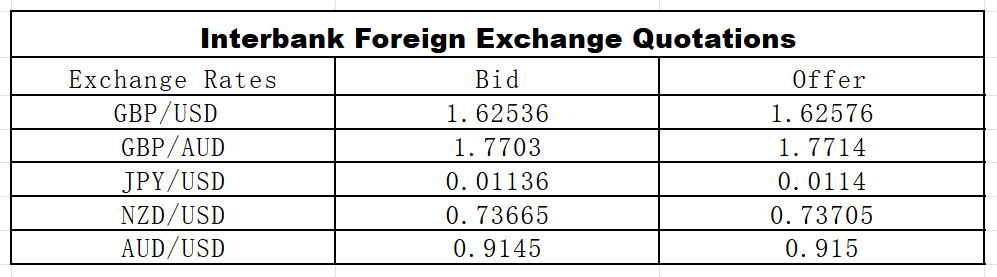

雙向報價,又稱雙向報價制度,指在外匯交易市場中,貨幣對價格同時包含買入價和賣出價的一種報價方式。就是指報價方(如銀行、經紀商或權證主交易商)在交易過程中,同時向客戶提供買入價格(Bid Price)和賣出價格(Offer Price)的報價方式。這種報價方式讓客戶能夠清楚地了解買賣雙方的交易意願和價格區間,並能以此決定是否進行交易。值得注意的是買入價通常低於賣出價,二者之間的差異被稱為「買賣差價」(Bid-Ask Spread),這也是做市商透過交易獲利的來源之一。

簡單來說,在雙向報價的市場裡,就像走進一家巨大的超市。你想買一件商品,發現價格標籤上顯示兩個數字:買入價和賣出價。這有點像超市老闆在說:「嘿,如果你不想要這東西,我願意以買入價收購它;但如果你想要這東西,你得按賣出價付費。」簡單來說,老闆給你兩個選擇,賣給他還是買他的。

雙向報價法的報價策略

雙向報價策略依賴市場行情、流動性、波動性等多種因素,能夠靈活地調節買入價和賣出價,形成有利的交易條件。以下介紹一些主要的雙向報價策略:

被動報價策略,雙向報價法的被動報價策略通常適用於外匯、債券等低波動市場,或市場穩定時期。市場做市商或交易者通常不會急於促成交易,而是透過在接近市場價格的水平上設定買入和賣出報價,靜待市場參與者主動與他們進行交易。

其報價特點是點差較大,因為市場波動較小,報價方通常會設定相對寬鬆的點差,增加利潤空間;風險較低,由於交易頻率不高,做市商在這種策略下承擔的價格波動風險較小;這種策略通常用於市場深度較好的情況下,當流動性夠高時,報價方能從較大的市場深度中獲益。

主動報價策略,在流動性高或價格波動劇烈的市場,例如股票、期貨和部分短期外匯交易領域,雙向報價法通常採用主動報價策略。透過減少買價和賣價之間的差距,報價者能夠吸引交易者迅速進行交易,以此提高交易量。

其報價特點是點差較小,做市商或交易者透過較窄的點差吸引買賣雙方,增加成交量,從而彌補點差小的劣勢;高流動性需求,需要市場有較高的流動性,以保證足夠的交易量和頻繁的買賣機會;高風險高回報,市場波動性較大時,報價方承受的風險增加,但潛在利潤也隨之上升。

對沖報價策略,雙向報價法的避險策略是雙向報價中的重要風險管理工具。做市商在提供雙向報價的同時,透過衍生性商品或其他市場的避險工具,來減少持倉部位的市場風險。大宗商品、股票市場中,特別是在波動較大的環境中做市時,雙向報價法的避險策略能有效減少風險。

其報價特點是風險控制,透過對沖,做市商可以減少市場價格波動帶來的風險;平衡報價,在提供雙向報價時,做市商會考慮到其對沖策略的成本,適當調整買入價和賣出價;複雜度增加,需要做市商或機構有強大的風控系統,確保對沖操作和報價行為的協調。

雙向報價的策略在不同的市場條件下有不同的應用方法。無論是被動還是主動報價,做市商都需要靈活調整策略以應對市場變化,實現風險有效管理並獲得盈利。

雙向報價法應用解說

雙向報價通常由兩部分數字組成,以“0.8800/0.8810”為例,其中左邊的“0.8800”是買入價(即銀行或交易商願意從客戶手中買入某貨幣的價格),而右邊的“ 0.8810」是賣出價(即銀行或交易商願意向客戶賣出該貨幣的價格)。這兩個價格之間的差額,即點差(Spread),是做市商的主要收入來源之一。點差的大小受市場波動、交易量、貨幣對流動性及交易商成本等多種因素影響。

在雙向報價法中,被報價的貨幣通常被視為基礎貨幣或報價貨幣,而另一貨幣則稱為計價貨幣或相對貨幣。以「EUR/USD 0.8800/0.8810」為例,EUR(歐元)是被報價貨幣,USD(美元)是計價貨幣。這意味著,如果你持有美元並希望買入歐元,你將按照賣出價0.8810進行交易;相反,如果你持有歐元並希望賣出換回美元,則按照買入價0.8800執行。

假設一位投資者觀察到市場上EUR/USD的雙向報價為0.8800/0.8810.他認為歐元相對於美元將升值,因此決定買入歐元。他選擇以賣出價0.8810購入10.000歐元,意味著他需要支付8.810美元。一段時間後,若EUR/USD升至0.8900/0.8910.該投資者選擇賣出歐元,以買入價0.8900換回美元,獲得約9.889美元(忽略手續費和點差變化)。此交易實現了盈利。

在外匯交易中, 假設某銀行提供歐元/美元的雙向報價:1.1050/1.10551.1050 /1.10551.1050/1.1055則表示銀行願意以每歐元1.1050美元的價格買入歐元,以每歐元1.1055美元的價格賣出歐元。

雙向報價法的優缺點

優點:流動性強,透過提供買入和賣出報價,做市商增強了市場的流動性,使得交易可以在任何時間進行;透明度高,市場參與者能夠清晰地看到買入價和賣出價,有助於減少資訊不對稱;雙向報價法有助於及時發現市場價格,使價格能夠準確反映市場的供需情況。

缺點:買賣差價就是交易的成本,差價越大,交易成本越高;做市商在提供雙向報價時,需要承擔市場風險,例如價格波動可能導致虧損;在市場波動劇烈時,買賣差價可能會擴大,流動性可能會受到影響。

對於雙向報價法,投資人需要關注的重點之一就是買入價和賣出價之間的價差。價差越小,代表投資者的交易成本越低;反之,則表示交易成本越高。建議投資人在進行交易時,要明確自己的交易方向(買進或賣出),密切注意市場動態與價格走勢,以便及時調整自己的交易策略。

| 專案 | 描述 |

| 雙向報價定義 | 外匯市場中,貨幣對報價含買入價和賣出價,流動性強、透明度高 |

| 雙向報價邏輯 | 三種報價策略,被動適用於波動小市場,主動性與對沖適用於波動大市場 |

| 雙向報價實踐 | 0.8800/0.8810中左為買入價,右為賣出價,兩者差額稱點差 |

不管你是想買還是想賣,市場永遠有個答案。雙向報價就是一種「好客」模式,「想買東西?當然沒問題,這是賣給你的價格;想賣東西?那也行,我願意以這個價格收購。」雙向報價法就是這樣,買賣隨時暢談,市場永不打烊。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

台指01是指1月交割的台灣加權指數期貨合約,具備流動性高、交易活躍的特點,適合進行短線操作與風險對沖,但也需注意期貨交易的高槓桿風險與操作紀律。

2025年08月07日

BTC價格近期受美元走弱推動反彈,但短期目標或延後,機構持續積極佈局和多重利好因素共同支撐其2025年衝擊20萬美元的長期強勁潛力。

2025年08月07日